2022.03.05

考试干货 · 来自于PC

2006

初会经济法 | 金题能力测试

第四章 税法概述及货物和劳务税法律制度

嗨喽!不知不觉2月份已经过半~

各位会计人儿肯定也都心慌慌的了……

还没有看完基础资料,还没有刷题的同学看过来~

不管是经济法基础,还是实务部分的新版资料

均已上新!接下来课代表将带着大家,

一起将22年更新版金题测试过一遍

利用好【考点解析】+【金题练习】

考试必得60+++大家看完可以

点击右上方黄色小卡片

评论“打卡”或“附上学习笔记”哦~

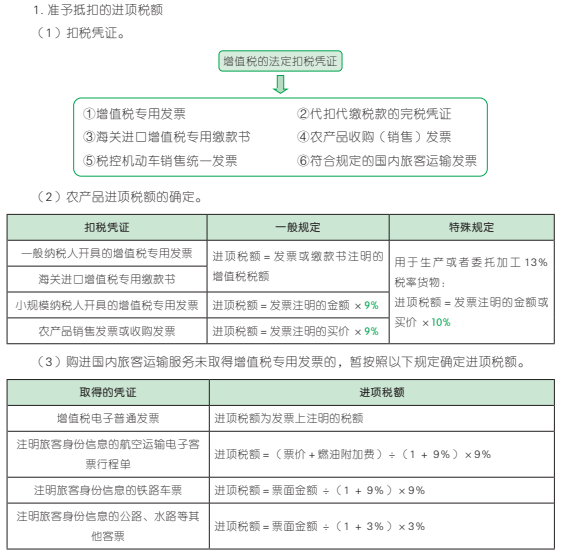

【考点 4】 准予抵扣进项税额与不得抵扣进项税额

2. 不得抵扣的进项税额

(1)用于简易计税方法的计税项目、免征增值税项目、集体福利或者个人消费的购进货物、劳务、服务、无形资产和不动产。

(2)非正常损失项目。

非正常损失是指因管理不善造成货物被盗、丢失、霉烂变质,以及因违反法律法规造成货物或者不动产被依法没收、销毁、拆除的情形。下列与非正常损失项目对应的进项税额,不得抵扣:

①非正常损失的购进货物,以及相关的劳务和交通运输服务。

②非正常损失的在产品、产成品所耗用的购进货物(不包括固定资产)、劳务和交通运输服务。

③非正常损失的不动产,以及该不动产所耗用的购进货物、设计服务和建筑服务。

④非正常损失的不动产在建工程所耗用的购进货物、设计服务和建筑服务。

(3)购进的贷款服务、餐饮服务、居民日常服务和娱乐服务。

(4)纳税人接受贷款服务向贷款方支付的与该笔贷款直接相关的投融资顾问费、手续费、咨询费等。

(5)一般纳税人兼营简易计税方法计税项目、免征增值税项目而无法划分不得抵扣的进项税额的,按下列公式计算不得抵扣的进项税额:

不得抵扣的进项税额=当期无法划分的全部进项税额 ×(当期简易计税方法计税项目销售额+ 免征增值税项目销售额)÷ 当期全部销售额

(6)有下列情形之一的,不得抵扣进项税额,也不得使用增值税专用发票:

①一般纳税人会计核算不健全,或者不能够提供准确税务资料的。

②纳税人销售额超过小规模纳税人标准,未申请办理一般纳税人认定手续的。

【单选题】 甲公司为增值税一般纳税人,2019 年 7 月从小规模纳税人乙公司购进一批农产品,用于生产食用植物油,取得增值税专用发票注明金额 10 000 元、税额 300 元。甲公司购进的该批农产品当月申报抵扣进项税额。已知农产品扣除率为 9%。甲公司当月购进该批农产品准予抵扣的进项税额为( )。(2021 年)

A.900 元

B.300 元

C.873 元

D.927 元

答案:A

【解析】购进农产品从小规模纳税人取得增值税专用发票的,以增值税专用发票上注明的金额和 9% 的扣除率计算进项税额。因此甲公司当月购进该批农产品准予抵扣的进项税额=发票注明的金额 ×9% = 10 000×9% = 900(元)。故选 A。

【多选题】根据增值税法律制度的规定,下列各项中,不得从销项税额中抵扣进项税额的有( )。(2021 年)

A. 因管理不善被盗材料所支付的增值税款

B. 购进用于集体福利所支付的增值税款

C. 购进生产用电力所支付的增值税款

D. 购进用于个人消费的材料所支付的增值税款

答案:ABD

【解析】选项 A,因管理不善造成货物被盗、丢失、霉烂变质的,属于非正常损失,其进项税额不得抵扣;选项 B、D,购进货物用于集体福利或者个人消费的,其进项税额不得抵扣;选项 C,购进货物用于生产的,其进项税额准予抵扣。故选 ABD。

【单选题】甲公司为增值税一般纳税人,外购4 台中央空调,单价相等,取得的增值税专用发票上注明的增值税税额合计 24 万元。其中一台用于办公楼,一台用于仓库,一台用于生产车间,一台用于职工食堂。甲公司购进中央空调准予抵扣的增值税进项税额为( )万元。(2020 年)

A. 24÷4×1 = 6

B. 24÷4×2 = 12

C. 24÷4×3 = 18

D. 24÷4×4 = 24

答案:C

【解析】外购中央空调用于办公楼、仓库、生产车间的,进项税额准予抵扣;外购中央空调用于职工食堂,属于外购货物用于集体福利的情形,进项税额不得抵扣。甲公司准予抵扣的增值税进项税额= 24÷4×3 = 18(万元)。故选 C。

【多选题】根据增值税法律制度的规定,企业下列项目的进项税额不得从销项税额中抵扣的有( )。(2020 年)

A. 外购货物用于个人消费

B. 生产应税产品购入的原材料

C. 因管理不善变质的库存购进商品

D. 因管理不善被盗的产成品所耗用的购进原材料

答案:ACD

【解析】选项 A,外购货物用于集体福利、个人消费的,其进项税额不得抵扣;选项 B,生产应税产品购入的原材料,进项税额准予抵扣;选项 C、D,属于非正常损失,其进项税额不得抵扣。故选 ACD。

【多选题】根据营业税改征增值税试点的相关规定,一般纳税人购进的下列服务中,准予抵扣进项税额的有( )。(2017 年)

A. 住宿服务

B. 广告服务

C. 餐饮服务

D. 贷款服务

答案:AB

【解析】纳税人购进的贷款服务、餐饮服务、居民日常服务和娱乐服务缴纳的进项税额,不得从销项税额中抵扣。故选 AB。

【点拨】生活服务中,法律法规只规定了购进餐饮服务、居民日常服务和娱乐服务的进项税额不得抵扣,并不是所有“生活服务”的进项税额都不得抵扣噢!

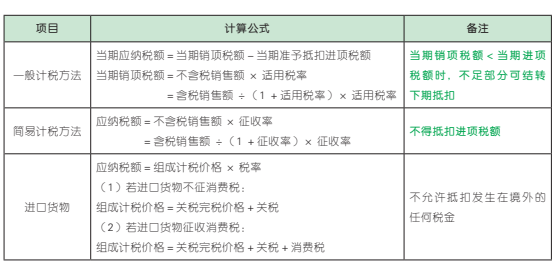

【考点 5】 增值税应纳税额的计算

【单选题】某企业为增值税小规模纳税人,2021 年 8 月购入原材料取得的增值税专用发票注明价款为 10 000 元,增值税税额为 1 300元。当月销售产品开具的增值税普通发票注明含税价款为 161 600 元,适用的征收率为 1%。不考虑其他因素,该企业 2021 年 8 月应缴纳的增值税税额为( )元。(2019 年,改编)

A. 1 600

B. 1 616

C. 300

D. 1 568.93

答案:A

【解析】小规模纳税人发生应税销售行为采用简易计税方法计税,应按照不含税销售额和征收率计算应纳增值税税额,不得抵扣进项税额。本题中,销售产品取得的含税价款应先价税分离再计算增值税税额。该企业应缴纳的增值税税额= 161 600÷(1 + 1%)×1%= 1 600 (元)。故选 A。

【点拨】小规模纳税人适用简易计税方法计税,无论是否取得增值税专用发票,其进项税额一律不得抵扣。

【单选题】甲便利店为增值税小规模纳税人,2021年5月零售商品取得收入154500元,将一批外购商品无偿赠送给物业公司用于社区活动,该批商品的含税价格 1236 元。已知增值税征收率为 1%。计算甲便利店 5 月应缴纳增值税税额的下列算式中,正确的是( )。(2018 年,改编)

A.[154 500 + 1 236÷(1 + 1%)]×1% =1 557.24(元)

B.(154 500+ 1 236)×1% = 1 557.36(元)

C.[154 500÷(1 + 1%)+ 1 236]×1% =1 542.06(元)

D.(154 500 + 1 236)÷(1 + 1%)×1% =1 541.94(元)

答案:D

【解析】将外购货物无偿赠送其他单位的,应视同销售计算缴纳增值税;增值税实行价外税,取得含税价款的,应价税分离。本题中,甲便利店应缴纳增值税税额=(154 500 + 1 236)÷(1 + 1%)×1% = 1 541.94(元)。故选 D。

【单选题】 甲公司为增值税一般纳税人,2019 年 9 月进口货物一批,海关审定的关税完税价格为 113 万元。已知增值税税率为13%,关税税率为 10%。计算甲公司当月该笔业务应缴纳增值税税额的下列算式中,正确的是( )。(2019 年)

A. 113×(1 + 10%)÷(1 + 13%)×13%=14.3(万元)

B. 113÷(1 + 13%)×13%= 13(万元)

C. 113×(1 + 10%)×13%= 16.16(万元)

D. 113×13%= 14.69(万元)

答案:C

【解析】进口货物按照组成计税价格和税率计算增值税应纳税额,进口的货物不征收消费税的,组成计税价格=关税完税价格+关税=关税完税价格 ×(1 +关税税率),甲公司该业务应缴纳的增值税= 113×(1 +10%)×13%= 16.16(万元)。故选 C。

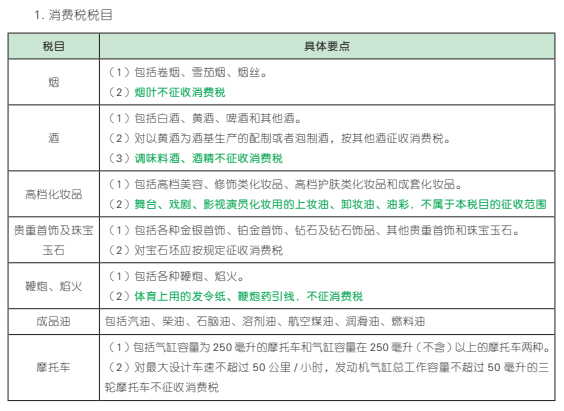

【考点 6】 消费税税目及计税形式

【多选题】根据消费税法律制度的规定,下列各项中,属于消费税征税范围的有( )。(2019 年)

A. 黄酒

B. 调味料酒

C. 啤酒

D. 白酒

答案:ACD

【解析】选项 A、C、D,消费税税目中的“酒”包括白酒、黄酒、啤酒和其他酒;选项 B,对调味料酒不征收消费税。故选 ACD。

【点拨】并不是所有带“酒”字的都属于消费税征税范围,如调味料酒、酒精就不属于“酒”,不征收消费税。

【单选题】根据消费税法律制度的规定,下列各项中,( )不征收消费税。(2018 年)

A. 酒精

B. 实木地板

C. 成品油

D. 烟丝

答案::A

【解析】选项 A,白酒、黄酒、啤酒和其他酒征收消费税,酒精不属于“酒”,不征收消费税;选项 B、C、D 均征收消费税。故选 A。

【多选题】根据消费税法律制度的规定,下列征收消费税的有( )。(2018 年)

A. 晾晒烟叶

B. 批发烟叶

C. 生产烟丝

D. 生产卷烟

答案:CD

【解析】消费税税目中的“烟”包括卷烟、雪茄烟和烟丝,不包括烟叶。选项 A、B,烟叶不征收消费税;选项 C、D,卷烟、烟丝在生产销售环节应征收消费税。故选 CD。

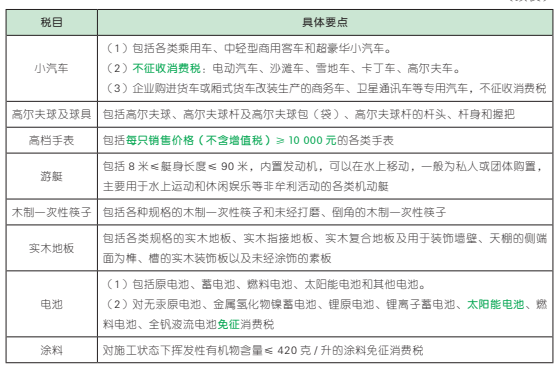

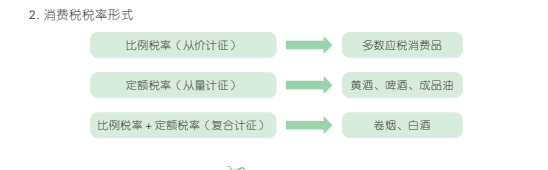

【多选题】根据消费税法律制度的规定,下列应税消费品中,实行从量定额计征消费税的有( )。(2018 年)

A. 涂料

B. 柴油

C. 电池

D. 黄酒

答案:BD

【解析】选项 A、C,涂料、电池实行从价计征消费税;选项 B,柴油属于成品油,实行从量定额计征消费税;选项 D,黄酒、啤酒实行从量计征消费税。故选 BD。

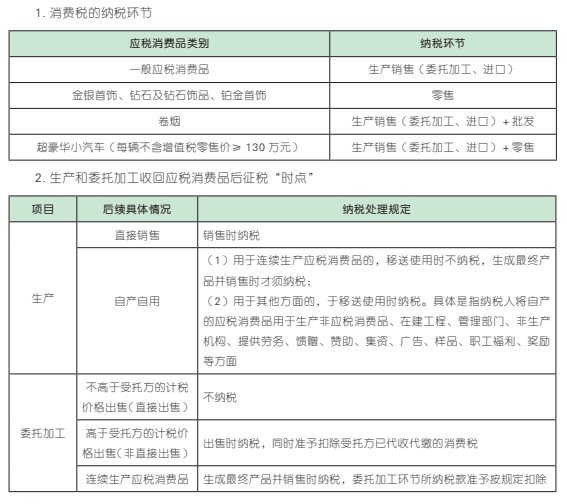

【考点 7】 消费税纳税环节

【单选题】根据消费税法律制度的规定,下列项目中,需要缴纳消费税的是( )。(2021 年)

A. 炼油厂销售汽油

B. 银行销售金条

C. 销售飞机

D. 购进游艇

答案:A

【解析】选项 A,汽油在生产销售环节应缴纳消费税;选项 B、C,金条、飞机不属于消费税征税范围;选项 D,生产商销售生产的游艇,需要缴纳消费税,购买游艇无须缴纳消费税。故选 A。

【多选题】根据消费税法律制度的规定,甲化妆品厂自产高档化妆品的下列用途中,应征收消费税的有( )。(2021 年)

A. 用于馈赠客户

B. 移送用于连续生产高档化妆品

C. 用于职工福利

D. 用于广告

答案:ACD

【解析】纳税人自产自用的应税消费品,用于提供劳务、馈赠(选项 A)、赞助、集资、广告(选项 D)、样品、职工福利(选项 C)等方面,于移送使用时缴纳消费税;选项 B,用于连续生产应税消费品的,不缴纳消费税。故选 ACD。

【单选题】根据消费税法律制度的规定,下列行为中,不缴纳消费税的是( )。(2020 年)

A. 首饰店零售金银首饰

B. 烟草批发企业将卷烟销售给其他烟草批发企业

C. 外贸公司进口高档手表

D. 小汽车生产企业将自产小汽车奖励给优秀员工

答案:B

【解析】选项 A,金银首饰在零售环节缴纳消费税;选项 B,烟草批发企业将卷烟销售给零售单位的应加征一道批发环节的消费税,但是将卷烟销售给“其他烟草批发企业”的,不缴纳消费税;选项 C,高档手表在进口环节应缴纳消费税;选项 D,将自产的应税消费品用于职工福利、奖励等方面的,应于移送使用时缴纳消费税。故选 B。

【点拨】卷烟批发企业之间销售卷烟,不属于卷烟的批发环节,不征收消费税。如果题目中只说“批发卷烟”,并未说明批发给谁,则视为销售给非卷烟批发企业。

今日学习完成

点击右上角小黄条

评论打卡即可

坚持每天学习

一起通过22年初级

22年新大纲查看

最新名师教材变动解析

新大纲双科可打印学习计划表

+

双科必背公式合集

入群获取最新考试资讯、备考规划、福利资料

万人一起轻松备考!

保存下方二维码或截图,微信扫码进

马上入群学习吧

沙发已就位,请评论后上座

加载失败,请刷新当前页面再试试!

{{replyList.forUserName}}:

Duia_{{replyList.forUserId}}:

快来登录发表你的精彩评论啦

发帖

回复

选择需要转移到的吧组

选择需要转移到的吧组分类