2021.12.23

考试干货 · 来自于PC

1468

哈喽,各位会计人儿~2022年初级会计报名汇总表(点击查看)正在更新,大家务必密切关注报考地区公告资讯!

瓜瓜兔将持续更新初会公式知识点及练习题!

大家学完记得点击右上方黄色小卡片

评论“学习打卡”哦~

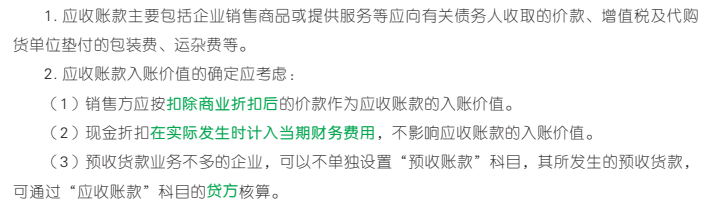

1. 应收账款主要包括企业销售商品或提供服务等应向有关债务人收取的价款、增值税及代购货单位垫付的包装费、运杂费等。

2. 应收账款入账价值的确定应考虑:

(1)销售方应按扣除商业折扣后的价款作为应收账款的入账价值。

(2)现金折扣在实际发生时计入当期财务费用,不影响应收账款的入账价值。

(3)预收货款业务不多的企业,可以不单独设置“预收账款”科目,其所发生的预收货款,可通过“应收账款”科目的贷方核算。

1、甲、乙公司均为增值税一般纳税人,适用的增值税税率为 13%。2020 年 4 月 2 日,甲公司向乙公司赊销商品一批,商品标价总额为 200 万元(不含增值税)。由于成批销售,乙公司应享受 10% 的商业折扣,销售合同规定的现金折扣条件为2/10,1/20,N/30。假定计算现金折扣时不考虑增值税,乙公司于 4 月 9 日付清货款,甲公司收到款项为( )万元。(2014 年改编)

A. 226 B. 203.4

C. 228.4 D. 199.8

D

【解析】应收账款涉及商业折扣的,应按扣除折扣后的金额作为应收账款的入账价值,而现金折扣在发生时计入财务费用,不影响应收账款的入账价值。在本题中,应收账款的入账价值=标价总额-商业折扣+增值税销项税额= 200 - 200×10% +(200 - 200×10%)×13% = 203.4(万元)。乙公司于 4 月 9 日付款,符合 2/10 的现金折扣条件,即可以给予售价(不含增值税)2% 的现金折扣。则 4 月9 日甲公司收到的款项= 203.4 - 200×(1 -10%)×2% = 199.8(万元)。故选 D。

【点拨】确认应收账款的入账价值时牢记两点:商业折扣——扣除后;现金折扣——扣除前。

2、某企业采用托收承付结算方式销售一批商品,增值税专用发票上注明的价款为 1 000 万元,增值税税额为130 万元,销售商品为客户代垫运输费 5 万元,全部款项已办妥托收手续。该企业应确认的应收账款为( )万元。

A. 1 000 B. 1 005

C. 1 160 D. 1 135

D

【解析】本题中应收账款的入账价值=销售价款+增值税销项税额+代垫的运输费。则该企业应确认的应收账款= 1 000 + 130 + 5 = 1 135(万元)。故选 D。

【点拨】本题相关分录为(单位:万元):

借:应收账款 1 135

贷:主营业务收入 1 000

应交税费——应交增值税(销项税额)银行存款

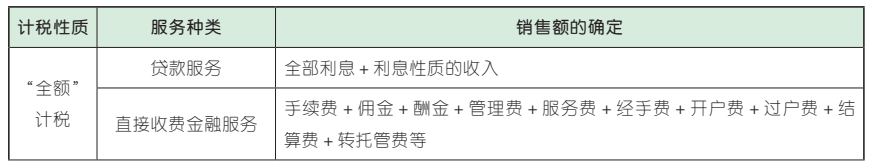

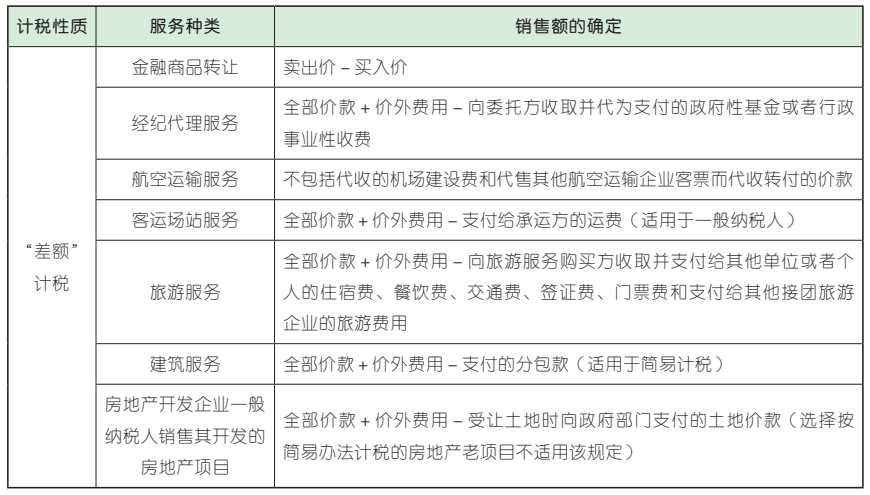

销售额=全部价款+价外费用

按下列顺序核定其销售额:

(1)按纳税人最近时期同类货物、服务、无形资产、不动产的平均销售价格;

(2)按其他纳税人最近时期同类货物、服务、无形资产、不动产的平均销售价格;

(3)按组成计税价格:

①一般规定:组成计税价格=成本 ×(1 +成本利润率)

②应征消费税的货物:

组成计税价格=成本 ×(1 +成本利润率)+消费税税额

=成本 ×(1 +成本利润率)÷(1 -消费税税率)

1、甲公司为增值税一般纳税人,本月将一批新研制的产品赠送给老顾客使用,甲公司并无同类产品销售价格,其他公司也无同类货物。已知该批产品的生产成本为 100 000 元,成本利润率为 10%,新产品适用的增值税税率为 13%。则甲公司本月视同销售的增值税销项税额为( )元。

(2020 年)

A. 13 000 B. 18 500

C. 14 300 D. 18 888

C

【解析】甲公司将新研制的产品赠送给老客户,应视同销售,由于无同类产品销售价格,此处应按组成计税价格来计算增值税。组成计税价格=成本 ×(1 +成本利润率)。本题中,甲公司销项税额= 100 000×(1 + 10%)×13% = 14 300(元)。故选 C。

2、甲公司为增值税一般纳税人,2019 年 6 月采取折扣方式销售货物一批,该批货物不含税销售额 90 000 元,折扣额 9 000 元,销售额和折扣额在同一张发票上分别注明。已知增值税税率为 13%。甲公司当月该笔业务增值税销项税额的下列计算中,正确的是( )。(2018 年改编)

A.(90 000 - 9 000)÷(1 + 13%)×13%=9 318.58(元)

B. 90 000×13%= 11 700(元)

C. 90 000×(1 + 13%)×13%= 13 221(元)

D.(90 000 - 9 000)×13%= 10 530(元)

D

【解析】销售额和折扣额在同一张发票上分别注明的,可按折扣后的销售额征收增值税。本题中,甲公司该笔业务增值税销项税额=(90 000 - 9 000)×13%= 10 530(元)。故选 D。

3、甲公司为增值税一般纳税人,2020 年 8 月销售货物一批,该批货物不含税销售额 10 000 元,另向购买方收取代办保险的保险费 2 000 元、运输装卸费 3 000 元。已知适用增值税税率为 13%,甲公司当月该业务增值税销项税额的下列计

算中,正确的是( )。

A.(10 000 + 3 000 + 2 000)×13% =1 950(元)

B. [10 000 +(3 000 + 2 000)÷(1 +13%)]×13%= 1 875.22(元)

C. [10 000 + 2 000÷(1 + 13%)]×13%=1 530.09(元)

D. [10 000 + 3 000÷(1 + 13%)]×13%=1 645.13(元)

D

【解析】(1)向购买方收取的代办保险费不应并入销售额中计算增值税,运输装卸费属于价外费用,应并入销售额中计算增值税;(2)价外费用为含税收入,应先价税分离;(3)则甲公司当月该业务增值税 销 项 税 额 = [10 000 + 3 000÷(1 +13%)]×13%= 1 645.13(元)。故选 D。

4、【考试现场·不定项选择题】(2019 年节选)甲旅游公司为增值税一般纳税人,主要从事旅游服务。2019 年 10 月有关经营情况如下:(1)提供旅游服务取得含增值税收入 720.8万元,替游客向其他单位支付交通费 53 万元、住宿费 25.44 万元、门票费 22.26 万元;另支付本单位导游工资 2.12 万元。

…………

已知:旅游服务增值税税率为 6%。甲旅游公司提供旅游服务选择差额计税方法计缴增值税。要求:根据上述资料,不考虑其他因素,分析回答下列小题。

(1)甲旅游公司的下列支出中,在计算当月旅游服务增值税销售额时,准予扣除的是( )。

A. 门票费 22.26 万元

B. 住宿费 25.44 万元

C. 导游工资 2.12 万元

D. 交通费 53 万元

【解析】选项 A、B、D 符合题意,纳税人提供旅游服务,可以选择以取得的全部价款和价外费用,扣除向旅游服务购买方收取并支付给其他单位或者个人的住宿费、餐饮费、交通费、签证费、门票费和支付给其他接团旅游企业的旅游费用后的余额为销售额;选项 C,支付的导游工资不得从销售额中扣除。故选 ABD。

(2)计算甲旅游公司当月提供旅游服务增值税销项税额的下列算式中,正确的是( )。

A.(720.8 - 25.44 - 22.26)×6%= 40.386(万元)

B.(720.8 - 53 - 2.12)×6%= 39.9408(万元)

C.(720.8 - 53 - 25.44 - 22.26 - 2.12)÷(1 + 6%)×6%= 34.98(万元)

D.(720.8 - 53 - 25.44 - 22.26)÷(1 +6%)×6%= 35.1(万元)

D

【解析】根据第(1)题,在计算销售额时,支付的交通费 53 万元、住宿费 25.44 万元、门票费 22.26 万元可以从收入中扣除。由于取得的是含税收入,应先价税分离计算不含税销售额。甲旅游公司提供旅游服务的增值税销项税额=(720.8 - 53 - 25.44 - 22.26)÷(1 +6%)×6%= 35.1(万元)。故选 D。

咱们下期见~

22年初会预习备考群

入群和上万人一起轻松备考!

保存下方二维码或截图,微信扫码进

沙发已就位,请评论后上座

加载失败,请刷新当前页面再试试!

{{replyList.forUserName}}:

Duia_{{replyList.forUserId}}:

快来登录发表你的精彩评论啦

发帖

回复

选择需要转移到的吧组

选择需要转移到的吧组分类