2022.03.07

考试干货 · 来自于PC

1844

初会经济法 | 金题能力测试

第四章 税法概述及货物和劳务税法律制度

嗨喽!不知不觉2月份已经过半~

各位会计人儿肯定也都心慌慌的了……

还没有看完基础资料,还没有刷题的同学看过来~

不管是经济法基础,还是实务部分的新版资料

均已上新!接下来课代表将带着大家,

一起将22年更新版金题测试过一遍

利用好【考点解析】+【金题练习】

考试必得60+++大家看完可以

点击右上方黄色小卡片

评论“打卡”或“附上学习笔记”哦~

【考点 8】 消费税应纳税额的计算

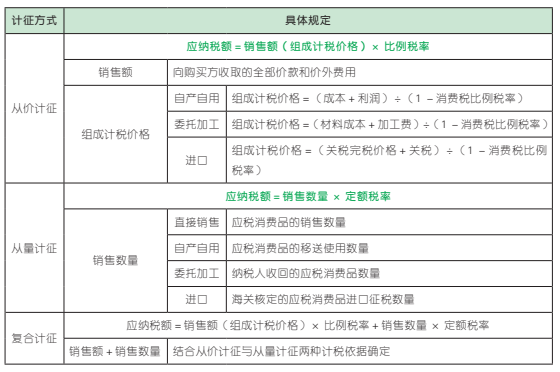

1. 不同计征方式下消费税应纳税额的计算

2. 特殊情形下计税依据的确定

(1)纳税人通过自设非独立核算门市部销售的自产应税消费品,应当按照门市部对外销售额或销售数量征收消费税。

(2)纳税人用于换取生产资料和消费资料、投资入股和抵偿债务等方面的应税消费品,应当以纳税人同类应税消费品的最高销售价格作为计税依据计算消费税。(换、抵、投)

【多选题】根据消费税法律制度的规定,下列各项中,应按照纳税人同类应税消费品的最高销售价格计算消费税的有( )。(2021 年)

A. 以自产的白酒换取生产资料

B. 以自产的小汽车换取消费资料

C. 以自产的珠宝玉石抵偿债务

D. 以自产的摩托车投资入股

答案:ABCD

【解析】纳税人用于换取生产资料(选项 A)和消费资料(选项 B)、投资入股(选项 D)和抵偿债务(选项 C)等方面的应税消费品,应当以纳税人同类应税消费品的最高销售价格作为计税依据计算消费税。故选 ABCD。

【判断题】纳税人通过本县的自设非独立核算门市部销售自产应税消费品,不需要缴纳消费税。( )。(2021 年)

答案:×

【解析】纳税人通过自设非独立核算门市部销售的自产应税消费品,应当按照门市部对外销售额或销售数量征收消费税。故本题表述错误。

【单选题】甲企业委托乙企业加工一批高档化妆品,甲企业提供原材料成本为 70 万元,支付不含税加工费 15 万元。乙企业无同类化妆品市场销售价格。高档化妆品消费税税率为15%。则乙企业应代收代缴消费税( )万元。(2020 年)

A. 11.09

B. 16.5

C. 15

D. 12.75

答案:C

【解析】委托加工的应税消费品,按照受托方同类消费品的销售价格计算纳税,没有同类消费品销售价格的,按照组成计税价格计算纳税。从价计征消费税的,组成计税价格=(材料成本+加工费)÷(1 -消费税比例税率)。本题中,乙企业应代收代缴消费税=(70 + 15)÷(1 -15%)×15% = 15(万元)。故选 C。

【考点 9】 “包装物押金”与“以旧换新”的税务处理

【单选题】甲酒厂为增值税一般纳税人。2021年 3 月销售白酒取得含税价款 5 000 元,另收取包装物押金为 20 元,本月没收三个月前收取的包装物押金 25 元。已知增值税税率为13%。计算甲酒厂当月增值税销项税额的下列算式中,正确的是( )。(2021 年)

A.(5 000 + 20)÷(1 + 13%)×13% =577.52(元)

B.(5 000 + 25)÷(1 + 13%)×13% =578.10(元)

C.(5 000 + 20 + 25)÷(1 + 13%)×13% = 580.40(元)

D. 5 000÷(1 + 13%)×13% = 575.22(元)

答案:A

【解析】一般纳税人销售啤酒、黄酒以外的其他酒类(如白酒)收取的包装物押金,应在收取时并入销售额征收增值税,逾期时不再并入销售额计算纳税。本题中,三个月前收到的包装物押金在收到当月计征增值税,本月无须再计税。甲酒厂当月增值税销项税额=(5 000 +20)÷(1 + 13%)×13% = 577.52( 元)。

故选 A。

【判断题】葡萄酒的包装物押金应计入计算消费税的销售额中。( )。(2021 年)

答案:√

【解析】对销售除啤酒、黄酒外的其他酒类产品而收取的包装物押金,无论押金是否返还及会计上如何核算,均应并入酒类产品销售额征收消费税。故本题表述正确。

【单选题】 甲企业为增值税一般纳税人,2019 年 8 月 销 售 空 调 取 得 含 增 值 税 价 款610.2 万元,另收取包装物押金为 5.65 万元,约定 3 个月内返还;当月确认逾期不予退还的包装物押金为 11.3 万元。已知增值税税率为13%。计算甲企业当月上述业务增值税销项税额的下列算式中,正确的是( )。(2019年,改编)

A.(610.2 + 5.65 + 11.3)×13%= 81.53(万元)

B.(610.2 + 11.3)÷(1 + 13%)×13%=71.5(万元)

C.(610.2 + 5.65 + 11.3)÷(1 + 13%)×13%= 72.15(万元)

D.(610.2 + 11.3)×13%= 80.80(万元)

答案:B

【解析】本月收取的押金 5.65 万元约定 3 个月内返还,收取时不征收增值税;当月逾期不予退还的押金 11.3 万元,应计入销售额征税。包装物押金是含税收入,应先换算为不含税收入。甲企业当月增值税销项税额=(610.2 +11.3)÷(1 + 13%)×13%= 71.5(万元)。

故选 B。

【考点 10】 城市维护建设税和教育费附加

【单选题】企业缴纳的下列税额中,应作为城市维护建设税计税依据的是( )。(2020 年)

A. 土地增值税

B. 印花税

C. 消费税

D. 房产税

答案:C

【解析】城市维护建设税的计税依据为纳税人实际缴纳的增值税和消费税税额。故选 C。

【单选题】位于县城的甲企业 2020 年 5 月实际缴纳增值税 60 000 元、消费税 30 000 元,预缴企业所得税 75 000 元。已知城市维护建设税税率为 5%。甲企业当月应缴纳城市维护建设税( )元。(2021 年)

A. 6 750

B. 3 000

C. 4 500

D. 8 250

答案:C

【解析】城市维护建设税的计税依据为纳税人实际缴纳的增值税、消费税税额。甲企业应缴纳城市维护建设税=(60 000 + 30 000)×5% =4 500(元)。故选 C。

【点拨】计算城市维护建设税和教育费附加,请认准“增值税”和“消费税”,其他税金不用理会。

【单选题】甲公司为增值税一般纳税人,2019 年 9 月向税务机关实际缴纳增值税260 000 元,消费税 750 000 元,城市维护建设税 70 700 元。已知教育费附加征收比率为 3%。计算甲公司当月应缴纳教育费附加的下列算式中,正确的是( )。(2020 年)

A.(260 000+ 750 000)×3%= 30 300(元)

B.(260 000 + 70 700)×3%= 9 921(元)

C.(750 000 + 70 700)×3%= 24 621(元)

D.(260 000 + 750 000 + 70 700)×3%=32 421(元)

答案:A

【解析】教育费附加以纳税人实际缴纳的增值税、消费税税额之和为计征依据。甲公司应缴纳教育费附加=(260 000 + 750 000)×3%=30 300(元)。故选 A。

【判断题】纳税人因违反增值税、消费税有关规定而加收的滞纳金和罚款,应作为城市维护建设税的计税依据。( )(2018 年)

答案:×

【解析】城市维护建设税的计税依据为实际缴纳的增值税、消费税,不包括其他各种税费。故本题表述错误。

【考点 11】 车辆购置税

【多选题】根据车辆购置税法律制度的规定,下列属于车辆购置税应税车辆的有( )。(2021 年)

A. 有轨电车

B. 汽车挂车

C. 汽车

D.125 毫升排气量的摩托车

答案:ABC

【解析】车辆购置税的征税范围包括汽车(选项 C)、有轨电车(选项 A)、汽车挂车(选项B)、排气量超过 150 毫升的摩托车。选项 D,摩托车排气量未超过 150 毫升,不属于车辆购置税的征税范围。故选 ABC。

【单选题】某企业进口自用小汽车一辆,海关审定的关税完税价格为 60 万元,缴纳关税 15万元,消费税 25 万元,已知车辆购置税税率为 10%。有关车辆购置税税额的下列算式中,正确的是( )。(2018 年)

A.(60 + 15)×10%= 7.5(万元)

B.(60 + 25)×10%= 8.5(万元)

C.(60 + 15 + 25)×10%= 10(万元)

D. 60×10%= 6(万元)

答案:C

【解析】纳税人进口自用应税车辆的计税价格,为关税完税价格加上关税和消费税。该企业应缴纳车辆购置税=(60 + 15 + 25)×10%= 10(万元)。故选 C。

【考点 12】 关税

【单选题】根据关税法律制度的规定,对原产于与我国签订含有关税优惠条款的区域性贸易协定的国家或地区的进口货物征收关税时,适用的税率形式是( )。(2017 年)

A. 最惠国税率

B. 普通税率

C. 特惠税率

D. 协定税率

答案:D

【解析】对原产于与我国签订含有关税优惠条款的区域性贸易协定的国家或地区的进口货物,按协定税率征收关税。故选 D。

【点拨】不同情形下的货物适用何种税率,可以通过关键词来判断。如本题中的关键词“贸易协定”,对应的是协定税率。另外还有关键词“最惠国”对应的是最惠国税率,关键词“特殊关税优惠条款”对应的是特惠税率,关键词“未适用”“未订有协议”等对应的是普通税率。

【单选题】甲公司进口一批商品,货物成交价格为 100 万元,支付货物运抵我国关境内输入地点起卸前的运费、保险费 20 万元,向当地的采购代理人支付佣金 10 万元。则甲公司进口商品的关税完税价格为( )万元。(2021 年)

A. 90

B. 100

C. 120

D. 130

答案 :C

【解析】货物成交价格、运抵我国关境内输入地点起卸前的运费、保险费应计入关税完税价格,向境外采购代理人支付的买方佣金不计入成交价格。甲公司进口商品的关税完税价格=100 + 20 = 120(万元)。故选 C。

【点拨】支付给卖方的佣金计入完税价格;支付给采购代理人的佣金不计入完税价格。

【单选题】2019 年 9 月甲公司进口生产设备一台,海关审定的货价 45 万元,运抵我国关境内输入地点起卸前的运费 4 万元、保险费 2万元。已知关税税率为 10%。计算甲公司当月该笔业务应当缴纳关税税额的下列算式中,正确的是( )。(2020 年)

A.(45 + 4 + 2)×10%= 5.1(万元)

B. 45÷(1 - 10%)×10%= 5(万元)

C.(45 - 2)×10%= 4.3(万元)

D.(45 - 4)×10%= 4.1(万元)

答案:A

【解析】货物运抵我国关境内输入地点起卸前的包装费、运费、保险费和其他劳务费等费用计入关税完税价格。甲公司进口生产设备应缴纳的关税税额=(45 + 4 + 2)×10%= 5.1(万

元)。故选 A。

【单选题】根据关税法律制度的规定,下列进口货物中,实行从量计征关税的是( )。(2020 年)

A. 啤酒

B. 广播用录像机

C. 白酒

D. 卷烟

答案:A

【解析】选项 A,对啤酒、原油等少数货物实行从量计征关税;选项 B,对广播用录像机、放像机、摄像机等实行复合计征关税;选项 C、D,实行从价计征关税。故选 A。

【单选题】根据关税法律制度的规定,下列应纳税额计算方法中,税率随着进口商品价格的变动而反方向变动的是( )。(2018 年)

A. 滑准税计算方法

B. 复合税计算方法

C. 从量税计算方法

D. 从价税计算方法

答案:A

【解析】滑准税是指关税的税率随着进口商品价格的变动而反方向变动的一种税率形式,即价格越高,税率越低,税率为比例税率。故选 A。

今日学习完成

点击右上角小黄条

评论打卡即可

坚持每天学习

一起通过22年初级

22年新大纲查看

最新名师教材变动解析

新大纲双科可打印学习计划表

+

双科必背公式合集

入群获取最新考试资讯、备考规划、福利资料

万人一起轻松备考!

保存下方二维码或截图,微信扫码进

马上入群学习吧

沙发已就位,请评论后上座

加载失败,请刷新当前页面再试试!

{{replyList.forUserName}}:

Duia_{{replyList.forUserId}}:

快来登录发表你的精彩评论啦

发帖

回复

选择需要转移到的吧组

选择需要转移到的吧组分类