2022.03.12

考试干货 · 来自于PC

1808

初会经济法 |

第六章 财产和行为税法律制度

嗨喽!不知不觉3月份也即将过半~

各位会计人儿肯定也都心慌慌的了……

还没有看完基础资料,还没有刷题的同学看过来~

不管是经济法基础,还是实务部分的新版资料

均已上新!接下来课代表将带着大家,

一起将22年更新版金题测试过一遍

利用好【考点解析】+【练习】

考试必得60+++大家看完可以

点击右上方黄色小卡片

评论“打卡”或“附上学习笔记”哦~

【考点 1】 房产税 VS 城镇土地使用税

2. 房产税、城镇土地使用税的税收优惠

(1)下列房产、土地免征房产税、城镇土地使用税

①国家机关、人民团体、军队自用的房产(土地)。

②由国家财政部门拨付事业经费的单位所有的、本身业务范围内使用的房产(土地)。

③宗教寺庙、公园、名胜古迹自用的房产(土地)免税;附设的营业单位不免税。

④老年服务机构自用的房产(土地)。

⑤ 2019 年 1 月 1 日至 2021 年 12 月 31 日,农产品批发市场、农贸市场专门用于经营农产品的房产(土地)。

⑥ 2019 年 1 月 1 日至 2021 年 12 月 31 日,国家级、省级科技企业孵化器、大学科技园和国家备案众创空间自用以及无偿或通过出租等方式提供给在孵对象使用的房产(土地)。

⑦国家机关、军队、人民团体、财政补助事业单位、居民委员会、村民委员会拥有的体育场馆,用于体育活动的房产(土地),且用于体育活动的天数不得低于全年自然天数的 70%。

⑧ 2019 年 1 月 1 日至 2023 年供暖期结束,对向居民供热收取采暖费的供热企业,为居民供热所使用的厂房(土地)。

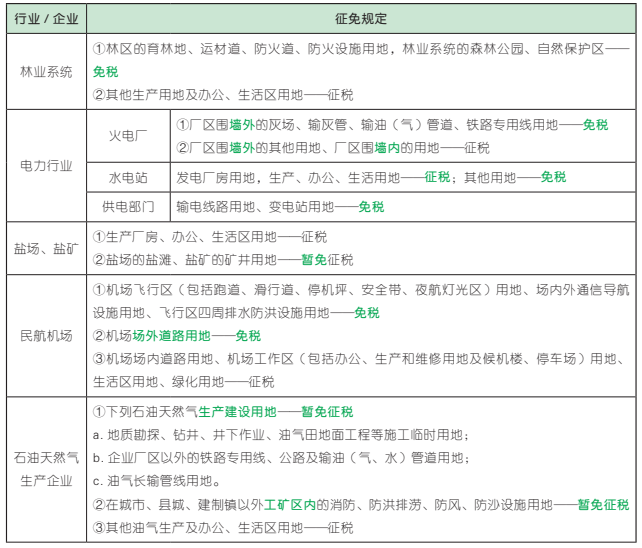

(2)特定行业企业城镇土地使用税的征免规定

【单选题】根据房产税法律制度的规定,下列各项中,不属于房产税征税范围的是( )。(2021 年)

A. 农村村民的住宅

B. 县城工业企业的厂房

C. 建制镇工业企业的厂房

D. 市区商场的地下停车场

答案:A

【解析】选项 A,农村的房屋不属于房产税征税范围;选项 B、C、D,城市、县城、建制镇和工矿区的房屋,属于房产税征税范围。故选 A。

【点拨】判断房产税征税范围时,一看位置,如果是“位于农村”,则不属于征税范围;二看是否属于房屋,如果不属于房屋,也不属于征税范围。

【单选题】甲生产企业拥有一处原值 100 万元的厂房,2019 年在厂房外打了一口井,井的原值 15 万元,同年在厂房内安装一台价值20 万元的升降机,升降机与厂房无法分割。已知房产税从价计征适用税率 1.2%,房产原值扣除比例为 30%,甲企业 2020 年应缴纳房产税( )万元。(2021 年)

A. 0.84

B. 1.008

C. 1.134

D. 0.966

答案:B

【解析】井不属于房产,不缴纳房产税;升降机与厂房无法分割,应计入房产原值计征房产税。甲企业 2020 年应缴纳房产税=(100 +20)×(1 - 30%)×1.2% = 1.008(万元)。故选 B。

【点拨】本题重点在于房产原值的确认,有两个关键点,一个是判断井是否属于房产,另一个是判断升降机是否要计入房产原值。

【单选题】甲公司自用房产原值为 2 800 万元,已提折旧 800 万元。已知房产原值的减除比例为 30%,税率为 1.2%,则甲公司应缴纳房产税( )万元。(2020 年)

A.(2 800 - 800)×1.2%= 24

B. 2 800×(1 - 30%)×1.2%= 23.52

C. 2 800×1.2%= 33.6

D.(2 800 - 800)×(1 - 30%)×1.2%=16.8

答案:B

【解析】甲公司自用房产应从价计征房产税,应缴纳房产税= 2 800×(1 - 30%)×1.2%=23.52(万元)。故选 B。

【点拨】本题中的“折旧”是干扰项,从价计征房产税的房产余值是原值扣除税法规定的比例后的余额,与会计实务中的“固定资产净值”不同,两者不能混同。

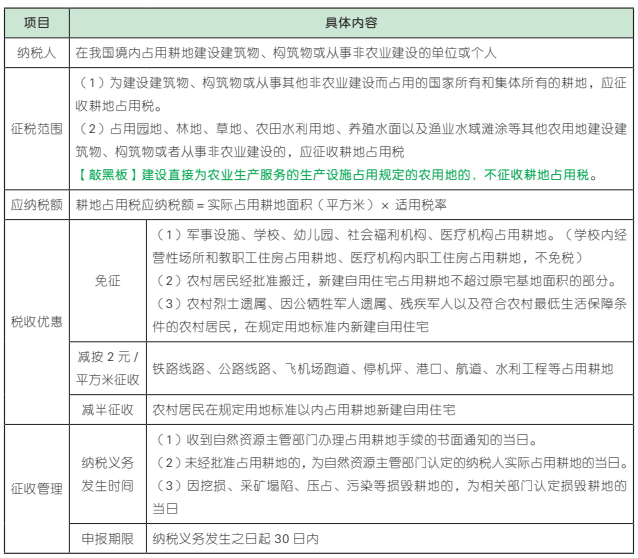

【考点 2】 耕地占用税

【单选题】根据耕地占用税法律制度的规定,下列应计征耕地占用税的是( )。(2021 年)

A. 占用草地建设公路

B. 占用园地用于农业生产

C. 占用林地建设木材集材道

D. 占用草地建设畜禽养殖设施

答案:A

【解析】选项 A,占用耕地从事非农业建设,应缴纳耕地占用税;选项 B,占用园地用于农业生产,不属于耕地占用税征税范围;选项 C、D,木材集材道、畜禽养殖设施均属于直接为农业生产服务而建设的建筑物和构筑物,不缴纳耕地占用税。故选 A。

【判断题】建设直接为农业生产服务的生产设施占用税法规定的农用地的,不征收耕地占用税。( )(2019 年)

答案:√

【解析】占用耕地建设建筑物或构筑物的,应征收耕地占用税;建设直接为农业生产服务的生产设施占用税法规定的农用地的,不征收耕地占用税。故本题表述正确。

【单选题】甲公司开发住宅社区经批准共占用耕地 150 000 平方米,其中 800 平方米修建幼儿园,5 000 平方米修建学校。已知耕地占用税适用税率为 30 元 / 平方米。计算甲公司应缴纳耕地占用税税额的下列计算中,正确的是( )。(2017 年)

A. 150 000×30 = 4 500 000(元)

B.( 1 5 0 000 - 800 - 5 000)×30 =4 326 000(元)

C.(150 000 - 5 000)×30 = 4 350 000(元)

D.(150 0 0 0 - 80 0)×30 = 4 476 0 0 0(元)

答案:B

【解析】学校、幼儿园占用耕地免征耕地占用税,则甲公司应缴纳耕地占用税税额=(150 000 -800 - 5 000)×30 = 4 326 000(元)。故选 B。

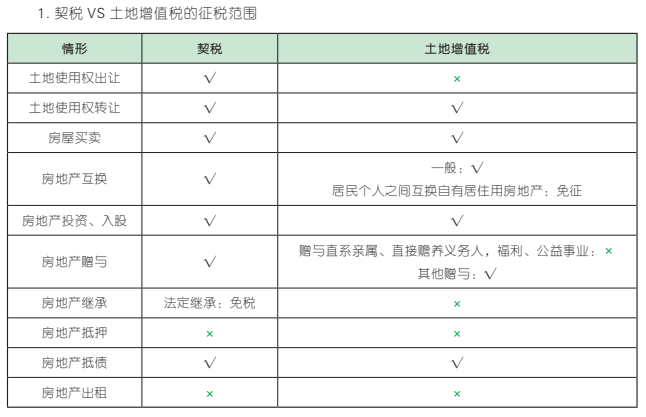

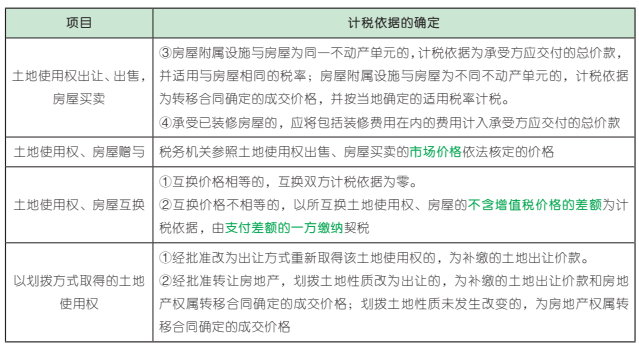

【考点 3】 财契税 VS 土地增值税

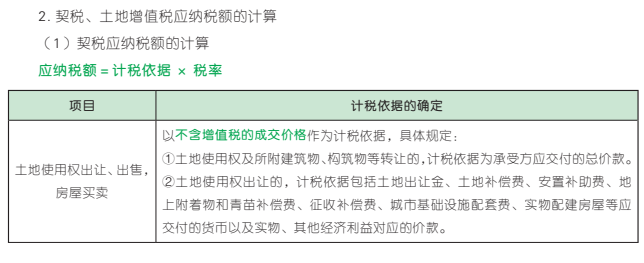

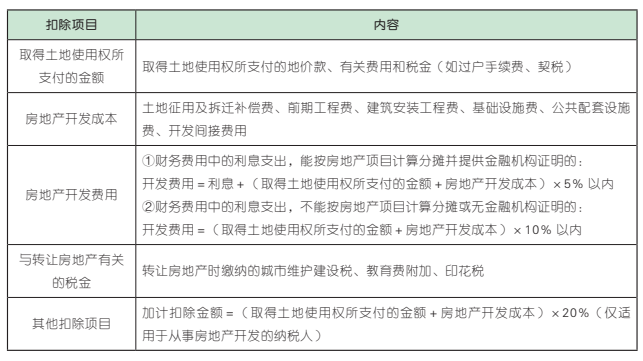

(2)土地增值税应纳税额的计算

应纳税额=增值额 × 适用税率-扣除项目金额 × 速算扣除系数

增值额=房地产转让收入-扣除项目金额

转让新开发房地产的扣除项目包括:

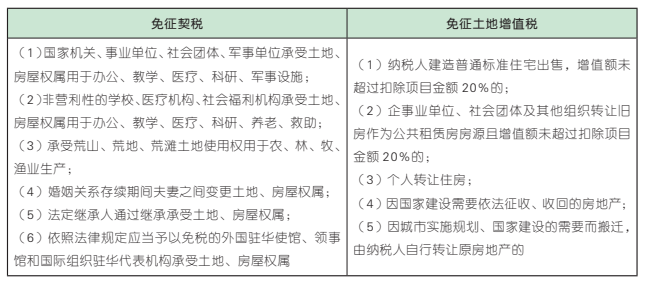

3. 契税、土地增值税税收优惠

【单选题】根据契税法律制度的规定,下列各项中,应缴纳契税的是( )。(2020 年)

A. 房屋赠与

B. 房屋典当

C. 房屋抵押

D. 房屋出租

答案:A

【解析】选项 A,房屋赠与,受赠方取得房屋权属,要缴纳契税;选项 B、C、D,房屋权属未转移,不属于契税征税范围。故选 A。

【点拨】判断契税征税范围一个很重要的标准——权属发生了转移。

【单选题】根据契税法律制度的规定,下列单位和个人,应缴纳契税的是( )。(2020年,改编)

A. 法定继承商铺的李某

B. 转让土地使用权的乙公司

C. 出租住房的王某

D. 受让土地使用权的甲公司

答案:D

【解析】选项 A 不符合题意,法定继承人通过继承承受土地、房屋权属,免征契税;选项 B不符合题意,选项 D 符合题意,土地、房屋权属的“承受方”是契税的纳税人,“转让方”不缴纳契税;选项 C 不符合题意,出租行为并没有发生房屋权属的转移,无须缴纳契税。故选 D。

【判断题】夫妻之间进行房产过户,无须缴纳契税。( )(2021 年)

答案:√

【解析】婚姻关系存续期间夫妻之间变更土地、房屋权属,免征契税。故本题表述正确。

【多选题】根据契税法律制度的规定,下列各项中,属于契税纳税人的有( )。(2018 年)

A. 房屋产权赠与中的受赠方

B. 以房屋产权投资的投资方

C. 房屋出租中的承租方

D. 房屋买卖中的买方

答案:AD

【解析】选项 A、D 为承受房屋权属的一方,属于契税纳税人;选项 B,以房屋产权投资,投资方缴纳土地增值税,被投资方为承受房屋权属的一方,缴纳契税;选项 C,房屋出租,房屋权属未发生转移,因此承租方不属于契税纳税人。故选 AD。

【单选题】甲企业将价值 400 万元的房屋与乙企业价值 500 万元的土地使用权进行交换,并向乙企业支付 100 万元差价。已知契税适用税率为 3%。计算甲企业该笔业务应纳契税税额的下列算式中,正确的是( )。(2018 年)

A. 400×3%= 12(万元)

B. 500×3%= 15(万元)

C. 100×3%= 3(万元)

D.(400 + 500)×3%= 27(万元)

答案:C

【解析】土地使用权互换、房屋互换,以所互换的土地使用权、房屋价格的差额为计税依据。本题中,差额为 100 万元,因此甲企业应缴纳契税= 100×3%= 3(万元)。故选 C。

【单选题】2016 年 2 月,周某以 150 万元价格出售自有住房一套,购进价格 200 万元住房一套。已知契税适用税率为 5%。计算周某上述行为应缴纳契税税额的下列算式中,正确的是( )。(2017 年)

A. 150×5%= 7.5(万元)

B. 200×5%= 10(万元)

C. 150×5%+ 200×5%= 17.5(万元)

D. 200×5%- 150×5%= 2.5(万元)

答案:B

【解析】 周某出售住房不需要缴纳契税,购进住房要缴纳契税,因此周某应缴纳契税=200×5%= 10(万元)。故选 B。

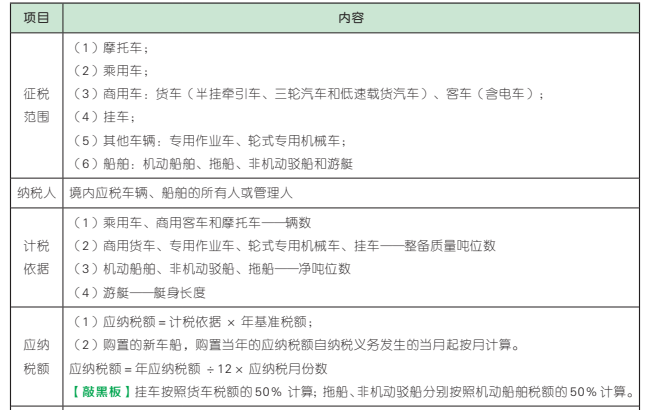

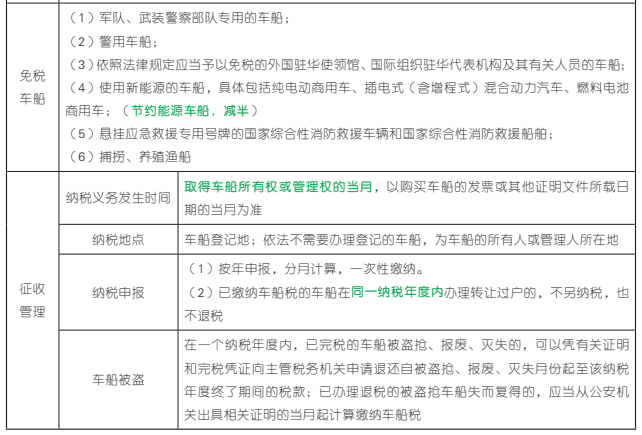

【考点 4】 车船税

【单选题】根据车船税法律制度的规定,下列各项中,不属于车船税征税范围的是( )。(2020 年)

A. 摩托车

B. 自行车

C. 商用车

D. 乘用车

答案:B

【解析】选项 A、C、D,摩托车、商用车、乘用车均属于车船税征税范围;选项 B,自行车不属于车船税征税范围。故选 B。

【单选题】根据车船税法律制度的规定,下列各项中,属于非机动驳船计税依据的是( )。(2019 年)

A. 艇身长度

B. 整备质量吨位数

C. 净吨位数

D. 辆数

答案:C

【解析】选项 A 不符合题意,游艇以艇身长度为计税依据;选项 B 不符合题意,商用货车、专用作业车、轮式专用机械车和挂车,以整备质量吨位数为计税依据;选项 C 符合题意,机动船舶、非机动驳船、拖船,以净吨位数为计税依据;选项 D 不符合题意,乘用车、商用客车和摩托车,以辆数为计税依据。故选 C。

【点拨】载客的车辆按辆数,其他车辆按整备质量吨位数;游艇按艇身长度,其他船舶按净吨位数。

【单选题】甲公司 2016 年拥有机动船 10 艘,每艘净吨位为 150 吨,非机动驳船 5 艘,每艘净吨位为 80 吨,已知机动船舶适用年基准税额为每吨 3 元,计算甲公司当年应缴车船税税额的下列算式中,正确的是( )。(2017 年)

A.(10×150 + 5×80)×3 = 5 700(元)

B. 10×150×3×50%+ 5×80×3 = 3 450(元)

C.(10×150 + 5×80)×3×50%= 2 850(元)

D. 10×150×3 + 5×80×3×50%= 5 100(元)

答案:D

【解析】机动船舶应缴纳车船税= 10×150×3 = 4 500(元);非机动驳船应按机动船舶税额的 50%计算车船税,因此非机动驳船应缴纳车船税= 5×80×3×50%= 600(元)。即甲公司当年应缴纳车船税= 10×150×3 +5×80×3×50%= 4 500 + 600 = 5 100(元)。故选 D。

今日学习完成

点击右上角小黄条

评论打卡即可

坚持每天学习

一起通过22年初级

22年新大纲查看

最新名师教材变动解析

新大纲双科可打印学习计划表

+

双科必背公式合集

入群获取最新考试资讯、备考规划、福利资料

万人一起轻松备考!

保存下方二维码或截图,微信扫码进

马上入群学习吧

沙发已就位,请评论后上座

加载失败,请刷新当前页面再试试!

{{replyList.forUserName}}:

Duia_{{replyList.forUserId}}:

快来登录发表你的精彩评论啦

发帖

回复

选择需要转移到的吧组

选择需要转移到的吧组分类