2022.05.19

考试干货 · 来自于PC

1224

进入五月,正式宣战!

炎炎夏日,学习不止!

各位CPA儿们进入备考阶段

本次更新内容——高频考点随身记

√适配22年最新大纲

√涵盖22年最全考点

√均为22年最细总结

接下来跟着小帮手一起

将新大纲的考点过一遍

注会的内容颇多

坚持打卡是赢家

2022年新大纲六科高频考点汇总

考点1、销项税额的计算

一、一般销售方式下的销售额确认

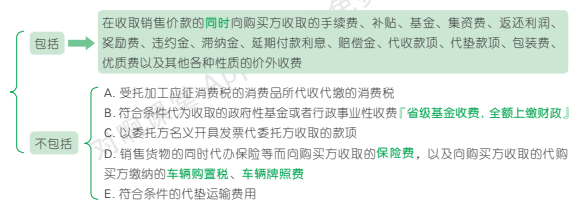

1. 销售额,是指纳税人销售货物、提供应税劳务以及发生应税行为时向购买方收取的全部价款和价外费用,不包括向购买方收取的销项税额。

2. 价外费用

二、特殊销售方式下的销售额确认

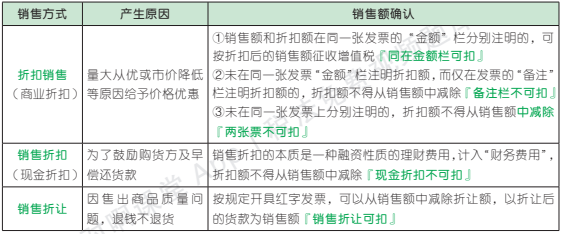

1. 采取折扣方式销售

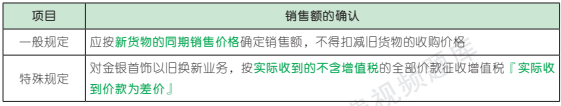

2. 采取以旧换新方式销售

3. 采取还本销售方式销售货物,其销售额就是货物的销售价格,不得从销售额中减除还本支出。

4. 采取以物易物方式销售

5. 包装物押金的税务处理

(1)包装物押金的一般规定

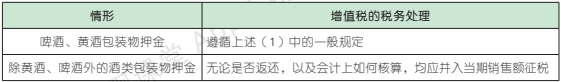

(2)酒类包装物押金的规定

6. 贷款服务,以提供贷款服务取得的全部利息及利息性质的收入为销售额。

三、按差额确定销售额

1. 金融商品转让的销售额(金融服务,6%)

金融商品转让,按照卖出价扣除买入价后的余额为销售额。『金融商品买卖差』

2. 经纪代理服务的销售额

经纪代理服务,以取得的全部价款和价外费用,扣除向委托方收取并代为支付的政府性基金或者行政事业性收费后的余额为销售额。

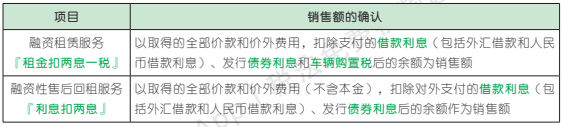

3. 融资租赁(13%/9%)和融资性售后回租(6%)业务的销售额

4. 航空运输企业的销售额(9%),不包括代收的机场建设费和代售其他航空运输企业客票而代收转付的价款。

5. 客运场站服务的销售额(6%)

一般纳税人提供客运场站服务,以其取得的全部价款和价外费用,扣除支付给承运方运费后的余额为销售额。

6. 旅游服务的销售额(6%)

纳税人提供旅游服务,可以选择以取得的全部价款和价外费用,扣除向旅游服务购买方收取并支付给其他单位或者个人的住宿费、餐饮费、交通费、签证费、门票费和支付给其他接团旅游企业的旅游费用后的余额为销售额。『扣“吃住行,签门旅”』

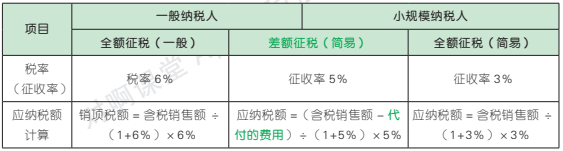

7. 劳务派遣服务的销售额

劳务派遣服务应按照“现代服务——商务辅助服务——人力资源服务”计算缴纳增值税,根据纳税人身份不同,以及是否选择差额征税,其应缴纳增值税的计算如下表所示。

注:上表中“代付的费用”是指代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金。

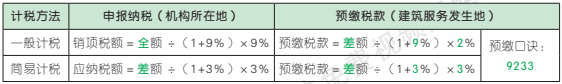

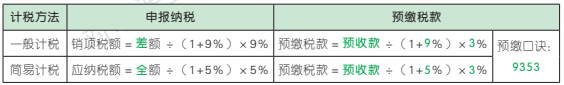

8. 建筑服务

跨县(市、区)提供建筑服务应纳税额计算及预缴税款的总结如下表所示。

注:上表中“全额”是指“全部价款和价外费用”,“差额”是指“全部价款和价外费用 - 支付的分包款”。

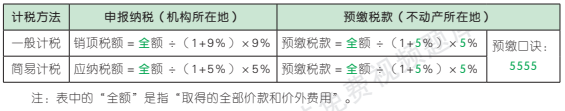

9. 房地产开发企业销售自行开发不动产

房地产开发企业销售自行开发不动产应纳税额的计算及预缴税款的总结如下表所示。

注:上表中“差额”是指“全部价款和价外费用 - 当期允许扣除的土地价款”。

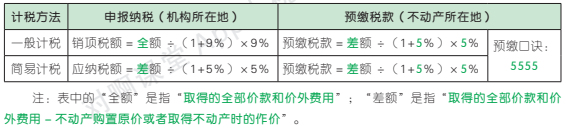

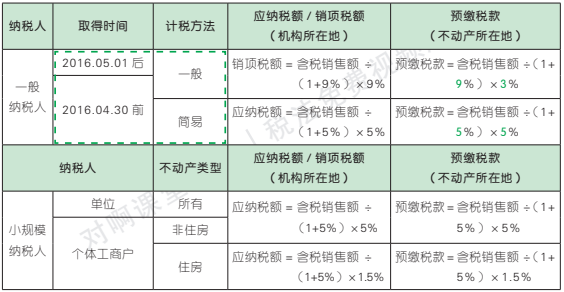

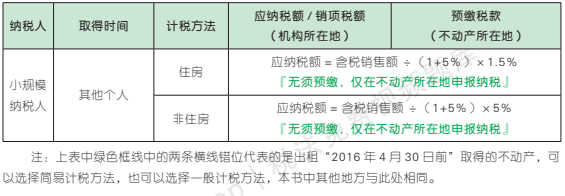

10. 转让不动产的销售额

(1)纳税人转让自建不动产应纳税额计算及预缴税款的总结如下表所示。

(2)纳税人转让非自建不动产应纳税额计算及预缴税款的总结

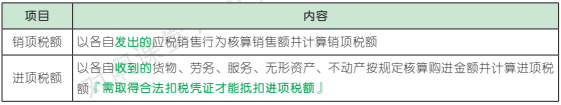

考点2、进项税额的确认和计算

一、准予从销项税额中抵扣的进项税额

1. 凭票抵扣

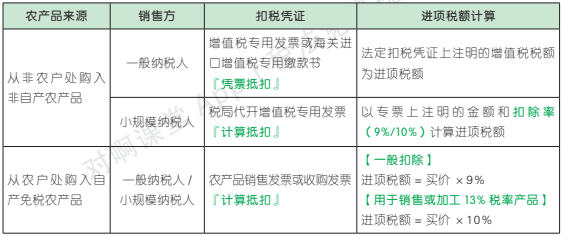

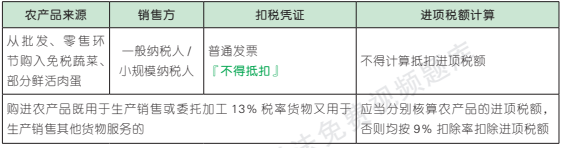

2. 农产品进项税额的计算抵扣

3. 农产品进项税额的核定抵扣

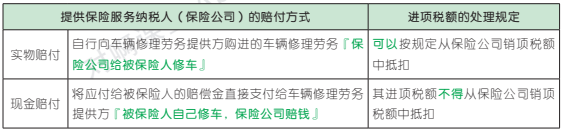

(1)核定抵扣的扣除率

(2)核定方法

①试点纳税人以购进农产品为原料生产货物的,农产品增值税进项税额可按照以下方法核定:投入产出法、成本法和参照法。

②当试点纳税人购进农产品直接销售时,农产品增值税进项税额按照以下方法核定扣除:

当期允许抵扣农产品增值税进项税额 = 当期销售农产品数量 ÷(1- 损耗率)× 农产品平均购买单价 ×9%÷(1+9%)

损耗率 = 损耗数量 ÷ 购进数量 ×100%

③当试点纳税人购进农产品用于生产经营且不构成货物实体时(包括包装物、辅助材料、燃料、低值易耗品等)增值税进项税额按照以下方法核定扣除:

当期允许抵扣农产品增值税进项税额 = 当期耗用农产品数量 × 农产品平均购买单价 × 扣除率 ÷(1+ 扣除率)

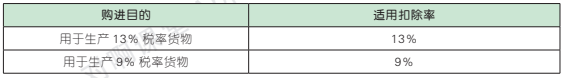

4. 国内旅客运输服务进项税额的抵扣规定

5. 收费公路通行费增值税抵扣规定

(1)纳税人支付的道路通行费,按照收费公路通行费增值税电子普通发票上注明的增值税税额抵扣进项税额。

(2)纳税人支付的桥、闸通行费,暂凭取得的通行费发票上注明的收费金额按照下列公式计算可抵扣的进项税额:

桥、闸通行费可抵扣进项税额 = 桥、闸通行费发票上注明的金额 ÷(1+5%)×5%

6. 增值税加计抵减政策『该知识点在 2022 年教材中删除,但实际政策已延期,建议考生了解』

(1)加计抵减的期限和比例

A. 自 2019 年 4 月 1 日至 2021 年 12 月 31 日,允许生产、生活性服务业(邮政服务、电信服务、现代服务、生活服务)纳税人按照当期可抵扣进项税额加计 10%,抵减应纳税额。

B. 自 2019 年 10 月 1 日至 2021 年 12 月 31 日,允许生活性服务业(生活服务)纳税人按照当期可抵扣的进项税额加计 15%,抵减应纳税额。

(2)计算公式如下所示:

当期计提加计抵减额 = 当期可抵扣进项税额 ×10%(或 15%)

当期可抵减加计抵减额 = 上期末加计抵减额余额 + 当期计提加计抵减额 - 当期调减加计抵减额

(3)纳税人应按照现行规定计算一般计税方法下的应纳税额(以下称抵减前的应纳税额)后,区分以下情形加计抵减:

第一,抵减前的应纳税额等于零的,当期可抵减加计抵减额全部结转下期抵减;

第二,抵减前的应纳税额大于零,且大于当期可抵减加计抵减额的,当期可抵减加计抵减额全额从抵减前的应纳税额中抵减;

第三,抵减前的应纳税额大于零,且小于或等于当期可抵减加计抵减额的,以当期可抵减加计抵减额抵减应纳税额至零。未抵减完的当期可抵减加计抵减额,结转下期继续抵减。

二、不得从销项税额中抵扣的进项税额

1. 扣税凭证不合规

纳税人购进货物、劳务、服务、无形资产、不动产,未取得增值税扣税凭证,或取得的增值税扣税凭证不符合有关规定的,其进项税额不得从销项税额中抵扣。

2. 专用于“简、免、集、个”

3. 非正常损失

(1)非正常损失的购进货物,以及相关劳务和交通运输服务。

(2)非正常损失的在产品、产成品所耗用的购进货物(不包括固定资产)、加工修理修配劳务和交通运输服务。

(3)非正常损失的不动产,以及该不动产所耗用的购进货物、设计服务和建筑服务。

(4)非正常损失的不动产在建工程所耗用的购进货物、设计服务和建筑服务。纳税人新建、改建、扩建、修缮、装饰不动产,均属于不动产在建工程。

4. 购进的贷款服务、餐饮服务、居民日常服务和娱乐服务。

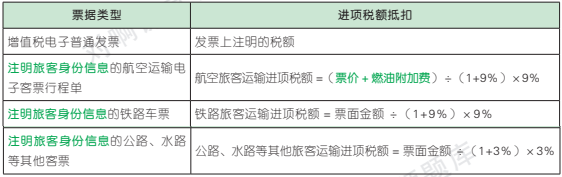

5. 保险公司支付赔付进项税额抵扣

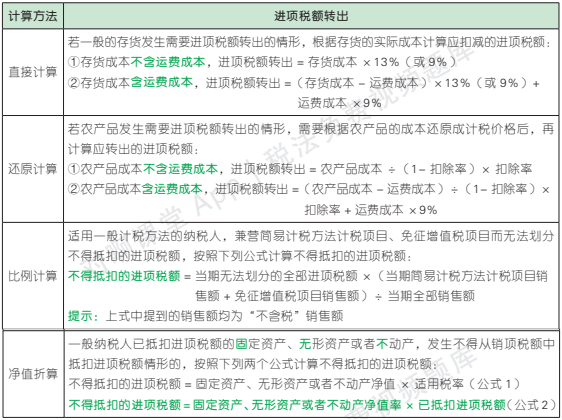

6. 进项税额转出

考点3、应纳税额的计算

一、计算销项税额的时间限定

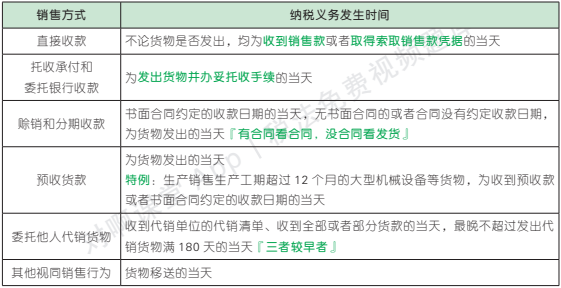

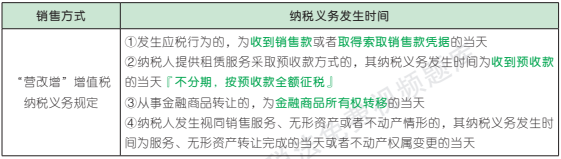

1. 应税销售行为纳税义务发生时间的一般规定

(1)纳税人销售货物或者提供应税劳务,其纳税义务发生时间为收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。『基本原则:有钱看钱,有票看票,谁早看谁』

(2)进口货物,纳税义务发生时间为报关进口的当天。

(3)增值税扣缴义务发生时间为增值税纳税义务发生的当天。

2. 应税销售行为纳税义务发生时间的具体规定

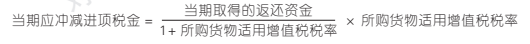

二、向供货方取得返还收入的增值税处理

对商业企业向供货方收取的与商品销售量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按照平销返利行为的有关规定冲减当期增值税进项税金。应冲减进项税金的计算公式:

三、纳税人提供不动产经营租赁服务的增值税处理

纳税人以经营租赁方式出租其取得的不动产(简称出租不动产),适用如下表所示的规定。

考点4、简易征税方法应纳税额的计算

1. 一般规定

纳税人销售货物、提供应税劳务或者发生应税行为适用简易计税方法的,应该按照销售额和征收率计算应纳增值税税额,并且不得抵扣进项税额。

应纳税额的计算公式如下:

应纳税额 = 销售额(不含增值税)× 征收率

= 含税销售额 ÷(1+ 征收率)× 征收率

2. 资管产品运营业务的增值税处理

资管产品管理人运营资管产品过程中发生的增值税应税行为(简称资管产品运营业务),暂适用简易计税方法,按照 3% 的征收率缴纳增值税。

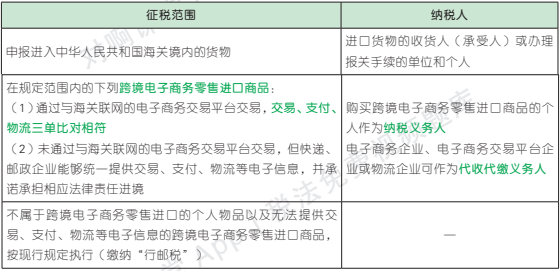

考点5、进口环节增值税的征收

一、进口环节增值税的征税范围及纳税人

二、进口环节增值税的适用税率

1. 一般规定

进口环节的增值税税率与境内交易增值税适用税率一致。

2. 特殊规定

(1)小规模纳税人进口货物适用增值税税率,而不是征收率。

(2)对进口抗癌药品,自 2018 年 5 月 1 日起,减按 3% 征收进口环节增值税。对进口罕见病药品,自 2019 年 3 月 1 日起,减按 3% 征收进口环节增值税。

三、进口环节增值税应纳税额的计算

1. 进口货物进口增值税的计算

进口货物计算增值税的组成计税价格和应纳税额计算公式如下:

组成计税价格 = 关税完税价格 + 关税 + 消费税

应纳税额 = 组成计税价格 × 税率

2. 跨境电子商务零售进口商品进口增值税计算

跨境电子商务零售进口商品的单次交易限值为人民币 5000 元,个人年度交易限值为人民币 26000 元。在限值以内进口的跨境电子商务零售进口商品,关税税率暂设为 0%。进口环节增值税、消费税取消免征税额,暂按法定应纳税额的 70% 征收。

大家看完可以点击右上方黄色小卡片

评论“打卡”或“附上学习笔记”哦~

入群获取最新考试资讯、备考规划、福利资料

万人一起轻松备考!

保存下方二维码或截图,微信扫码进

沙发已就位,请评论后上座

加载失败,请刷新当前页面再试试!

{{replyList.forUserName}}:

Duia_{{replyList.forUserId}}:

快来登录发表你的精彩评论啦

发帖

回复

选择需要转移到的吧组

选择需要转移到的吧组分类