2022.05.25

考试干货 · 来自于PC

568

进入五月,正式宣战!

炎炎夏日,学习不止!

各位CPA儿们进入备考阶段

本次更新内容——高频考点随身记

√适配22年最新大纲

√涵盖22年最全考点

√均为22年最细总结

接下来跟着小帮手一起

将新大纲的考点过一遍

注会的内容颇多

坚持打卡是赢家

2022年新大纲六科高频考点汇总

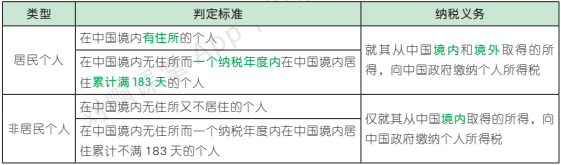

考点1、纳税义务人

1. 依据住所和居住时间两个标准,区分为居民个人和非居民个人,分别承担不同的纳税义务。

2. 所得来源地的确定

除国务院财政、税务主管部门另有规定外,下列所得,不论支付地点是否在中国境内,均为来源于中国境内的所得。

①因任职、受雇、履约等而在中国境内提供劳务取得的所得。

②将财产出租给承租人在中国境内使用而取得的所得。

③转让中国境内的不动产等财产或在中国境内转让其他财产取得的所得。

④许可各种特许权在中国境内使用而取得的所得。

⑤从中国境内企业、事业单位、其他组织以及居民个人取得的利息、股息、红利所得。

考点2、征税范围

1. 工资、薪金所得

工资、薪金所得,是指个人因任职或者受雇取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。

(1)属于工资、薪金的项目

①公司职工取得的用于购买企业国有股权的劳动分红。

②出租汽车经营单位对出租车驾驶员采取单车承包或承租方式运营,出租车驾驶员从事客货营运取得的收入。

③退休人员再任职取得的收入。『退休工资免税』

④股票期权在行权时,其从企业取得股票的施权价低于购买日公平市场价的差额。

⑤员工在行权日之前将股票期权转让的,取得的股票期权的转让净收入。

⑥个人因公务用车和通信制度改革而取得的公务用车、通信补贴收入。

(2)不予征税的项目

①独生子女补贴。

②执行公务员工资制度未纳入基本工资总额的补贴、津贴差额和家属成员的副食品补贴。

③托儿补助费。

④差旅费津贴、误餐补助。『午餐补助按工资、薪金所得照章征税』

⑤外国来华留学生,领取的生活津贴费、奖学金,不属于工资、薪金范畴,不征收个人所得税。

2. 劳务报酬所得

劳务报酬所得,是指个人独立从事各种非雇用的劳务取得的所得。

①企业和单位对其营销业绩突出的非雇员以培训班、研讨会、工作考察等名义组织旅游活动,通过免收差旅费、旅游费对个人实行的营销业绩奖励(包括实物、有价证券等),按照“劳务报酬所得”项目征收个人所得税,并由提供上述费用的企业和单位代扣代缴。

②个人担任公司董事、监事,且不在公司任职、受雇的,取得的董事费、监事费按照“劳务报酬所得”项目征收个人所得税。

提示:

个人在公司(包括关联公司)任职、受雇,同时兼任董事、监事的,应将董事费、监事费与个人工资收入合并,统一按照“工资、薪金所得”项目缴纳个人所得税。

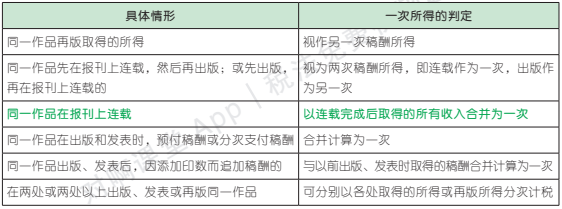

3. 稿酬所得

稿酬所得,是指个人因其作品以图书、报刊形式出版、发表而取得的所得。

提示:

作者去世后,财产继承人取得的遗作稿酬,按稿酬所得征收个人所得税。

4. 特许权使用费所得

特许权使用费所得,是指个人提供专利权、商标权、著作权、非专利技术以及其他特许权的使用权取得的所得。

①提供著作权的使用权取得的所得,不包括稿酬所得。

②作者将自己的文字作品手稿原件或复印件公开拍卖(竞价)取得的所得,属于提供著作权的使用权所得,按“特许权使用费所得”征收个人所得税。『个人拍卖别人的手稿原件或拍卖自己的其他物品,属于“财产转让所得”』

③编剧从电视剧的制作单位取得的剧本使用费,统一按“特许权使用费所得”征收个人所得税,不论剧本使用方是否为其任职单位。

④个人提供和转让专利权取得的所得,按“特许权使用费所得”征收个人所得税。

5. 经营所得

经营所得,是指:

(1)个体工商户从事生产、经营活动取得的所得;

(2)个人独资企业的投资人、合伙企业的个人合伙人来源于境内注册的个人独资企业、合伙企业生产、经营的所得;

(3)个人依法从事办学、医疗、咨询以及其他有偿服务活动取得的所得;

(4)个人对企业、事业单位承包经营、承租经营以及转包、转租取得的所得;

(5)个人从事其他生产、经营活动取得的所得,例如,个人因从事彩票代销业务而取得的所得,从事个体出租车运营的出租车驾驶员取得的收入。

6. 利息、股息、红利所得

利息、股息、红利所得,是指个人拥有债权、股权而取得的利息、股息、红利所得。

①全国范围内的中小高新技术企业(未上市或未在新三板挂牌交易的)以未分配利润、盈余公积、资本公积向个人股东转增股本时,个人股东获得转增的股本,应按照“利息、股息、红利所得”项目,适用 20% 的税率征收个人所得税。

②纳税年度内个人投资者从其投资企业(个人独资企业、合伙企业除外)借款,在该纳税年度终了后既不归还又未用于企业生产经营的,其未归还的借款可视为企业对个人投资者的红利分配,依照“利息、股息、红利所得”项目计征个人所得税。

③企业为股东购买车辆并将车辆所有权办到股东个人名下,其实质为企业对股东进行了红利性质的实物分配,应按照“利息、股息、红利所得”项目征收个人所得税。

7. 财产租赁所得

财产租赁所得,是指个人出租不动产、机器设备、车船以及其他财产取得的所得。

个人取得的财产转租收入,属于“财产租赁所得”的征税范围,由财产转租人缴纳个人所得税。

8. 财产转让所得

财产转让所得,是指个人转让有价证券、股权、合伙企业中的财产份额、不动产、机器设备、车船以及其他财产取得的所得。

个人将境内上市公司股票转让而取得的所得,暂不征收个人所得税;个人转让境外上市公司的股票而取得的所得,应按“财产转让所得”项目征收个人所得税。

提示:

个人转让新三板挂牌公司非原始股取得的所得,暂免征收个人所得税。对个人转让新三板挂牌公司原始股取得的所得,按照“财产转让所得”征收个人所得税。

9. 偶然所得

偶然所得,是指个人得奖、中奖、中彩以及其他偶然性质的所得。还包括:

(1)企业向个人支付的不竞争款项。

(2)企业对累积消费达到一定额度的顾客给予的额外抽奖。

(3)个人为单位或其他个人担保取得的收入。

(4)个人房产所有人将房屋产权无偿赠与他人的,受赠人因无偿受赠房屋取得的受赠所得。

考点3、应纳税所得额的规定

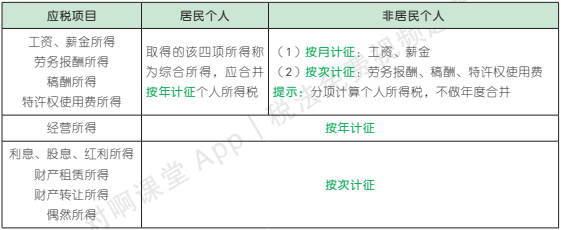

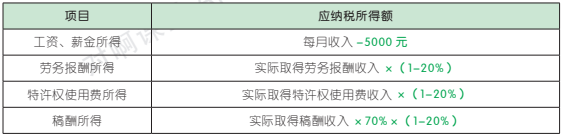

(一)征税方法

(二)每次收入的确定

1. 非居民个人取得劳务报酬所得、稿酬所得、特许权使用费所得,按次计征的规定

①劳务报酬所得,应以每次提供劳务取得的收入为一次。如果一次性劳务报酬收入以分月支付方式取得的,就属于同一事项连续取得收入,以 1 个月内取得的收入为一次。

提示:

劳务报酬所得属于同一事项连续取得收入的,以 1 个月内取得的收入为一次。

②稿酬所得,以每次出版、发表取得的收入为一次,具体细分规定如下表所示。

③特许权使用费所得,以每一项使用权的每次转让取得的收入为一次。如果该次转让取得的收入是分笔支付的,则应将各笔收入相加为一次的收入,计征个人所得税。

2. 财产租赁所得,以 1 个月内取得的收入为一次。

3. 利息、股息、红利所得,以支付利息、股息、红利时取得的收入为一次。

4. 偶然所得,以每次收入为一次。

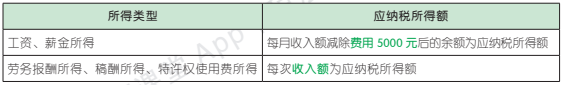

(三)应纳税所得额和费用扣除标准

1. 居民个人取得综合所得,以每年收入额减除费用 60000 元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

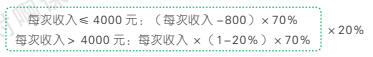

2. 非居民个人应纳税所得额的确定

3. 经营所得,以每一纳税年度的收入总额减除成本、费用以及损失后的余额,为应纳税所得额。

4. 财产租赁所得,一般以个人每次取得的收入,定额或定率减除规定费用后的余额为应纳税所得额。每次收入不超过 4000 元的,定额减除费用 800 元;4000 元以上的,减除 20% 的费用,其余额为应纳税所得额。

5. 财产转让所得,以转让财产的收入额减除财产原值和合理费用后的余额,为应纳税所得额。

6. 利息、股息、红利所得和偶然所得,以每次收入额为应纳税所得额。

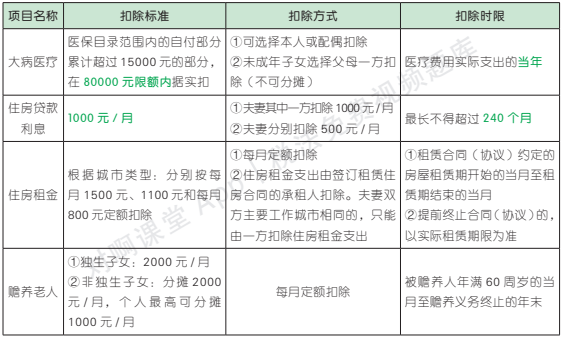

7. 专项附加扣除的标准

8. 个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,捐赠额未超过纳税人申报的应纳税所得额 30% 的部分,可以从其应纳税所得额中扣除;国务院规定对公益慈善事业捐赠实行全额税前扣除的,从其规定。

考点4、居民个人综合所得应纳税额的计算

居民个人每一纳税年度内取得综合所得包括:工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得。支付单位向居民个人支付上述综合所得时,应由支付单位依照规定预扣预缴税款。年度终了后,居民个人需要汇总四项综合所得,计算全年应纳税额,以此确定应退或应补税额。

(一)居民个人取得综合所得的预扣预缴

1. 工资薪金所得的预扣预缴

扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报。具体计算公式如下:

本期应预扣预缴税额 =(累计预扣预缴应纳税所得额 × 预扣率 - 速算扣除数)- 累计减免税额 - 累计已预扣预缴税额

累计预扣预缴应纳税所得额 = 累计收入 - 累计免税收入 - 累计减除费用 - 累计专项扣除 - 累计专项附加扣除 - 累计依法确定的其他扣除

其中:累计减除费用,按照 5000 元 / 月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

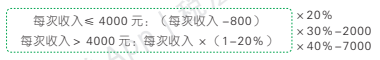

2. 劳务报酬所得、特许权使用费所得、稿酬所得预扣预缴税额的计算

(1)劳务报酬所得预扣预缴税额的计算

(2)稿酬所得预扣预缴税额的计算

(3)特许权使用费所得预扣预缴税额的计算

(二)居民个人取得综合所得的全年应纳税额的计算

居民个人的综合所得,以每一纳税年度的收入额减除费用 60000 元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

居民个人综合所得全年应纳税额 =(全年收入额 -60000 元 - 专项扣除 - 享受的专项附加扣除 - 享受的其他扣除)× 适用税率 - 速算扣除数

其中,全年收入额 = 工资、薪金所得(100%)+ 劳务报酬所得 ×(1-20%)+特许权所用费所得 ×(1-20%)+ 稿酬所得 ×(1-20%)×70%

(三)居民个人取得综合所得的汇算清缴

居民个人取得的综合所得计算出全年应纳税额后,再减去已预缴的税额,得出本年度应退或应补税额。具体计算公式如下。

年度汇算应退或应补税额 =[(综合所得收入额 -60000 元 -“三险一金”等专项扣除 -子女教育等专项附加扣除 - 依法确定的其他扣除 -捐赠)× 适用税率 - 速算扣除数]- 年度已预缴税额

考点5、非居民个人取得工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得应纳税额的计算

非居民个人在我国取得工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得,按月或者按次分项计算个人所得税,不办理汇算清缴。

非居民个人(每月或每次)应纳税额 = 应纳税所得额 × 适用税率 - 速算扣除数

大家看完可以点击右上方黄色小卡片

评论“打卡”或“附上学习笔记”哦~

入群获取最新考试资讯、备考规划、福利资料

万人一起轻松备考!

保存下方二维码或截图,微信扫码进

沙发已就位,请评论后上座

加载失败,请刷新当前页面再试试!

{{replyList.forUserName}}:

Duia_{{replyList.forUserId}}:

快来登录发表你的精彩评论啦

发帖

回复

选择需要转移到的吧组

选择需要转移到的吧组分类