2023.04.07

考试干货 · 来自于PC

880

2023年初级会计考试时间

5月13日-17日

建议与三色笔记结合使用,备考效果更佳

学以致用刷题,章节逐一攻破

刷一顶百

学完请点赞+评论打卡,留下学习足迹吧!

三色笔记、学习计划表、考点导图

高频考点、分录、法条

截图微信扫码加入微信备考群

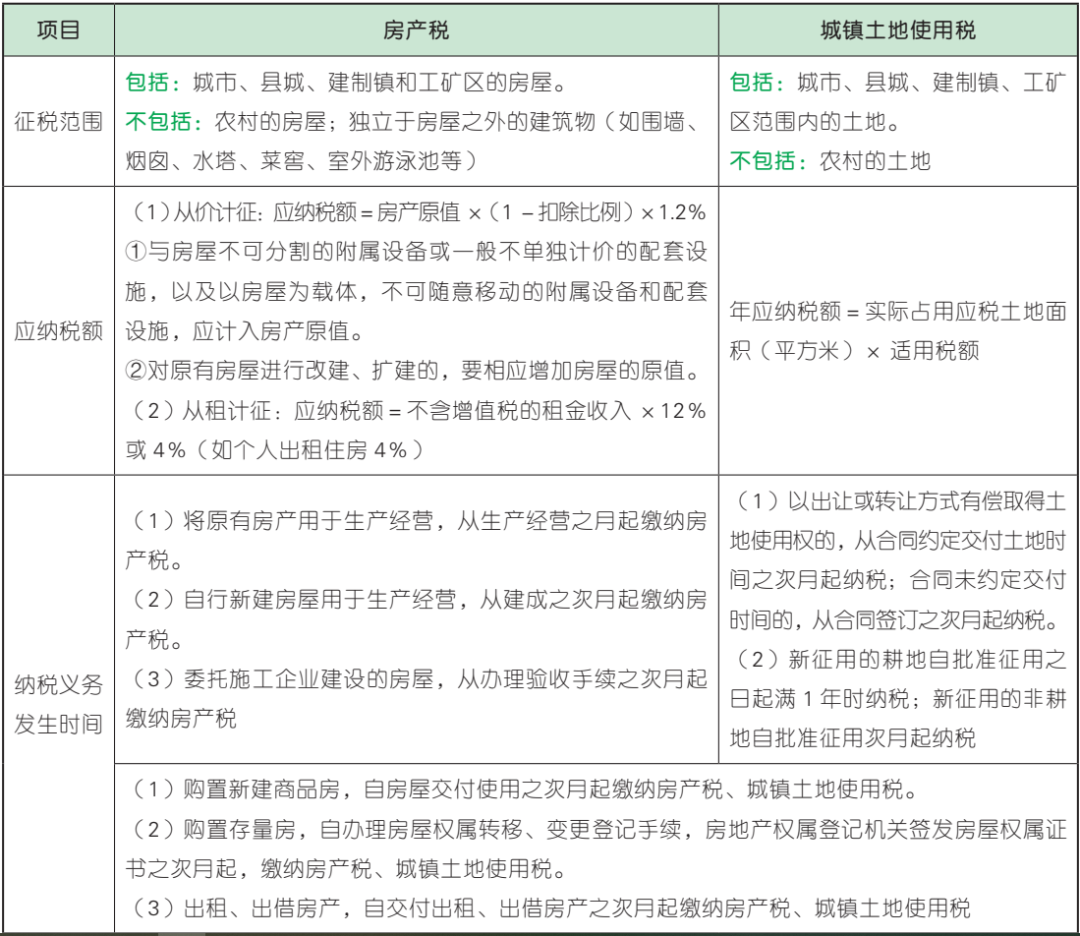

1. 房产税 VS 城镇土地使用税的征税范围、应纳税额的计算、纳税义务发生时间

2. 房产税、城镇土地使用税的税收优惠

(1)下列房产、土地免征房产税、城镇土地使用税

①国家机关、人民团体、军队自用的房产(土地)。

②由国家财政部门拨付事业经费的单位所有的、本身业务范围内使用的房产(土地)。

③宗教寺庙、公园、名胜古迹自用的房产(土地)免税;附设的营业单位不免税。

④老年服务机构自用的房产(土地)。

⑤国家机关、军队、人民团体、财政补助事业单位、居民委员会、村民委员会拥有的体育场馆,用于体育活动的房产(土地),且用于体育活动的天数不得低于全年自然天数的 70%。

⑥ 2019 年 1 月 1 日至 2023 年供暖期结束,对向居民供热收取采暖费的供热企业,为居民供热所使用的厂房(土地)。

⑦ 2022 年 1 月 1 日至 2024 年 12 月 31 日,由省、自治区、直辖市人民政府根据本地区实际情况,以及宏观调控需要确定,对增值税小规模纳税人、小型微利企业和个体工商户的“六税两费”可以在 50% 的税额幅度内减征。六税两费,即资源税、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。

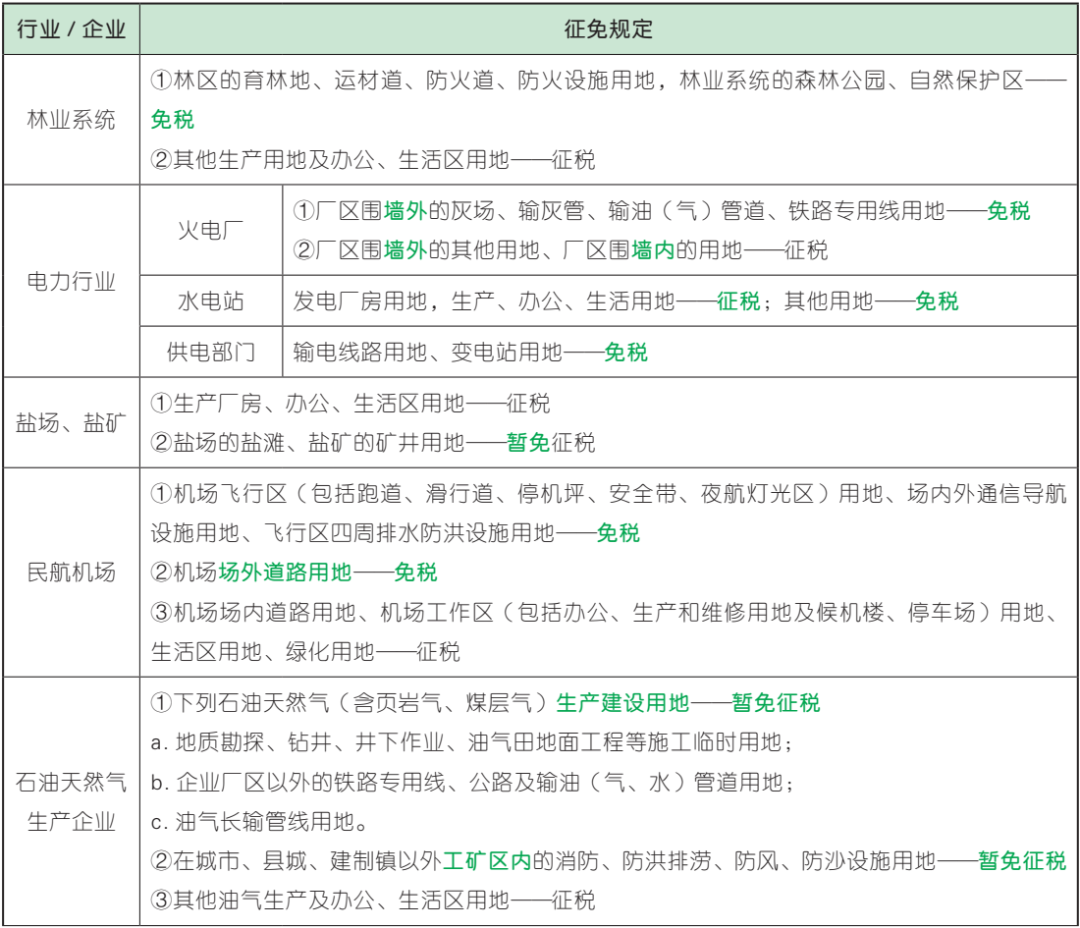

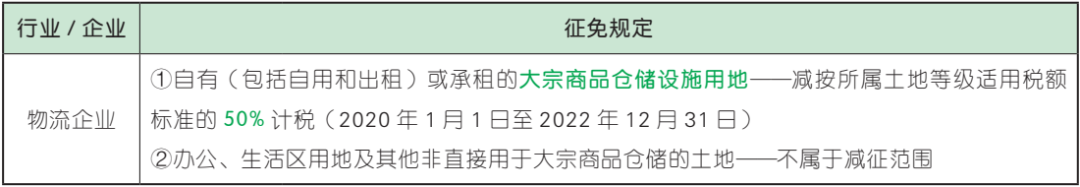

(2)特定行业企业城镇土地使用税的征免规定

【单选题】下列建筑物中,属于房产税征税范围的是( )。(2022 年)

A. 围墙

B. 室内游泳池

C. 烟囱

D. 菜窖

【答案】B

【解析】房产税的征税范围为城市、县城、建制镇和工矿区的房屋。独立于房屋之外的建筑物,如围墙、烟囱、水塔、菜窖、室外游泳池等不属于房产税的征税对象。室内游泳池属于房产税征税范围。故选 B。

【单选题】根据房产税法律制度的规定,下列各项中,不属于房产税征税范围的是( )。(2021 年)

A. 农村村民的住宅

B. 县城工业企业的厂房

C. 建制镇工业企业的厂房

D. 市区商场的地下停车场

【答案】A

【解析】选项 A,农村的房屋不属于房产税征税范围;选项 B、C、D,城市、县城、建制镇和工矿区的房屋,属于房产税征税范围。故选 A。

【点拨】判断房产税征税范围时,一看位置,如果是“位于农村”,则不属于征税范围;二看是否属于房屋,如果不属于房屋,也不属于征税范围。

【单选题】甲生产企业拥有一处原值 100 万元的厂房,2019 年在厂房外打了一口井,井的原值 15 万元,同年在厂房内安装一台价值20 万元的升降机,升降机与厂房无法分割。已知房产税从价计征适用税率 1.2%,房产原值扣除比例为 30%,甲企业 2020 年应缴纳房产税( )万元。(2021 年)

A. 0.84

B. 1.008

C. 1.134

D. 0.966

【答案】B

【解析】井不属于房产,不缴纳房产税;升降机与厂房无法分割,应计入房产原值计征房产税。甲企业 2020 年应缴纳房产税=(100 +20)×(1 - 30%)×1.2% = 1.008(万元)。故选 B。

【点拨】本题重点在于房产原值的确认,有两个关键点,一个是判断井是否属于房产,另一个是判断升降机是否要计入房产原值。

【单选题】甲公司自用房产原值为 2 800 万元,已提折旧 800 万元。已知房产原值的减除比例为 30%,从价计征适用税率为 1.2%,则甲公司应缴纳房产税( )万元。(2020 年)

A.(2 800 - 800)×1.2%= 24

B. 2 800×(1 - 30%)×1.2%= 23.52

C. 2 800×1.2%= 33.6

D.(2 800 - 800)×(1 - 30%)×1.2%=16.8

【答案】B

【解析】甲公司自用房产应从价计征房产税,应缴纳房产税= 2 800×(1 - 30%)×1.2%=23.52(万元)。故选 B。

【点拨】本题中的“折旧”是干扰项,从价计征房产税的房产余值是原值扣除税法规定的比例后的余额,与会计实务中的“固定资产净值”不同,两者不能混同。

【单选题】2018 年 甲 公 司 将 一 幢 办 公 楼 出租,取得含增值税租金 92.43 万元。已知增值税征收率为 5%,房产税从租计征的税率为

12%。下列关于甲公司 2018 年出租办公楼应缴纳房产税税额的计算中正确的是( )。(2019 年)

A. 92.43÷(1 + 5%)×12%= 10.56(万元)

B. 92.43÷(1 + 5%)÷(1 - 12%)×12%=12(万元)

C. 92.43÷(1 - 12%)×12%= 12.6(万元)

D. 92.43×12%= 11.09(万元)

【答案】A

【解析】房屋出租的,以房屋出租取得的租金收入为房产税的计税依据,租金收入不含增值税。本题中的租金收入含增值税,应先除以(1 +5%)价税分离。甲公司应缴纳房产税税额=92.43÷(1 + 5%)×12%= 10.56(万元)。故选 A。

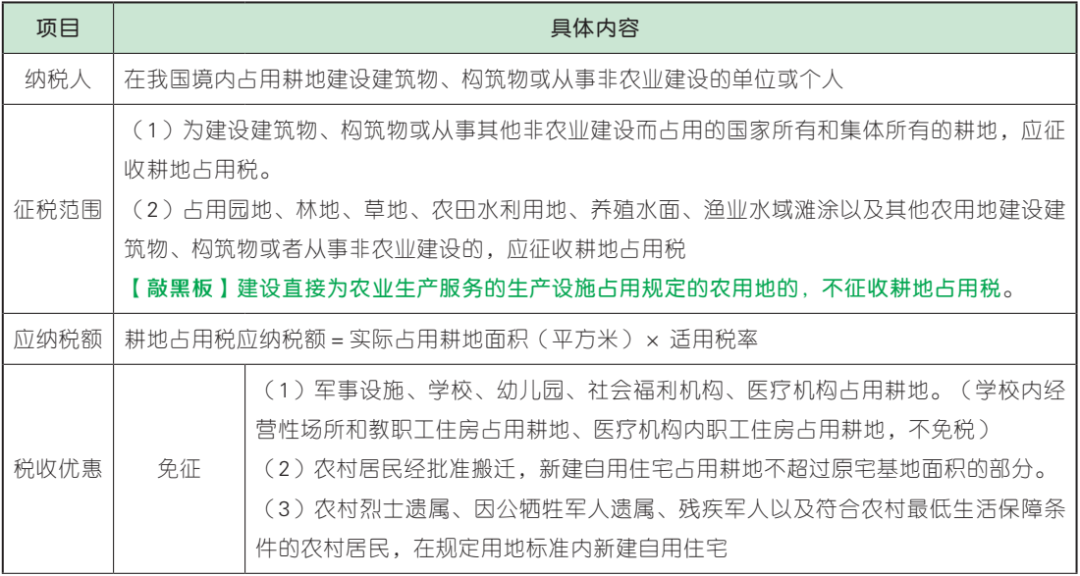

【单选题】下列情形中,不予免征耕地占用税的是( )。(2022 年)

A. 法律规定范围内的军事设施占用耕地

B. 依法登记的养老服务机构为老年人提供养护服务的场所占用耕地

C. 经批准成立的幼儿园用于幼儿保育的场所占用耕地

D. 经批准成立的大学学校内教职工住房占用耕地

【答案】D

【解析】选项 D,学校内经营性场所和教职工住房占用耕地的,按照当地适用税额缴纳耕地占用税。故选 D。

【单选题】根据耕地占用税法律制度的规定,下列应计征耕地占用税的是( )。(2021 年)

A. 占用草地建设公路

B. 占用园地用于农业生产

C. 占用林地建设木材集材道

D. 占用草地建设畜禽养殖设施

【答案】A

【解析】选项 A,占用耕地从事非农业建设,应缴纳耕地占用税;选项 B,占用园地用于农业生产,不属于耕地占用税征税范围;选项 C、D,木材集材道、畜禽养殖设施均属于直接为农业生产服务而建设的建筑物和构筑物,不缴纳耕地占用税。故选 A。

【判断题】建设直接为农业生产服务的生产设施占用税法规定的农用地的,不征收耕地占用税。( )(2019 年)

【答案】√

【解析】占用耕地建设建筑物或构筑物的,应征收耕地占用税;建设直接为农业生产服务的生产设施占用税法规定的农用地的,不征收耕地占用税。故本题表述正确。

【单选题】甲公司开发住宅社区经批准共占用耕地 150 000 平方米,其中 800 平方米修建幼儿园,5 000 平方米修建学校。已知耕地占用税适用税率为 30 元 / 平方米。计算甲公司应缴纳耕地占用税税额的下列计算中,正确的是( )。(2017 年)

A. 150 000×30 = 4 500 000(元)

B.(150 000 - 800 - 5 000)×30 =4 326 000(元)

C.(150 000 - 5 000)×30 = 4 350 000(元)

D.(150 000 - 800)×30 = 4 476 000(元)

【答案】B

【解析】学校、幼儿园占用耕地免征耕地占用税,则甲公司应缴纳耕地占用税税额=(150 000 -800 - 5 000)×30 = 4 326 000(元)。故选 B。

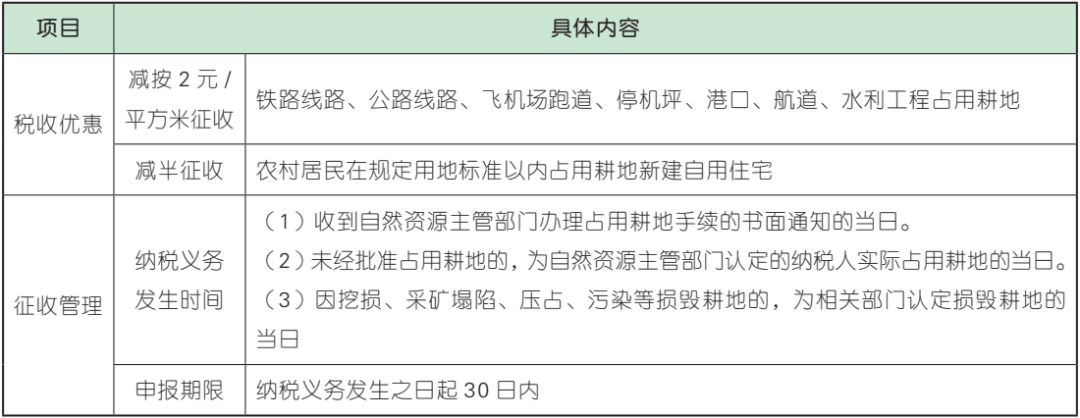

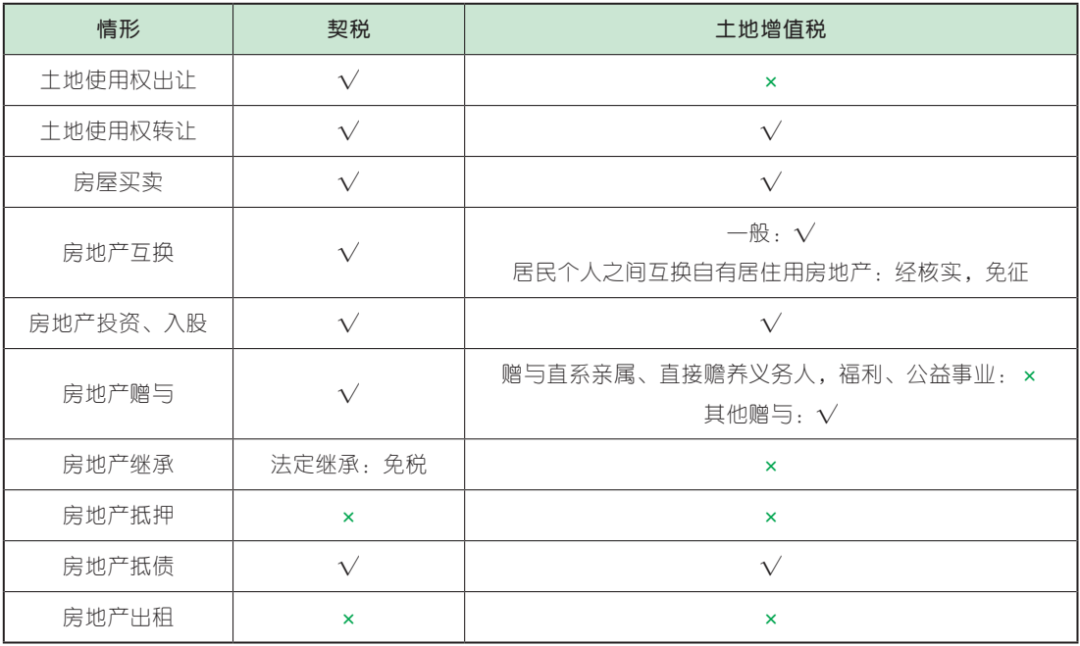

1. 契税 VS 土地增值税的征税范围

2. 契税、土地增值税应纳税额的计算

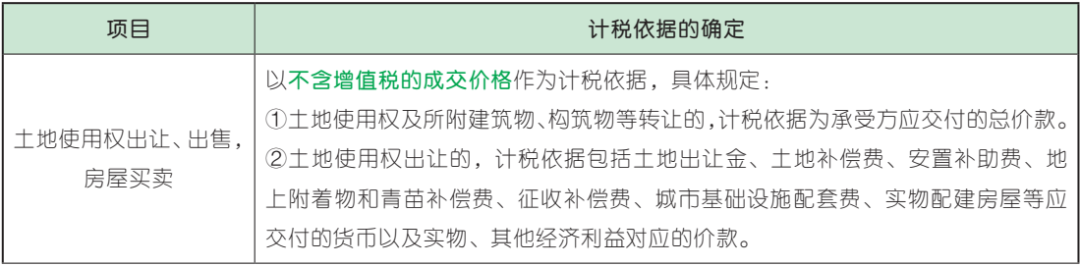

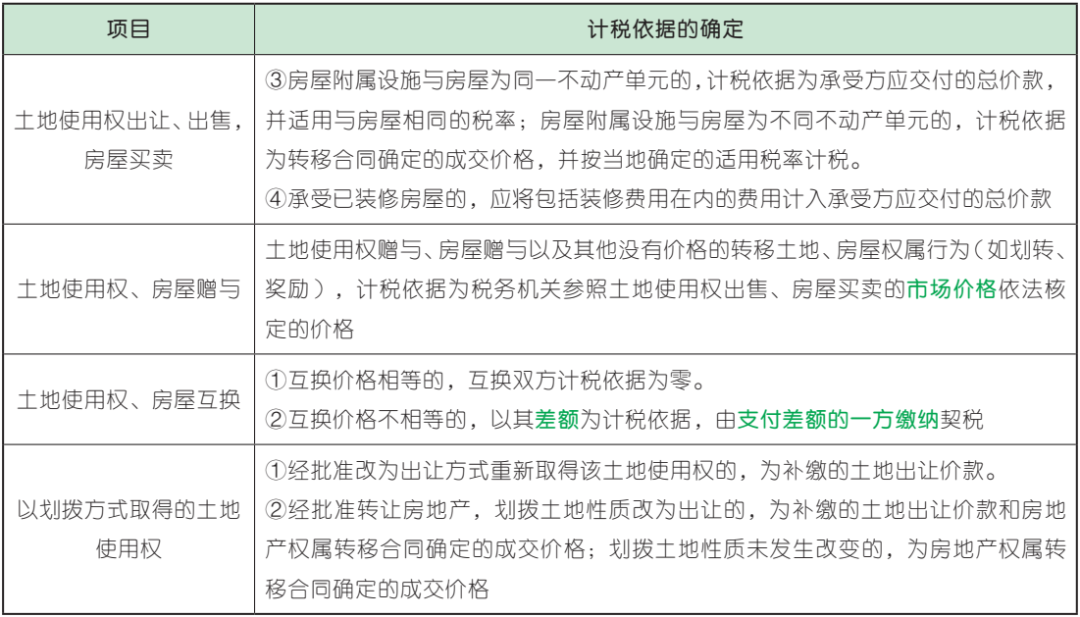

(1)契税应纳税额的计算

应纳税额=计税依据 × 税率

(2)土地增值税应纳税额的计算

应纳税额=增值额 × 适用税率-扣除项目金额 × 速算扣除系数

增值额=房地产转让收入-扣除项目金额

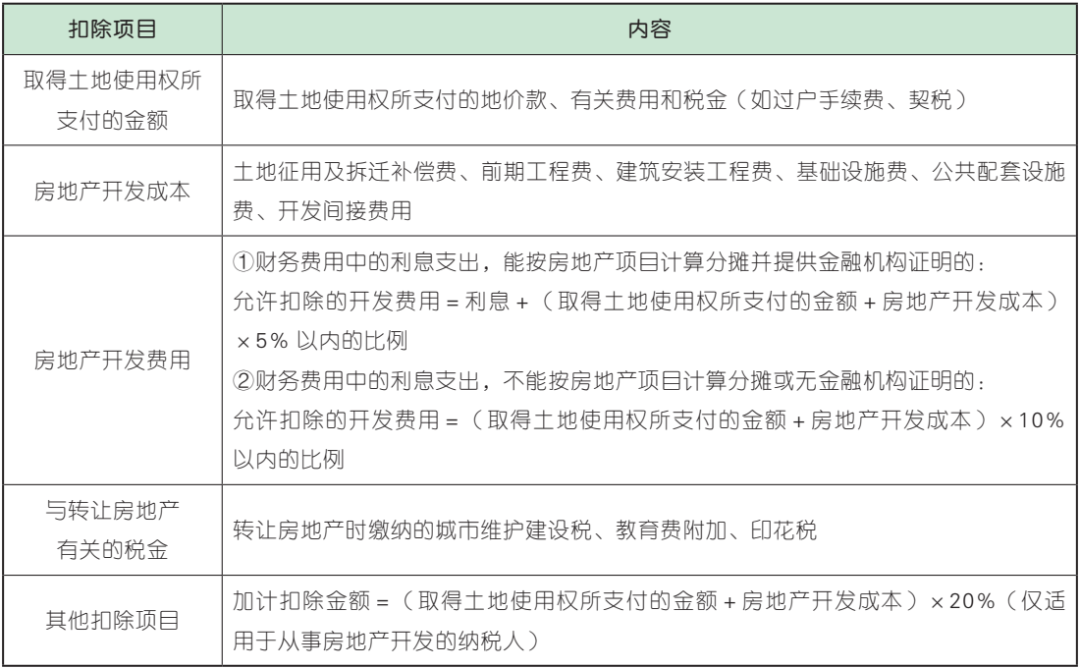

转让新开发房地产的扣除项目包括:

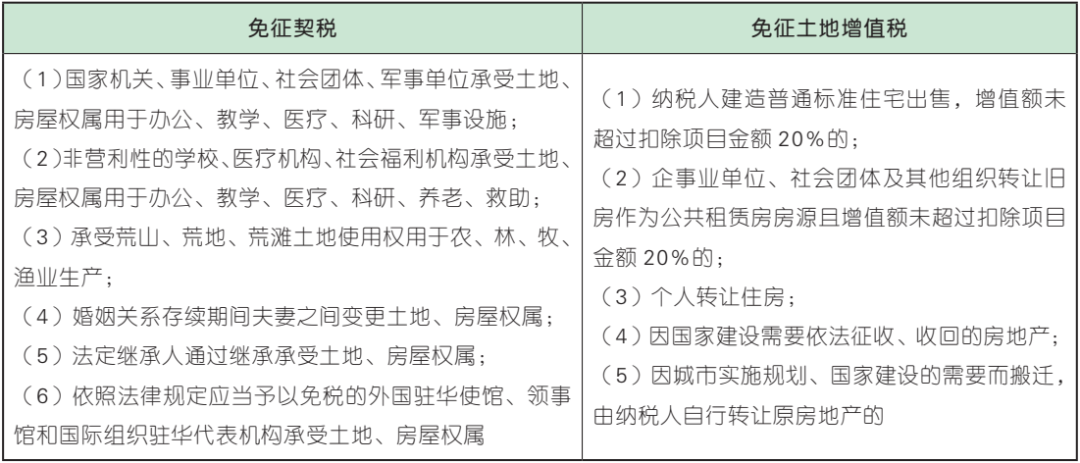

3. 契税、土地增值税税收优惠

【单选题】下列行为中,需要征 收契税的是( )。(2022 年)

A. 张某继承父亲的房屋

B. 朱某承受荒山土地使用权用于林业生产

C. 杨某受赠一套房屋

D. 谢某将自有房屋进行出租

【答案】C

【解析】选项 A 不符合题意,法定继承人通过继承承受土地、房屋权属的,免征契税;选项B 不符合题意,承受荒山、荒地、荒滩土地使用权用于农、林、牧、渔业生产,免征契税;选项 C 符合题意,受赠房屋依照规定应当缴纳契税;选项 D 不符合题意,土地、房屋典当、分拆(分割)、抵押以及出租等行为,不属于契税的征税范围。故选 C。

【单选题】根据契税法律制度的规定,下列各项中,应缴纳契税的是( )。(2020 年)

A. 房屋赠与

B. 房屋典当

C. 房屋抵押

D. 房屋出租

【答案】A

【解析】选项 A,房屋赠与,受赠方取得房屋权属,要缴纳契税;选项 B、C、D,房屋权属未转移,不属于契税征税范围。故选 A。

【点拨】判断契税征税范围一个很重要的标准——权属发生了转移。

【单选题】根据契税法律制度的规定,下列单位和个人,应缴纳契税的是( )。(2020年,改编)

A. 法定继承商铺的李某

B. 转让土地使用权的乙公司

C. 出租住房的王某

D. 受让土地使用权的甲公司

【答案】D

【解析】选项 A 不符合题意,法定继承人通过继承承受土地、房屋权属,免征契税;选项 B不符合题意,选项 D 符合题意,土地、房屋权属的“承受方”是契税的纳税人,“转让方”不缴纳契税;选项 C 不符合题意,出租行为并没有发生房屋权属的转移,无须缴纳契税。故选 D。

【单选题】2021 年 1 月甲公司转让办公楼,取得不含增值税收入 550 万 元。 该 办 公 楼2017 年 1 月购入,购房发票注明不含增值税价格为 400 万元,购房时缴纳契税 16 万元并取得完税凭证。甲公司转让办公楼不能取得评估价格,在计算土地增值税时允许扣除的其他相关税费为 5 万元。计算甲公司转让该办公楼土地增值税增值额的下列算式中,正确的是( )。(2022 年)

A. 550 -(400 + 16)×(1 + 4×5%)=50.8(万元)

B. 550 - 400 - 16 - 5 = 129(万元)

C. 550 - 400 - 5 = 145(万元)

D. 550 - 400×(1 + 4×5%)- 16 - 5 =49(万元)

【答案】D

【解析】(1)转让旧房应按房屋及建筑物的评估价格、取得土地使用权所支付的地价款和按国家统一规定缴纳的有关费用,以及在转让环节缴纳的税金作为扣除项目金额计征土地增值税。(2)纳税人转让旧房及建筑物,凡不能取得评估价格,但能提供购房发票的,可按发票所载金额并从购买年度起至转让年度止每年加计 5%计算。对于纳税人购房时缴纳的契税,凡能够提供契税完税凭证的,准予作为“与转让房地产有关的税金”予以扣除,但不作为加计 5%的基数。故选 D。

【多选题】根据契税法律制度的规定,下列各项中,属于契税纳税人的有( )。(2018 年)

A. 房屋产权赠与中的受赠方

B. 以房屋产权投资的投资方

C. 房屋出租中的承租方

D. 房屋买卖中的买方

【答案】AD

【解析】选项 A、D 为承受房屋权属的一方,属于契税纳税人;选项 B,以房屋产权投资,投资方缴纳土地增值税,被投资方为承受房屋权属的一方,缴纳契税;选项 C,房屋出租,房屋权属未发生转移,因此承租方不属于契税纳税人。故选 AD。

2023年初级会计备考群已建好,欢迎大家入群和上千考生每天一起刷题学习!加群方式如下↓

入群获取最新考试资讯、备考规划、福利资料

万人一起轻松备考!

保存二维码或截图,微信扫码进群

沙发已就位,请评论后上座

加载失败,请刷新当前页面再试试!

{{replyList.forUserName}}:

Duia_{{replyList.forUserId}}:

快来登录发表你的精彩评论啦

发帖

回复

选择需要转移到的吧组

选择需要转移到的吧组分类