2023.12.19

考试干货 · 来自于PC

226

预学计划表、考点导图、高频考点、

分录、法条、章节练习题

截图微信扫码加入微信备考群

第二节 税率、应纳税所得额的确定与应纳税额的计算

【考点 1】税率

★★☆

(一)综合所得适用税率

居民个人每一纳税年度内取得综合所得包括:工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得。

综合所得适用七级超额累进税率,税率为 3% ~ 45%,税率表如下。

(二)经营所得适用税率

经营所得适用五级超额累进税率,税率为 5% ~ 35%,税率表如下。

(三)其他所得适用税率

利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得,适用税率为 20% 的比例税率。

【考点 2】应纳税所得额的规定

★★★

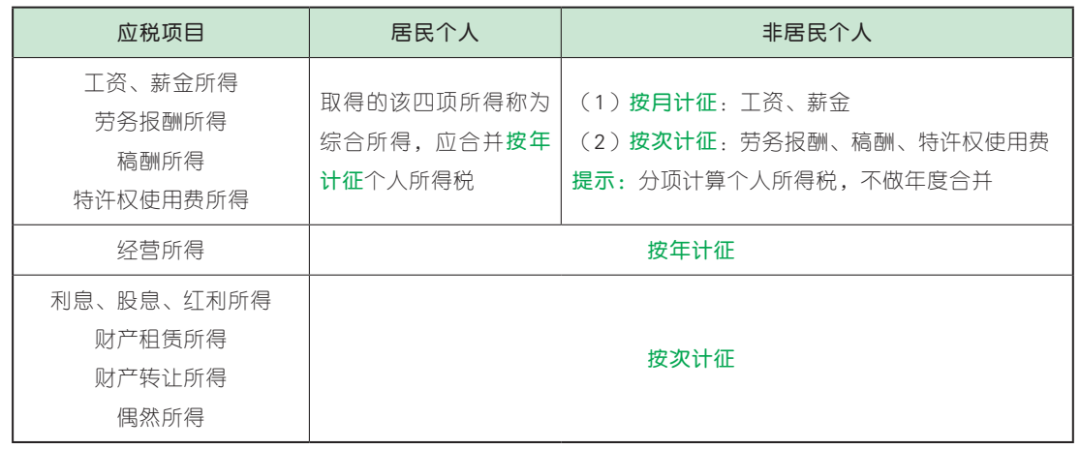

(一)征税方法

《个人所得税法》对纳税义务人的征税方法有三种:按年计征、按月计征、按次计征,具体规定如下表所示。

(二)每次收入的确定

按次计征的方法中,如何划分“次”十分重要。《个人所得税法实施条例》对“次”的划分作出了明确规定。

1. 非居民个人取得劳务报酬所得、稿酬所得、特许权使用费所得,按次计征的规定

①劳务报酬所得,应以每次提供劳务取得的收入为一次。如果一次性劳务报酬收入以分月支付方式取得的,就属于同一事项连续取得收入,以 1 个月内取得的收入为一次。

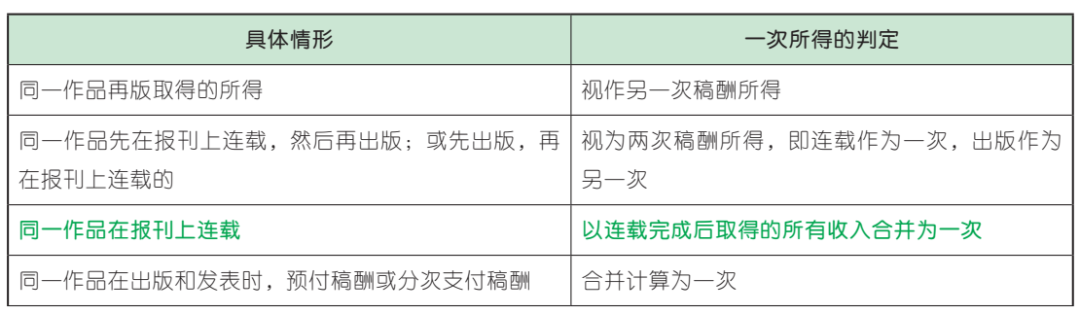

②稿酬所得,以每次出版、发表取得的收入为一次,具体细分规定如下表所示。

③特许权使用费所得,以每一项使用权的每次转让取得的收入为一次。如果该次转让取得的收入是分笔支付的,则应将各笔收入相加为一次的收入,计征个人所得税。

2. 财产租赁所得,以 1 个月内取得的收入为一次。

3. 利息、股息、红利所得,以支付利息、股息、红利时取得的收入为一次。

4. 偶然所得,以每次收入为一次。

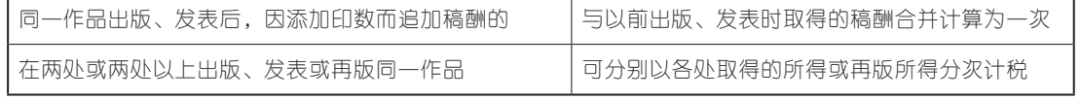

(三)应纳税所得额和费用扣除标准

1. 居民个人取得综合所得,以每年收入额减除费用 60000 元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

①专项扣除,包括居民个人按照国家规定的范围和标准缴纳的基本养老保险、基本医疗保险、失业保险等社会保险费和住房公积金等。

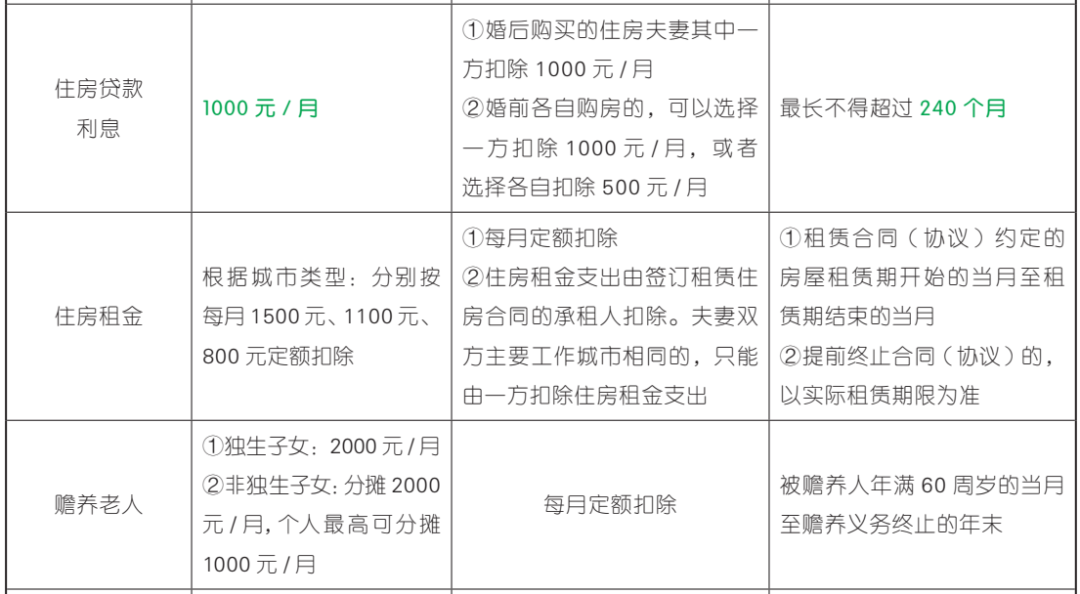

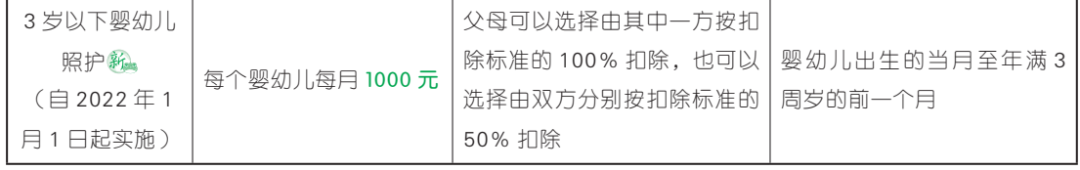

②专项附加扣除,包括子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人和 3 岁以下婴幼儿照护等支出。

③依法确定的其他扣除,包括个人缴付符合国家规定的企业年金、职业年金,个人购买符合国家规定的商业健康保险、税收递延型商业养老保险的支出,以及国务院规定可以扣除的其他项目。

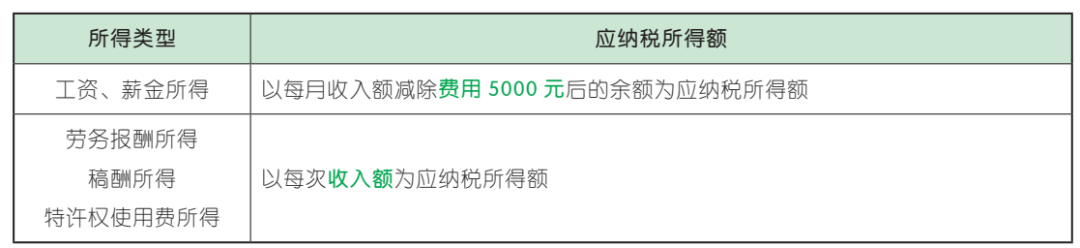

2. 非居民个人应纳税所得额的确定

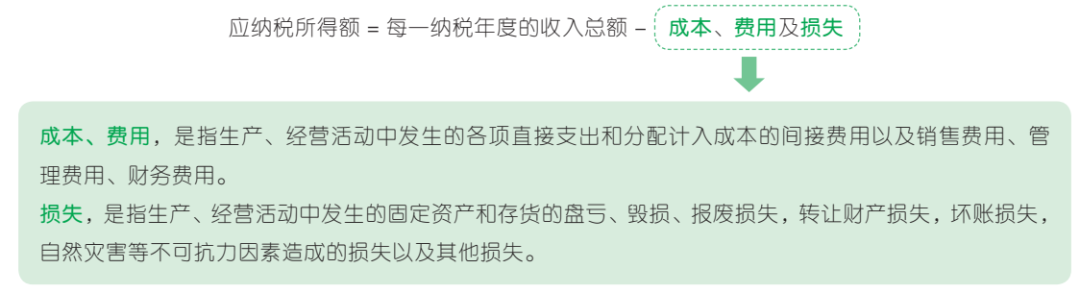

3. 经营所得,以每一纳税年度的收入总额减除成本、费用以及损失后的余额,为应纳税所得额。

4. 财产租赁所得,一般以个人每次取得的收入,定额或定率减除规定费用后的余额为应纳税所得额。每次收入不超过 4000 元的,定额减除费用 800 元;4000 元以上的,减除 20% 的费用,其余额为应纳税所得额。

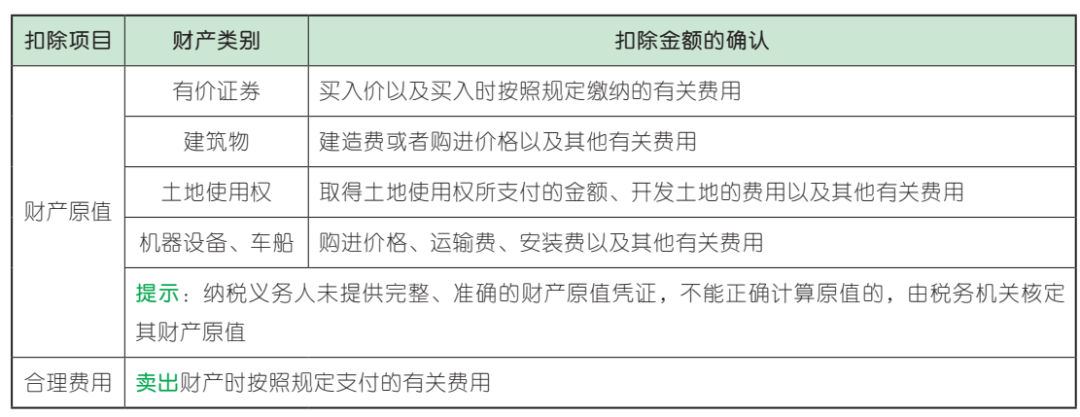

5. 财产转让所得,以转让财产的收入额减除财产原值和合理费用后的余额,为应纳税所得额。财产原值和合理费用的具体规定如下表所示。

6. 利息、股息、红利所得和偶然所得,以每次收入额为应纳税所得额。

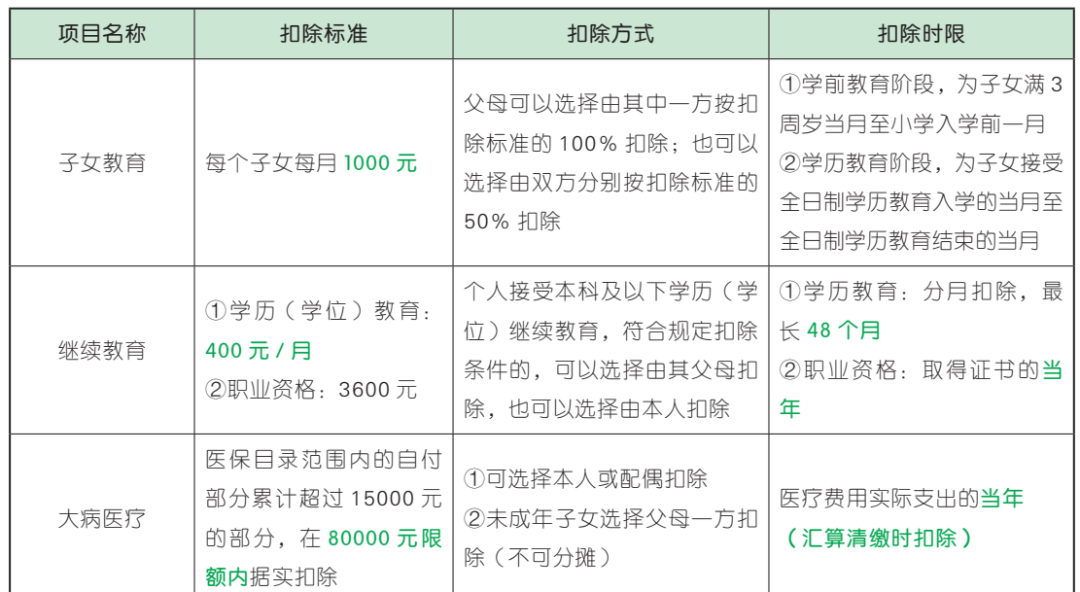

7. 专项附加扣除的标准

取得综合所得和经营所得的居民个人可以享受专项附加扣除。

(1)专项附加扣除的一般规定

专项附加扣除目前包含子女教育、继续教育、大病医疗、住房贷款利息或住房租金、赡养老人和 3 岁以下婴幼儿照护 7 项支出。

(2)专项附加扣除需要注意的问题

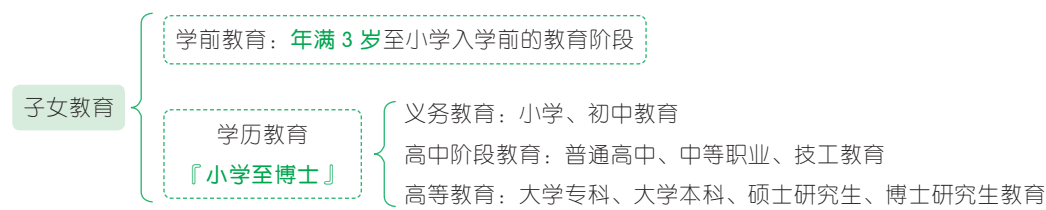

①子女教育所包含的内容

②纳税人及其配偶、未成年子女发生的医药费用支出,按规定分别计算扣除额。

③纳税人只能享受一套首套住房贷款的利息扣除。

④纳税人及其配偶在一个纳税年度内不能同时分别享受住房贷款利息和住房租金专项附加扣除。

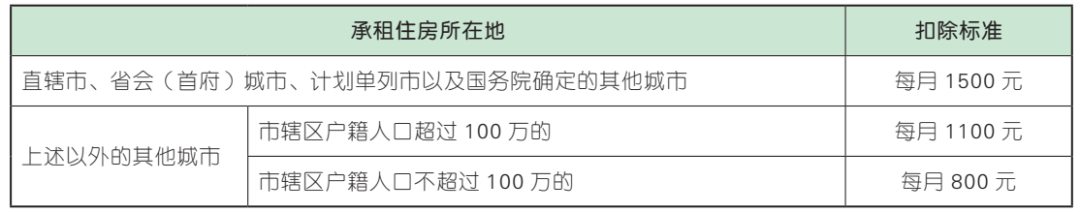

⑤住房租金扣除标准的划分规定如下表所示。

⑥被赡养人是指年满 60 岁的父母,以及子女均已去世的年满 60 岁的祖父母、外祖父母。

(四)应纳税所得额的其他规定

1. 捐赠的扣除

个人将其所得通过中国境内的公益性社会组织、国家机关对教育、扶贫、济困等公益慈善事业进行捐赠,捐赠额未超过纳税人申报的应纳税所得额 30% 的部分,可以从其应纳税所得额中扣除;国务院规定对公益慈善事业捐赠实行全额税前扣除的,从其规定。『个人直接对外的捐赠不可扣除』

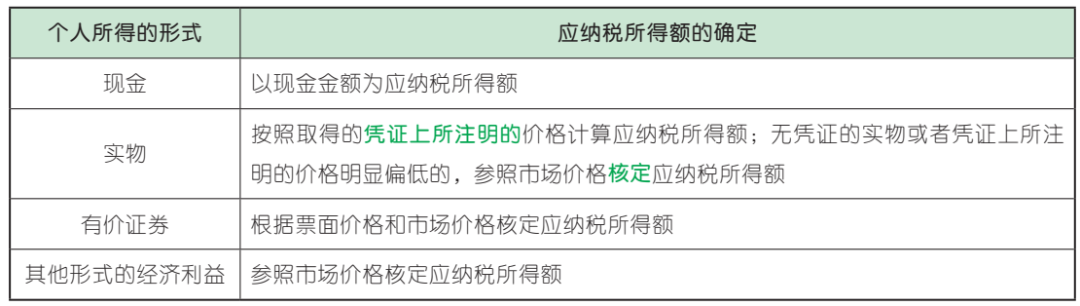

2. 不同形式的所得的应纳税所得额的确定

个人所得的形式,包括现金、实物、有价证券和其他形式的经济利益,不同形式所得的应纳税所得确定的规定如下表所示。

3. 中介费的扣除

对个人从事技术转让、提供劳务等过程中所支付的中介费,如能提供有效、合法凭证的,允许从其所得中扣除。

【考点 3】居民个人综合所得应纳税额的计算★★★

居民个人每一纳税年度内取得综合所得包括:工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得。支付单位向居民个人支付上述综合所得时,应由支付单位依照规定预扣预缴税款。

年度终了后,居民个人需要汇总四项综合所得,计算全年应纳税额,以此确定应退或应补税额。

(一)居民个人取得综合所得的预扣预缴

1. 工资、薪金所得的预扣预缴

(1)累计预扣法

扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报。具体计算公式如下:

本期应预扣预缴税额 =(累计预扣预缴应纳税所得额 × 预扣率 - 速算扣除数)- 累计减免税额 - 累计已预扣预缴税额

累计预扣预缴应纳税所得额 = 累计收入 - 累计免税收入 - 累计减除费用 - 累计专项扣除 - 累计专项附加扣除 - 累计依法确定的其他扣除

其中:累计减除费用,按照 5000 元 / 月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

(2)居民个人工资、薪金所得预扣预缴率表

(3)个人所得税预扣预缴方法的简便优化

自 2021 年 1 月 1 日起,对上一完整纳税年度内每月均在同一单位任职且预扣预缴工资、薪金所得个人所得税,全年工资、薪金收入不超过 60000 元,本纳税年度自 1 月起,仍在该单位任职受雇并取得工资、薪金所得的居民个人,扣缴义务人在预扣预缴本年度工资、薪金所得个人所得税时,累计减除费用自 1 月份起直接按照全年 60000 元计算扣除。即,在纳税人累计收入不超过 60000 元的月份,暂不预扣预缴个人所得税;在其累计收入超过 60000 元的当月及年内后续月份,再预扣预缴个人所得税。

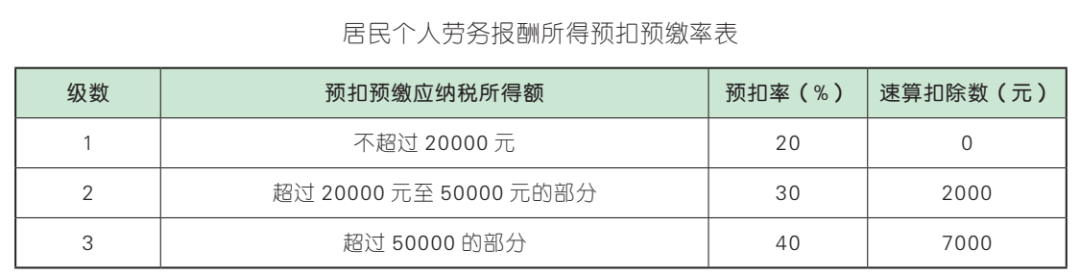

2. 劳务报酬所得的预扣预缴

扣缴义务人向居民个人支付劳务报酬所得时,应当按次或者按月预扣预缴税款。劳务报酬只有一次性收入的,以取得该项收入为一次;属于同一事项连续取得收入的,以 1 个月内取得的收入为一次。计算公式如下:

劳务报酬所得应预扣预缴税款 = 预扣预缴应纳税所得额 × 预扣率 - 速算扣除数

劳务报酬所得,以每次收入减除费用后的余额为每次收入额(预扣预缴应纳税所得额)。

预扣预缴税款时,劳务报酬所得每次收入不超过 4000 元的,减除费用按 800 元计算;每次收入4000 元以上的,减除费用按收入的 20% 计算。

3. 稿酬所得的预扣预缴

扣缴义务人向居民个人支付稿酬所得时,应当按次预扣预缴税款。计算公式如下:

稿酬所得应预扣预缴税款 = 预扣预缴应纳税所得额 ×20%

稿酬所得,以每次收入减除费用后的余额为每次收入额,稿酬所得的收入额再减按 70% 计算预扣预缴应纳税所得额。预扣预缴税款时,稿酬所得每次收入不超过 4000 元的,减除费用按800 元计算;每次收入 4000 元以上的,减除费用按收入的 20% 计算。

4. 特许权使用费所得的预扣预缴

扣缴义务人向居民个人支付特许权使用费所得时,应当按次预扣预缴税款。计算公式如下:

特许权使用费所得应预扣预缴税款 = 预扣预缴应纳税所得额 ×20%

特许权使用费所得,以每次收入减除费用后的余额为每次收入额(预扣预缴应纳税所得额)。预扣预缴税款时,特许权使用费所得每次收入不超过 4000 元的,减除费用按 800 元计算;每次收入 4000 元以上的,减除费用按收入的 20% 计算。

(二)居民个人取得综合所得的全年应纳税额的计算

居民个人的综合所得,以每一纳税年度的收入额减除费用 60000 元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

居民个人综合所得全年应纳税额 =(全年收入额 -60000 元 - 专项扣除 - 享受的专项附加扣除 - 享受的其他扣除)× 适用税率 - 速算扣除数

(三)居民个人取得综合所得的汇算清缴

居民个人取得的综合所得计算出全年应纳税额后,再减去已预缴的税额,得出本年度应退或应补税额。具体计算公式如下。

年度汇算应退或应补税额 =[(综合所得收入额 -60000 元 - 专项扣除 - 专项附加扣除 -依法确定的其他扣除 - 捐赠)× 适用税率 - 速算扣除数]-年度已预缴税额

2024年CPA备考群已建好,

欢迎大家入群和上千考生每天一起刷题学习!

加群方式如下↓

入群获取最新考试资讯、备考规划、福利资料

万人一起轻松备考!

保存二维码或截图,微信扫码进群

沙发已就位,请评论后上座

加载失败,请刷新当前页面再试试!

{{replyList.forUserName}}:

Duia_{{replyList.forUserId}}:

快来登录发表你的精彩评论啦

发帖

回复

选择需要转移到的吧组

选择需要转移到的吧组分类