2024.06.04

考试干货 · 来自于PC

546

①中级会计公式/分录/法条合集

②三科易错100题

③3科高频考点、章节导图

截图微信扫码加入微信备考群

中级财务管理第六章 投资管理

【知识点四】 证券投资管理

知识点:证券资产的特点

1.价值虚拟性

证券资产不能脱离实体资产而完全独立存在,但证券资产的价值不是完全由实体资本的现实生产经营活动决定的,而是取决于契约性权利所能带来的未来现金流量折现的资本化价值。

2.可分割性:证券资产可以分割为一个最小的投资单位。

3.持有目的多元性:未来变现、谋取资本利得、取得控制权。

4.强流动性:变现能力强、持有目的可以相互转换。

5.高风险性:虚拟资产,受公司风险和市场风险的双重影响。

知识点:证券投资的目的

1.分散资金投向,降低投资风险

2.利用闲置资金,增加企业收益

3.稳定客户关系,保障生产经营

4.提高资产的流动性,增强偿债能力

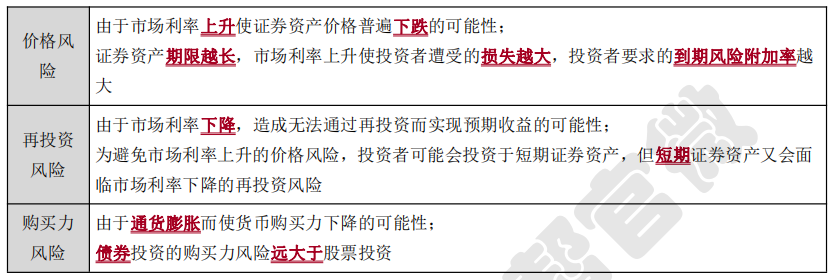

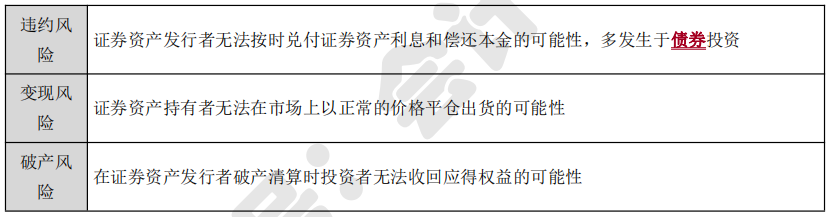

知识点:证券投资的风险

(一)系统性风险(不可分散风险)

所有系统性风险几乎都可以归结为利率风险——由于市场利率变动引起证券资产价值“反向”变化的可能性。

市场利率——折现率

价值——现值

(二)非系统性风险(可分散风险)

知识点:债券投资

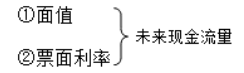

(一)债券的价值

1.债券的内在价值(理论价格)

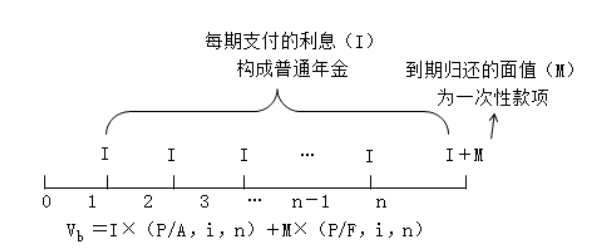

(1)债券在任何一个时点上的价值,均是以该时点为起点的未来现金流量(利息、到期偿还的面值)以投资者的必要收益率(市场利率,即市场上同等风险债券的预期收益率)为折现率折成的现值总和。

(2)债券价值>购买价格,才值得投资——债券价值是投资者为获得必要收益率(市场利率)所能接受的最高购买价格。

(3)债券价值的主要影响因素

2.债券估价基本模型——每期支付利息、到期还本

3.债券价值对债券期限的敏感性

(1)债券价值随债券期限的变化而波动的原因是债券票面利率与市场利率存在差异,即溢价或折价债券的价值会随债券期限的变化而波动,平价债券(票面利率=市场利率)的价值不随债券期限的变化而变动。

①对于溢价或折价(即票面利率与市场利率存在差异)的分期付息、到期还本的债券来说,由于债券到期时按面值偿还,因此,随着到期日的临近,债券价值逐渐向面值回归。

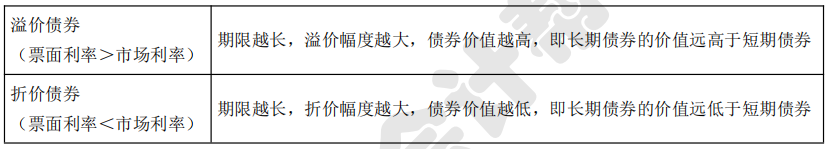

②债券期限越长(离到期日越远),债券价值越偏离于债券面值(即溢价或折价幅度加大):

③但是,随着债券期限的延长,债券价值偏离债券面值的变化幅度最终会趋于平稳,即超长期债券的期限差异,对债券价值的影响不大,因为债券价值以票面利息的永续年金现值为极限。

④溢价债券价值对债券期限的敏感性与折价债券相同。

(2)债券期限越短,债券票面利率对债券价值的影响越小,当债券期限较短时,票面利率与市场利率的差异,不会使债券的价值过于偏离债券的面值——债券到期(期限为 0)时按面值偿还,即:到期日债券价值=面值,不受票面利率、市场利率以及票面利率与市场利率差异的影响。

4.债券价值对市场利率(折现率)的敏感性——反向变动

(1)长期债券对市场利率的敏感性大于短期债券

期限越长→折现期数 n 越大→折现率 i 的变动对折现因子(1+i)-n的影响越大→债券价值对折现率变动越敏感。

(2)溢价债券(票面利率>市场利率)价值对市场利率的敏感性大于折价债券(票面利率<市场利率)。

5.其他类型债券的估值模型

(1)纯贴现债券——到期按面值兑付

纯贴现债券价值=面值×(P/F,i,n)

(2)永续债券——没有到期日,若每年的利息相同,则:

永续债券价值(永续年金现值)=票面利息/i

(二)债券投资的收益率

1.债券收益的来源

(1)名义利息收益=面值×票面利率

(2)利息再投资收益(无须单独考虑):分期收取的利息将投资于同一项目,并取得与本金同等的利息收益率,同时承担再投资风险。

【提示】按货币时间价值的原理计算债券投资收益,已经考虑了再投资因素。

(3)价差收益:中途转让债券的卖价和买价之间的价差收益,即资本利得收益。

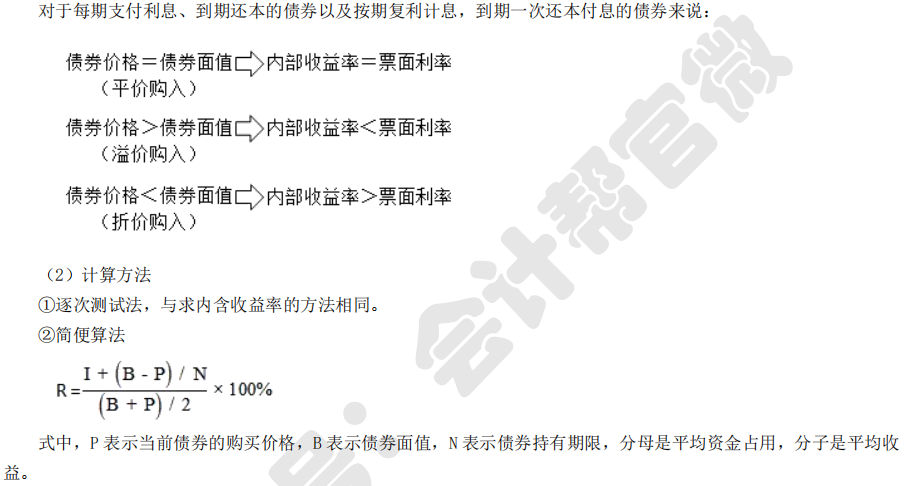

2.债券的内部收益率(内含收益率)

(1)含义

①使“债券投资的净现值=0”的折现率;

②使“债券未来现金流量现值=目前购买价格”的折现率。

【提示】

知识点:股票投资

(一)股票的价值

1.股票的内在价值(理论价格)

(1)股票在任何一个时点上的价值,均是以该时点为起点的未来现金流量(股利、转售价款等)按投资者的必要

收益率折成的现值总和。

必要收益率——通常按照资本资产定价模型确定

(2)股票价值>购买价格,才值得投资。

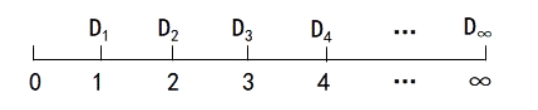

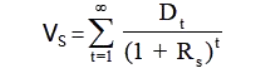

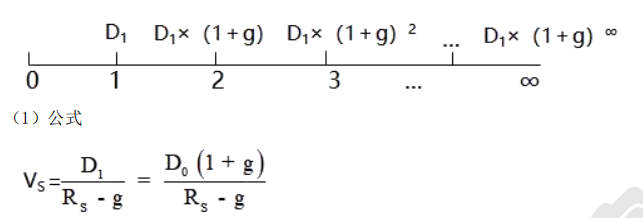

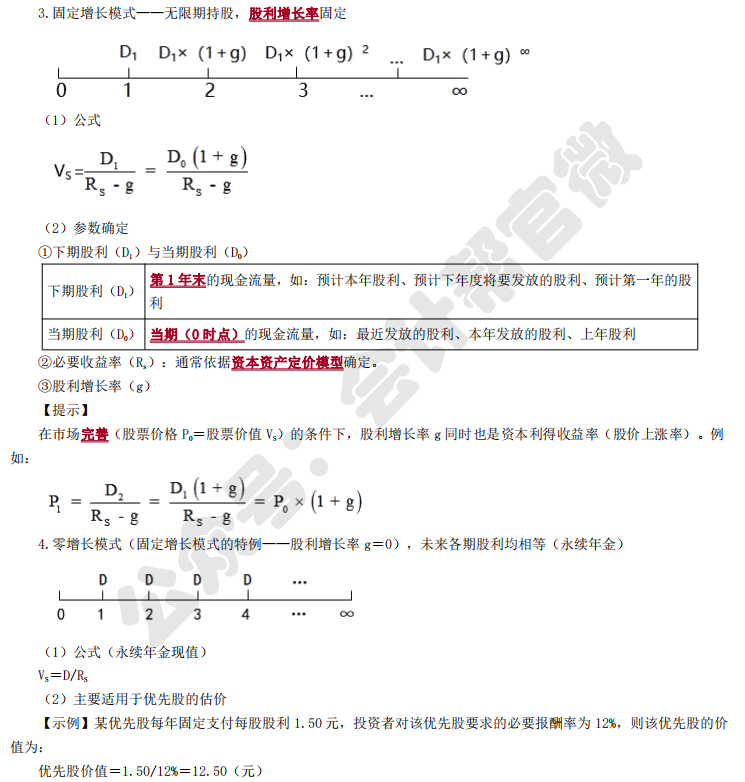

2.股票估价基本模型——无限期持股,股利不固定

(1)公式

(2)意义:预期未来的股利决定了股票价值。

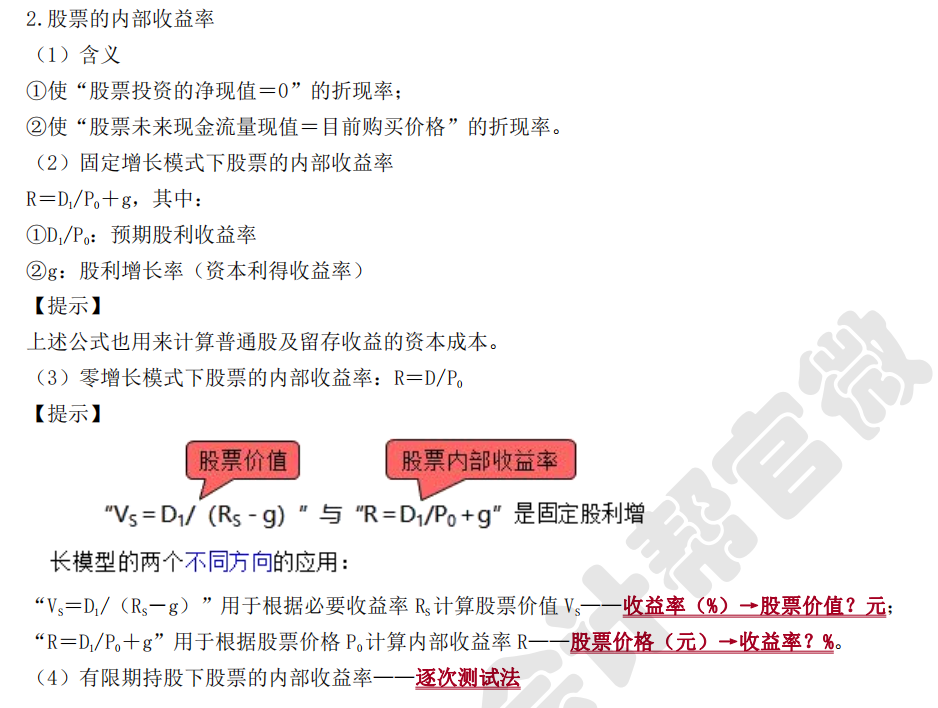

(二)股票投资的收益率

1.股票收益的来源:股利收益、股利再投资收益(无须单独考虑)、转让价差收益。

【知识点五】 基金投资与期权投资

知识点:证券投资基金

1.投资基金的概念

投资基金属于集合投资方式,即投资者以购买基金份额的方式集聚资金,由基金管理人作为专业投资者进行管理,通过投资组合的方式进行投资,实现利益共享、风险共担。按照投资对象不同,投资基金可分为:

(1)证券投资基金:投资于证交所或银行间市场上公开交易的有价证券,如股票、债券等;

(2)另类投资基金:包括私募股权基金,风险投资基金,对冲基金,以及投资于实物资产如房地产、大宗商品、基础设施等。

2.证券投资基金的概念

以股票、债券等金融证券为投资对象,基金投资者通过购买基金份额的方式间接进行证券投资,由基金管理人进行专业化投资决策,由基金托管人(商业银行或其他金融机构)对资金进行托管。证券投资基金反映信托关系,是一种受益凭证,投资者购买基金份额则成为基金的受益人。

3.证券投资基金的特点

(1)集合理财实现专业化管理;

(2)通过组合投资实现分散风险的目的;

(3)投资者利益共享且风险共担;

(4)权力隔离的运作机制;

(5)严格的监管制度。

4.证券投资基金的分类

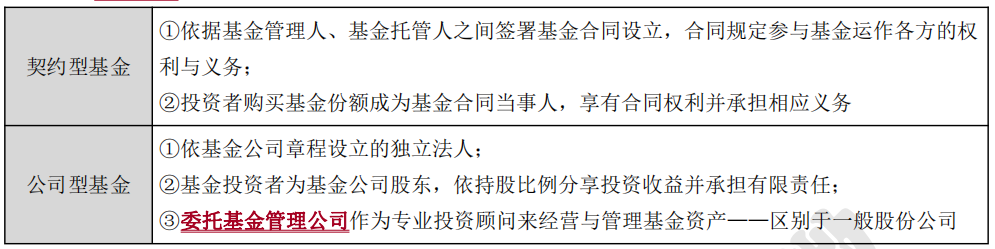

(1)依据法律形式不同,证券投资基金可分为契约型基金和公司型基金

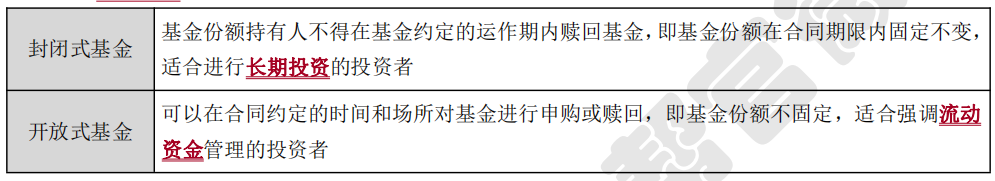

(2)依据运作方式不同,证券投资基金可分为封闭式基金和开放式基金

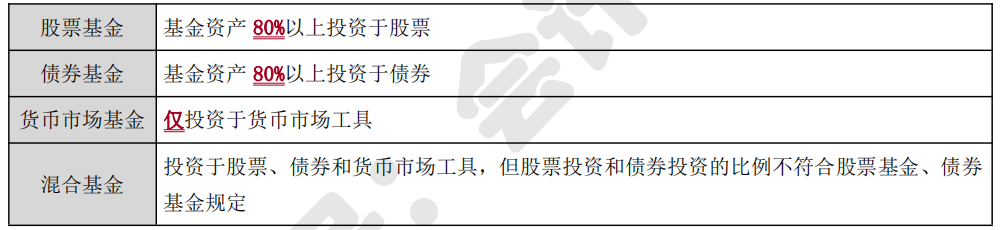

(3)依据投资对象不同,证券投资基金可分为股票基金、债券基金、货币市场基金和混合基金

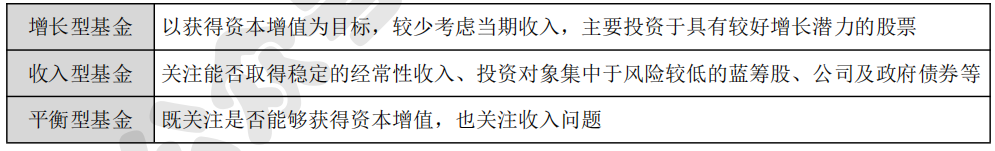

(4)依据投资目标不同,证券投资基金可分为增长型基金、收入型基金和平衡型基金

【提示】

基金收益与风险由高至低的顺序为:增长型>平衡型>收入型

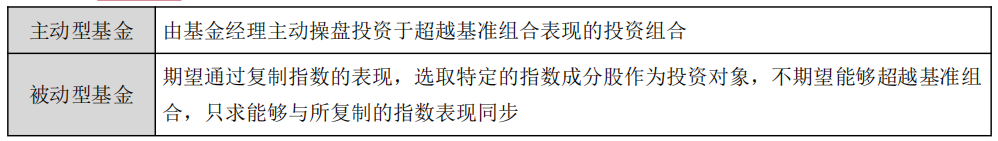

(5)依据投资理念不同,证券投资基金可分为主动型基金和被动型基金

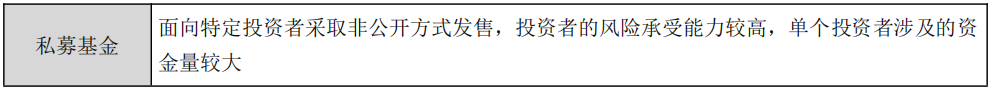

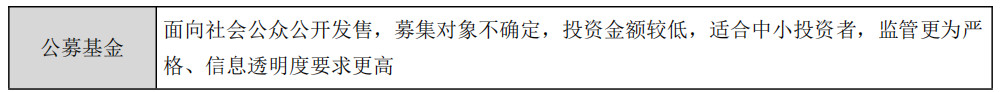

(6)依据募集方式不同,证券投资基金可分为私募基金和公募基金

5.证券投资基金业绩评价应考虑的因素

(1)投资的目标与范围

(2)风险水平

(3)基金规模

(4)时间区间

6.基金业绩评估指标

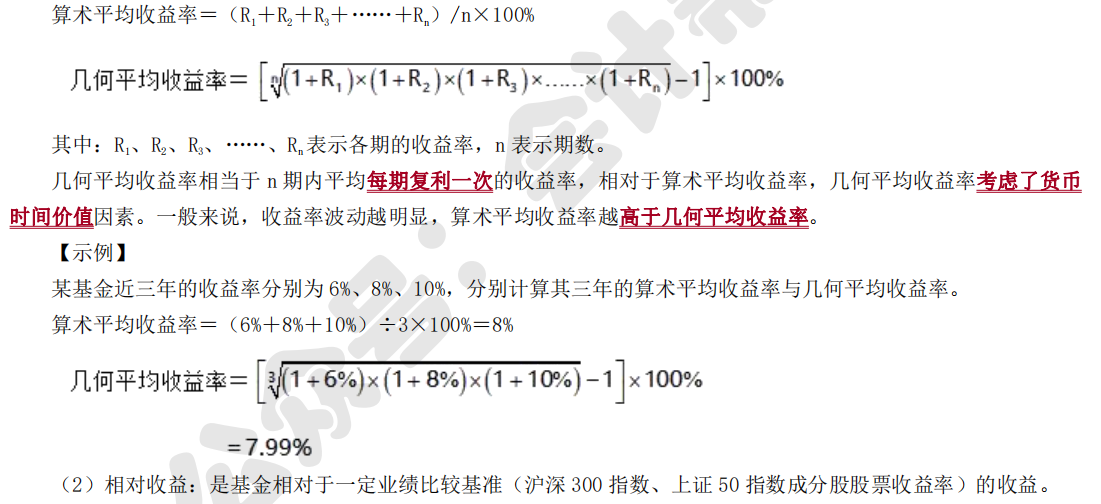

(1)绝对收益:测量证券或投资组合的增值或贬值,在一定时期内获得的回报情况,不关注与业绩基准之间的差异。

①持有期间收益率:包括资产回报和收入回报两部分。

持有期间收益率=(期末资产价格-期初资产价格+持有期间红利收入)÷期初资产价格×100%

②现金流和时间加权收益率:将收益率计算区间划分为若干子区间,每个子区间以现金流发生时间划分,以各个

子区间收益率为基础计算整个期间的绝对收益水平。

知识点:期权合约

1.期权合约的概念和类型

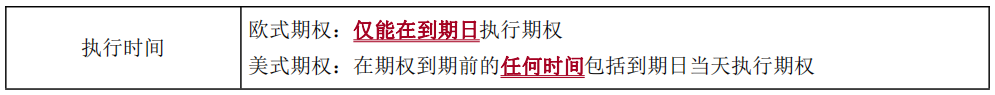

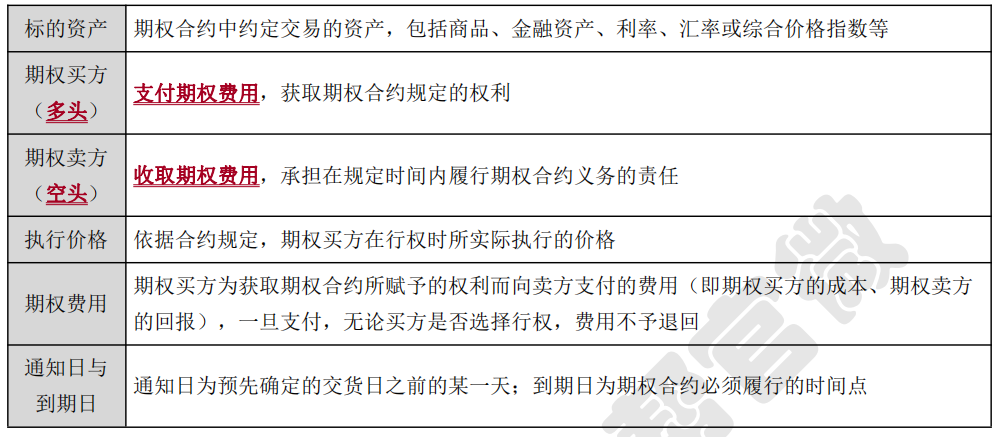

(1)期权合约(选择权合约),是指合约持有人可以选择在某一特定时期或该日期之前的任何时间以约定价格买入或者卖出标的资产的合约,合约持有人(购买方、多头)可以选择行权或不行权。

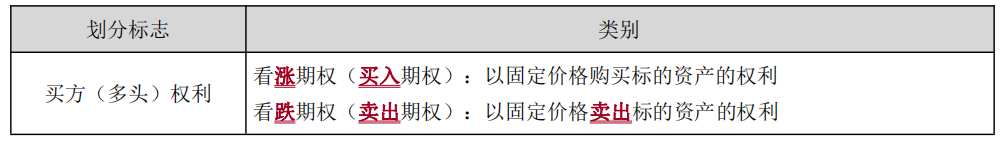

(2)期权合约的类型

2.期权合约的构成要素

3.期权到期日价值与净损益

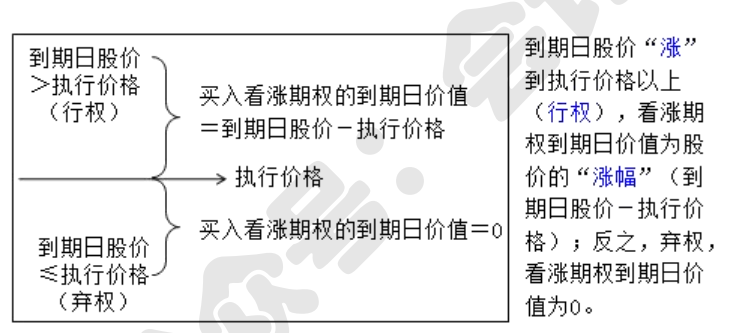

(1)买入看涨期权的到期日价值与净损益

期权买方的净损益=期权买方到期日价值-期权费用

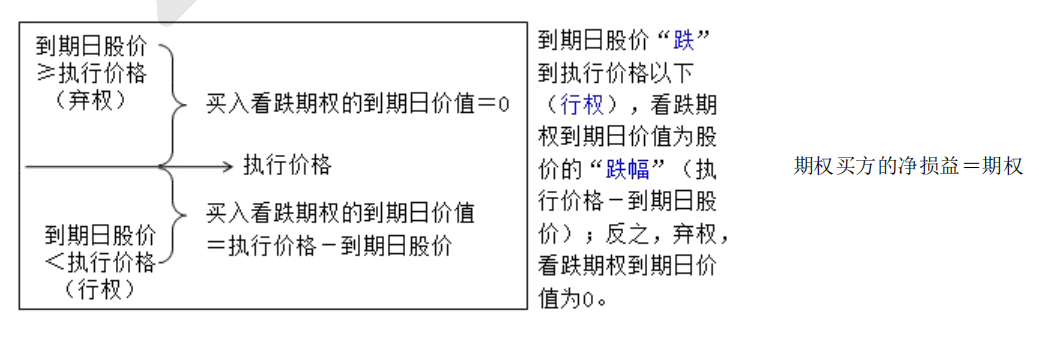

(2)买入看跌期权的到期日价值与净损益

买方到期日价值-期权费用

(3)期权买方与卖方为零和博弈。

①期权卖方的到期日价值与净损益是期权买方的相反数。

②看涨期权买方的净损失最大为期权费用(弃权),净收益没有上限(股价上不封顶);看涨期权卖方的净收益最大为期权费用,净损失没有下限。

③看跌期权买方的净损失最大为期权费用(弃权),净收益上限为“执行价格-期权费用”(即到期日股价为 0);看跌期权卖方的净收益最大为期权费用,净损失最大为“执行价格-期权费用”。

打卡学完记得点击右上角小黄条

评论【已打卡】或附上自己的学习笔记

坚持每天打卡,自我督促

在第一轮复习时将基础学扎实

24年备考就轻松多啦~

入群获取最新考试资讯、备考规划、福利资料

万人一起轻松备考!

保存二维码或截图,微信扫码进群

沙发已就位,请评论后上座

加载失败,请刷新当前页面再试试!

{{replyList.forUserName}}:

Duia_{{replyList.forUserId}}:

快来登录发表你的精彩评论啦

发帖

回复

选择需要转移到的吧组

选择需要转移到的吧组分类