2024.06.12

考试干货 · 来自于PC

782

①中级会计公式/分录/法条合集

②三科易错100题

③3科高频考点、章节导图

截图微信扫码加入微信备考群

中级财务管理第十章 财务分析与评价

【知识点一】 上市公司财务分析

知识点:上市公司特殊财务分析指标

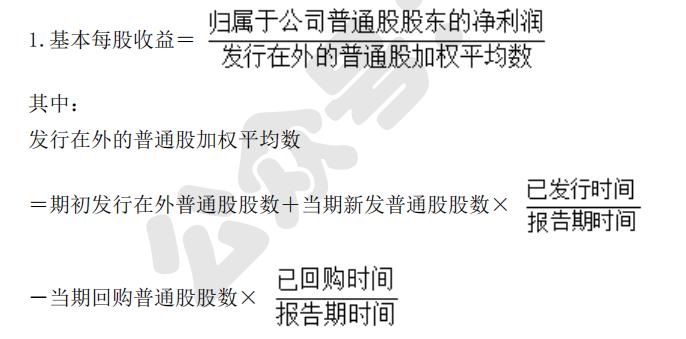

(一)(普通股)每股收益

【提示】

(1)在计算发行在外的普通股加权平均数时,报告期内增加或减少的股数是否需要加权,取决于股数增减的同时是否导致股东权益总额发生变化。例如:发行新股和回购股份,在增加或减少股数的同时,也导致股东权益总额发生变化,因此增加或减少的股数需要加权计算;发放股票股利、股票分割或资本公积转增股本等,增加股数的同时,没有导致股东权益总额发生变化,因此增加的股数不需要加权计算,直接计入发行在外的普通股加权平均数(即权数为 1)。

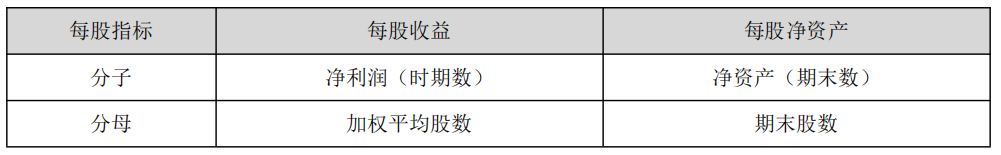

(2)每股指标中股数的确定——保持分子和分母口径的一致性

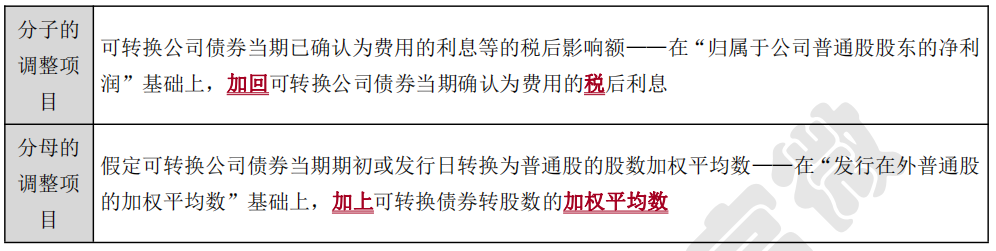

2.稀释每股收益——考虑稀释性潜在普通股(可转换公司债券、认股权证、股份期权等)

(1)可转换公司债券

(2)认股权证和股份期权

在行权价格低于当期普通股平均市场价格时(认股权证和股份期权可能被执行),应当考虑稀释性。

①分子的净利润金额一般不变;

②分母的调整项目为增加的普通股股数,同时还应考虑时间权数。

认股权证或股份期权行权增加的普通股股数

=行权认购的股数×(1-行权价格/普通股平均市场价格)

3.每股收益的分析

(1)是综合性的盈利概念,在不同行业、不同规模的上市公司之间具有相当大的可比性;

(2)是企业能否成功达到其利润目标的标志,以及企业管理效率、盈利能力和股利来源的标志;

(3)理论上,每股收益反映了投资者可望获得的最高股利收益,是衡量股票投资价值的重要指标;

(4)每股收益多并不意味着每股股利多;

(5)每股收益不能反映股票的风险水平。

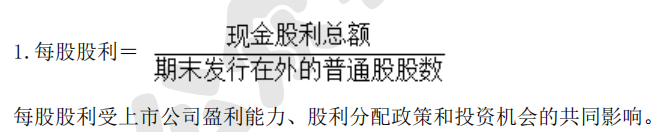

(二)每股股利与股利发放率

2.股利发放率=每股股利÷每股收益

反映上市公司的股利发放政策。

(三)市盈率=每股市价÷每股收益

1.反映股票的投资价值,即市场上投资者对股票投资收益和投资风险的预期,是投资者进行中长期投资的重要决策指标。

【提示】

在市场完善的条件下,股票价格等于股票价值,即股票未来现金流量按投资者的必要收益率(风险的函数)折成的现值。市盈率越高,表明在每股收益一定的条件下,股票的未来现金流量现值越大,即未来可以获得更高的现金流量或承担更低的风险。

(1)市盈率越高,意味着投资者对股票的收益预期越看好,投资价值越大。

(2)市盈率越高,也说明获得一定的预期利润投资者需要支付更高的价格,股票投资风险越大。

2.影响市盈率的因素

(1)上市公司盈利能力的成长性;

(2)投资者所获收益率的稳定性;

(3)利率水平的变动。

3.市盈率的局限性

(1)每股收益很小或接近亏损,股票市价不会降至为零,此时很高的市盈率不能说明任何问题;

(2)股票价格的高低受很多因素影响,非理性因素会使股票价格偏离其内在价值;

(3)由于市场不完全有效和信息不对称,投资者可能会对股票做出错误估计。

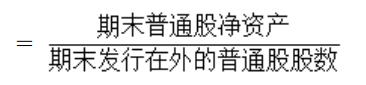

(四)每股净资产(每股账面价值)

其中:

期末普通股净资产=期末股东权益-期末优先股股东权益

1.反映发行在外的每股普通股所能分配的企业账面净资产的价值,与股票面值、发行价格、市场价值乃至清算价值等有较大差距,是理论上的股票最低价值。

2.利用每股净资产进行横向和纵向对比,可以衡量上市公司股票的投资价值。

在企业性质相同、股票市价相近的条件下,某一企业股票的每股净资产越高(市净率越低),则企业发展潜力与其股票的投资价值越大,投资者的投资风险越小。

3.市场投机气氛较浓时,每股净资产不太受重视。

(1)短线投资者注重股票市价的变动,有的企业股票市价低于其账面价值(市净率<1),投资者会认为该企业没有前景,从而失去对该企业股票的兴趣。

(2)如果市价高于其账面价值且差距较大(市净率较高),投资者会认为企业前景良好,有潜力,因而甘愿承担较大的风险购进该企业股票。

(五)市净率=每股市价÷每股净资产

1.市净率较低(每股市价一定,每股净资产较高)的股票,投资价值较高,反之,则投资价值较低。

2.有时较低市净率反映的可能是投资者对公司前景的不良预期,而较高市净率则相反。

3.判断股票的投资价值时,还要综合考虑当时的市场环境以及公司经营情况、资产质量和盈利能力等因素。

【知识点二】 财务评价与考核

知识点:企业综合绩效分析的方法

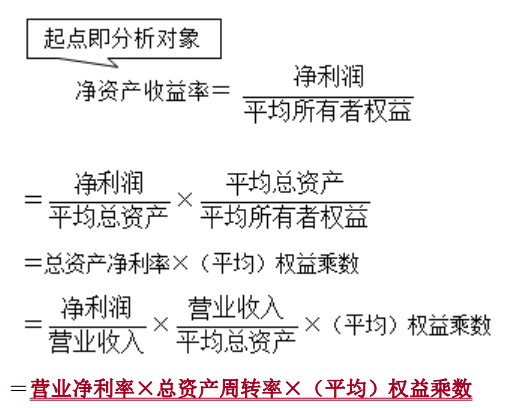

(一)杜邦分析法

1.净资产收益率是一个综合性最强的财务分析指标,是杜邦分析体系的起点。

2.营业净利率反映企业净利润与营业收入的关系,其高低取决于营业收入与成本总额。

3.资产总额的结构影响资产的周转速度即总资产周转率。

(1)流动资产体现偿债能力和变现能力;

(2)长期资产体现经营规模和发展潜力。

4.权益乘数主要受资产负债率的影响,反映资本结构。

(1)资产负债率越高,权益乘数越高,说明企业负债程度越高,给企业带来了较多的(财务)杠杆利益,也带来了较大的风险;

(2)负债经营的前提是有足够的盈利能力偿还债务本息,如果不改善资产盈利能力,单纯通过加大举债提高权益乘数对净资产收益率的改善只有短期效应,最终将因盈利能力无法涵盖增加的财务风险而使企业面临财务困境。

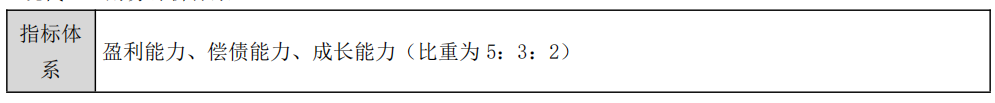

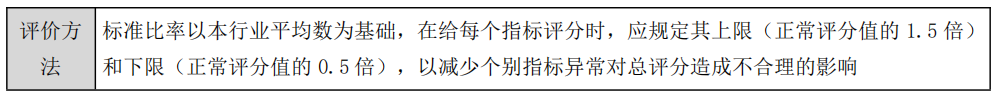

(二)沃尔评分法

1.指标体系

(1)流动比率=流动资产/流动负债

(2)净资产/负债

(3)资产/固定资产

(4)营业成本/存货

(5)营业收入/应收账款

(6)营业收入/固定资产

(7)营业收入/净资产

2.局限性

(1)未能证明为什么要选择这七个指标,以及每个指标所占比重的合理性;

(2)当某一个指标严重异常时,会对综合指数产生不合逻辑的重大影响。

原因:由相对比率与比重相“乘”而引起,财务比率提高一倍,其综合指数增加 100%;而财务比率缩小一倍,其综合指数只减少 50%。

3.现代企业财务评价体系

(三)经济增加值法

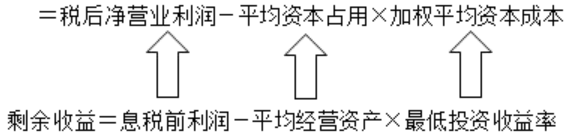

1.经济增加值(EVA)——剩余收益的转换形式

(1)经济增加值>0,则经营者为企业创造价值;经济增加值<0,则经营者在摧毁企业价值。

(2)在计算经济增加值时,需要对相应会计科目进行调整,如营业外收支、递延税金等应从税后净营业利润中扣除,以消除财务报表中不能准确反映企业价值创造的部分。

2.经济增加值的优缺点

(1)优点:考虑了所有资本的成本,能够更真实地反映企业的价值创造,且实现了企业利益、经营者利益和员工利益的统一。

(2)缺点

①无法衡量企业长远发展战略的价值创造;

②计算主要基于财务指标,无法对企业进行综合评价;

③不同行业、不同规模、不同成长阶段等的公司,其会计调整项和加权平均资本成本各不相同,导致经济增加值的可比性较差;

④如何计算经济增加值尚存许多争议,不利于建立一个统一规范,使得该指标主要用于一个公司的历史分析以及内部评价。

打卡学完记得点击右上角小黄条

评论【已打卡】或附上自己的学习笔记

坚持每天打卡,自我督促

在第一轮复习时将基础学扎实

24年备考就轻松多啦~

入群获取最新考试资讯、备考规划、福利资料

万人一起轻松备考!

保存二维码或截图,微信扫码进群

沙发已就位,请评论后上座

加载失败,请刷新当前页面再试试!

{{replyList.forUserName}}:

Duia_{{replyList.forUserId}}:

快来登录发表你的精彩评论啦

发帖

回复

选择需要转移到的吧组

选择需要转移到的吧组分类