2020.06.08

考试干货 · 来自于PC

8650

初级经济法 | 金题能力测试

第六章 其他税收法律制度

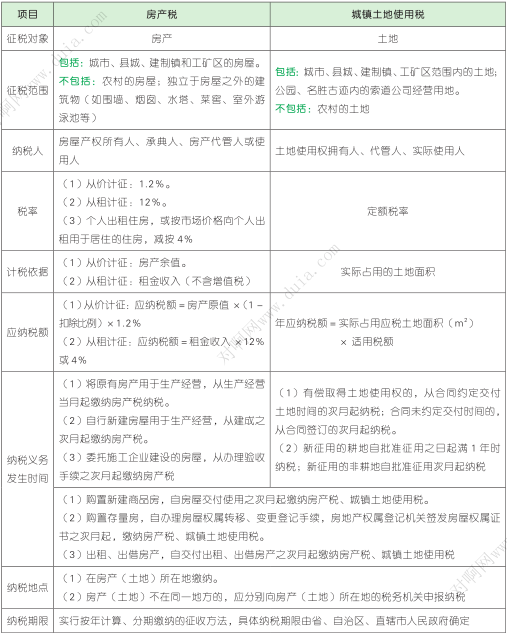

1. 房产税与城镇土地使用税基本规定

(tips:点击图片放大)

敲黑板

房产税、城镇土地使用税中涉及征收管理、税收优惠等方面的规定,有很多相似之处,对于这些相似的地方,房产税和城镇土地使用税只需要记一个就可以了。

2. 房产税计税依据的特殊规定

1、【单选题】根据房产税法律制度的规定,下列各项中,应缴纳房产税的是( )。(2019 年)

A. 老年服务机构自用的房产

B. 个人拥有的市区经营性用房

C. 名胜古迹自用的办公用房

D. 国家机关自用的房产

答案:B

【解析】选项 A、C、D,免征房产税;选项 B,个人所有非营业用的房产免征房产税,经营性用房应按规定缴纳房产税。故选 B。

【点拨】房产税、城镇土地使用税的免税项目比较多,一般有几个特征:非营利、公共基础设施、公益性等。如果具体内容实在记不住,可以参照这几个特征稍微分析一下,不难推断出来。

2、【多选题】根据城镇土地使用税法律制度的规定,下列城市用地中,应缴纳城镇土地使用税的有( )。(2018 年)

A. 商业企业经营用地

B. 市政街道公共用地

C. 火电厂厂区围墙内的用地

D. 民航机场工作区用地

答案:ACD

【解析】选项 A,商业企业经营用地应缴纳城镇土地使用税;选项 B,市政街道、广场、绿化地带等公共用地免征土地使用税;选项 C,火电厂厂区围墙外的灰场、输灰管、输油(气)管道、铁路专用线用地免税,厂区外其他用地以及厂区围墙内的用地征税;选项 D,民航机场工作区用地、生活区用地、绿化用地均征税,机场飞行区用地免税。故选 ACD。

3、【单选题】2014 年甲盐场占地面积为 300 000 平方米,其中,办公用地35 000 平方米,生活区用地 15 000 平方米,盐滩用地 250 000 平方米。已知当地规定的城镇土地使用税每平方米年税额为 0.8元。甲盐场当年应缴纳城镇土地使用税税额为( )。(2015 年)

A. 228 000 元

B. 240 000 元

C. 40 000 元

D. 212 000 元

答案:C

【解析】盐场的盐滩用地暂免征收城镇土地使用税。则甲盐场当年应缴纳城镇土地使用税税额=(35 000 + 15 000)×0.8 = 40 000(元)。故选 C。

【点拨】像盐场、林业系统、矿山、电力、水利设施、机场等特殊行业,一般都是与其业务有直接关联的用地免税,如盐场的盐滩、林区的育林地等,免税;而生产用地、办公或生活区用地,基本都是不免税的。

4、【单选题】甲企业 2014 年年初拥有一栋房产,房产原值 1 000 万元,3 月 31日将其对外出租,租期 1 年,每月收取租金 1万元。已知从价计征房产税税率为 1.2%,从租计征房产税税率为 12%,当地省政府规定计算房产余值的减除比例为 30%。2014 年甲企业上述房产应缴纳房产税( )万元。(2015 年)

A. 3.18

B. 1.08

C. 8.4

D. 3.76

答案:A

【解析】在本题中,甲企业 3 月 31 日将房产对外出租,表明 2014 纳税年度 1 至 3 月份自用,需按照房产余值从价计征;4 至 12 月份对外出租,需按照租金收入从租计征;则甲公司当年应缴纳房产税= 1 000×(1 - 30%)×1.2%×3÷12 + 1×9×12% = 3.18(万元)。故选 A。

【点拨】千万不要以为用房产余值乘以税率加上从租计征的部分就万事大吉了,从价计征时,房产余值 ×1.2% 是一整年的房产税,注意换算为 3 个月的税。

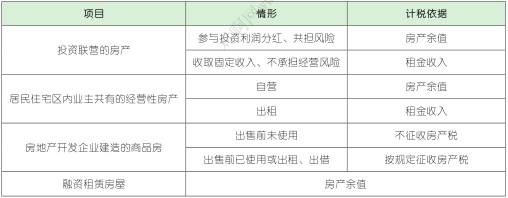

5、【判断题】房地产开发企业建造的商品房,出售前已使用的,不征收房产税。( )(2016 年)

答案:×

【解析】房地产开发企业建造的商品房,在出售前,不征收房产税,但对出售前房地产开发企业已使用或出租、出借的商品房应按规定征收房产税。故本题表述错误。

【点拨】开发商开发的商品房在出售前属于存货,不需要缴纳房产税;而如果开发商自用或出租了,则属于其固定资产,就要缴纳房产税了。

6、【单选题】根据城镇土地使用税法律制度的规定,下列土地中,不属于城镇土地使用税征税范围的是( )。

A. 城市土地

B. 工矿区的土地

C. 建制镇土地

D. 农村土地

答案:D

【解析】(1)凡在城市、县城、建制镇、工矿区范围内的土地,不论是属于国家所有的土地,还是集体所有的土地,都属于城镇土地使用税的征税范围;(2)农村的土地不征收城镇土地使用税。故选 D。

【点拨】既然是城镇土地使用税,那当然是跟城镇有关了,村里的就不要凑热闹了。

7、【判断题】房产税对从价计征和从租计征实行同一标准的比例税率。( )

答案:×

【解析】我国现行房产税从价计征的税率为1.2%,从租计征的税率为12%,并不是同一标准。故本题表述错误。

8、【多选题】根据房产税法律制度的规定,下列有关房产税的计税依据说法正确的有( )。

A. 融资租赁房屋的,以租金收入计税

B. 联营投资房产,共担投资风险的,以房产余值计税

C. 联营投资房产,收取固定收入、不承担经营风险,以房产余值计税

D. 居民住宅区内业主共有的经营性房产,自营的,以房产余值计税

答案:BD

【解析】选项 A 表述错误,融资租赁房屋的,以房产余值计税;选项 B 表述正确,选项 C 表述错误,联营投资房产,共担投资风险的,以房产余值计税;收取固定收入、不承担经营风险,以租金收入计税;选项 D 表述正确,居民住宅区内业主共有的经营性房产,自营的,以房产余值计税;出租的,以租金收入计税。故选 BD。

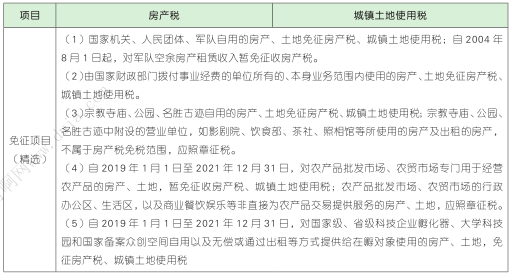

9、【判断题】宗教寺庙、名胜古迹自用的房产及附设的营业单位免征房产税。( )

答案:×

【解析】 宗教寺庙、公园、名胜古迹自用的房产免征房产税;宗教寺庙、公园、名胜古迹中附设的营业单位,不属于房产税免税范围,应照章征税。故本题表述错误。

【点拨】宗教寺庙自用的房产,是指举行宗教仪式等的房屋和宗教人员使用的生活用房屋;公园、名胜古迹自用的房产,是指供公共参观游览的房屋及其管理单位的办公用房屋。

10、【多选题】根据城镇土地使用税法律制度的规定,下列关于纳税义务发生时间的表述,不正确的有( )。

A. 有偿取得土地使用权的,从合同签订的次月起缴纳城镇土地使用税

B. 新征用的耕地自批准征用之日起满 1 年时缴纳城镇土地使用税

C. 购置新建商品房,自房地产权属登记机关签发房屋权属证书之次月起缴纳城镇土地使用税

D. 新征用的非耕地自批准征用次月起缴纳城镇土地使用税

答案:AC

【解析】选项 A 表述错误,有偿取得土地使用权的,从合同约定交付土地时间的次月起纳税;合同未约定交付时间的,从合同签订的次月起纳税;选项 B、D 表述正确;选项 C 表述错误,购置新建商品房,自房屋交付使用之次月起缴纳城镇土地使用税。故选 AC。

11、【判断题】农产品批发市场、农贸市场专门用于经营农产品及其行政办公区、生活区的房产、土地,暂免征收房产税。( )

答案:×

【解析】对农产品批发市场、农贸市场专门用于经营农产品的房产、土地,暂免征收房产税;农产品批发市场、农贸市场的行政办公区、生活区的房产、土地,应照章征税。故本题表述错误。

本章节考点未完待续

沙发已就位,请评论后上座

加载失败,请刷新当前页面再试试!

发帖

回复

选择需要转移到的吧组

选择需要转移到的吧组分类