2020.05.30

考试干货 · 来自于PC

9964

初级经济法 | 金题能力测试

第四章 增值税、消费税法律制度

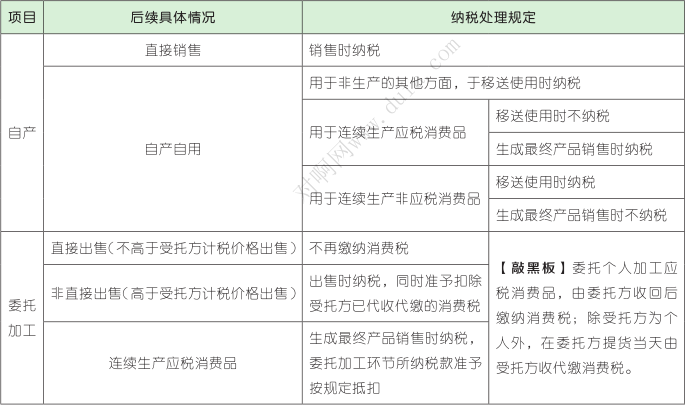

1. 消费税纳税环节简单总结

敲黑板

烟草批发企业将卷烟销售给其他烟草批发企业的,不缴纳消费税。

2. 生产和委托加工应税消费品的征税“时点”

敲黑板

用于其他方面是指纳税人将自产的应税消费品用于生产非应税消费品、在建工程、管理部门、非生产机构、提供劳务、馈赠、赞助、集资、广告、样品、职工福利、奖励等方面。

1、【多选题】下列在零售环节征收消费税的有( )。(2019 年)

A. 金银首饰

B. 珍珠

C. 铂金首饰

D. 钻石首饰

答案:ACD

【解析】选项 A、C、D,金银首饰、钻石及钻石饰品、铂金首饰,均在零售环节征收消费税;选项 B,其他贵重首饰,在生产销售环节征收消费税。故选 ACD。

2、【多选题】下列属于消费税纳税人的有( )。(2019 年)

A. 委托加工白酒的超市

B. 进口白酒的贸易商

C. 商场销售白酒

D. 生产白酒厂商

答案:ABD

【解析】选项 A,委托加工应税消费品,委托方为消费税纳税人;选项 B,进口应税消费品,进口的一方为消费税纳税人;选项 C,白酒在生产销售环节征收消费税,在批发、零售环节不征收消费税,商场不属于消费税纳税人;选项 D,生产白酒的厂商,属于消费税纳税人。故选 ABD。

3、【多选题】根据消费税法律制度的规定, 列各项中,应缴纳消费税的有( )。(2018 年)

A. 进口高档手表

B. 零售金银首饰

C. 生产销售高档化妆品

D. 委托加工白酒

答案:ABCD

【解析】选项 A、C、D,高档手表、高档化妆品、白酒在生产、委托加工、进口环节均应缴纳消费税;选项 B,金银首饰在零售环节缴纳消费税。故选 ABCD。

4、【单选题】根据消费税法律制度的规定,下列各项中,不征收消费税的是( )。(2017 年)

A. 酒厂用于交易会样品的自产白酒

B. 卷烟厂用于连续生产卷烟的自产烟丝

C. 日化厂用于职工奖励的自产高档化妆品

D. 地板厂用于本厂办公室装修的自产实木地板

答案:B

【解析】纳税人自产自用的应税消费品,用于连续生产应税消费品的,不缴纳消费税;用于在建工程、管理部门、赞助、样品、职工福利、奖励等方面,于移送使用时缴纳消费税。选项A、C、D,均应于移送使用时纳税;选项 B,连续生产应税消费品,移送时不缴纳消费税。故选B。

5、【多选题】根据消费税法律制度的规定,下列各项中,属于消费税纳税人的有( )。(2016 年)

A. 甲电池厂生产销售电池

B. 丁百货公司零售钻石胸针

C. 丙首饰厂生产销售玉手镯

D. 乙超市零售啤酒

答案:ABC

【解析】选项 A、C、D,电池、玉手镯、啤酒应在生产环节销售时缴纳消费税,则甲电池厂、丙首饰厂均为消费税纳税人,乙超市零售啤酒不属于消费税纳税人;选项 B,钻石胸针应在零售环节缴纳消费税,则丁百货公司属于消费税纳税人。故选 ABC。

【点拨】消费税为单一纳税环节(除卷烟、超豪华小汽车外),记准各消费税税目对应的纳税环节是解题的关键。

6、【多选题】下列关于消费税征收范围的表述中,正确的有( )。

A. 纳税人自产自用的应税消费品,用于连续生产应税消费品的,不缴纳消费税

B.纳税人将自产自用的应税消费品用于馈赠、赞助的,缴纳消费税

C. 委托加工的应税消费品,受托方在交货时已代收代缴消费税,委托方收回后直接销售的,再缴纳一道消费税

D. 卷烟在生产和批发两个环节均征收消费税

答案:ABD

【解析】选项 A、B、D 均表述正确;选项 C 表述错误,委托加工的应税消费品,受托方在交货时已代收代缴消费税,委托方收回后直接销售的,不再缴纳消费税。故选 ABD。

7、【多选题】根据消费税法律制度的规定,下列各项中,应缴纳消费税的有( )。

A. 汽车厂销售小汽车

B. 汽车 4S 店销售单价 50 万元的小汽车10 辆

C. 商场销售实木地板

D. 商场销售金银首饰

答案:AD

【解析】选项 A、B,小汽车在生产销售环节纳税,超豪华小汽车在零售环节加征一道消费税,汽车厂销售小汽车属于生产销售环节,应缴纳消费税;汽车 4S 店销售的小汽车单价为 50 万元,不属于超豪华小汽车,在零售环节不缴纳消费税;选项 C,实木地板在生产销售环节纳税,商场销售实木地板属于零售,不缴纳消费税;选项 D,金银首饰在零售环节纳税,商场销售金银首饰属于零售,应缴纳消费税。故选 AD。

8、【判断题】委托加工应税消费品,均由受托方在向委托方交货时代收代缴消费税。( )

答案:×

【解析】委托个人加工应税消费品,由委托方收回后缴纳消费税;除受托方为个人外,在委托方提货时由受托方代收代缴消费税。故本题表述错误。

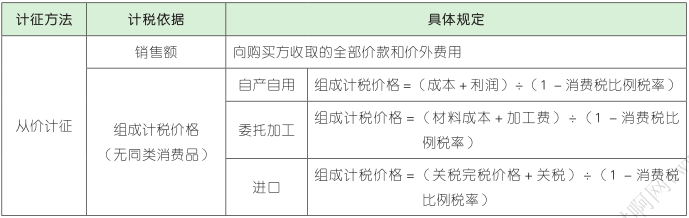

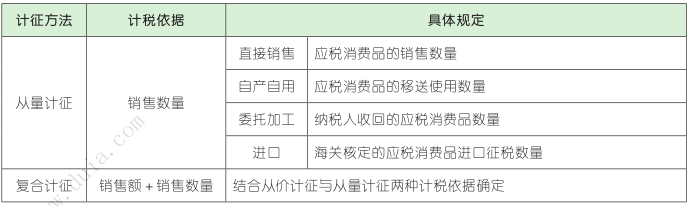

1. 不同计征方法下销售额和销售数量的确定

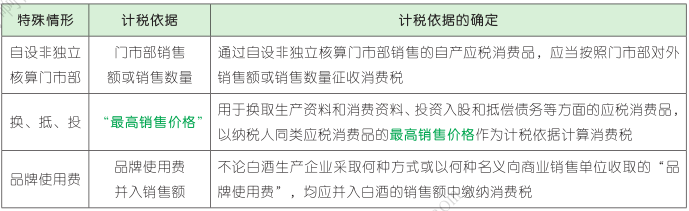

2. 特殊情形下,计税依据的确定

敲黑板

注意理解不同情形下组成计税价格的“来源”,在理解的基础上记忆效果更好。考试一般也只考查从价计征下组成计税价格的计算,复合计征相对较难,初级考查较少

1、【单选题】根据消费税法律制度的规定,下列应税消费品中,应当以纳税人同类应税消费品的最高销售价格作为计税依据计缴消费税的是( )。(2019 年)

A. 用于运输车队的自产柴油

B. 用于广告宣传的自产白酒

C. 用于职工福利的自产高档化妆品

D. 用于抵偿债务的自产小汽车

答案:D

【解析】选项 A、B、C 不符合题意,纳税人自产自用的应税消费品,应按照纳税人生产的同类应税消费品的销售价格计算纳税,当月同类消费品各期销售价格高低不同,应按销售数量加权平均计算;选项 D 符合题意,纳税人用于换取生产资料和消费资料、投资入股和抵偿债务等方面的应税消费品,应当以纳税人同类应税消费品的最高销售价格作为计税依据计算消费税。故选 D。

2、【单选题】甲公司为增值税小规模纳税人,2018 年 10 月销售自产葡萄酒,取得含税销售额 150 174 元。已知增值税征收率为 3%;葡萄酒消费税税率为 10%。计算甲公司当月该笔业务应缴纳消费税税额的下列算式中,正确的是( )。(2019 年)

A. 150 174×(1 - 10%)×10%= 13 515.66(元)

B. 150 174÷(1 - 10%)×10%= 16 686(元)

C. 150 174÷(1 + 3%)×10%= 14 580(元)

D. 150 174×10%= 15 017.4(元)

答案:C

【解析】从价计征消费税的计税依据是向购买方收取的全部价款和价外费用,不包括增值税税款。因此甲公司当月该笔业务应缴纳的消费 税 税 额 = 150 174÷(1 + 3 %)×10 %= 14 580(元)。故选 C。

3、【单选题】2019 年 6 月甲啤酒厂生产 150 吨啤酒,销售 100 吨,取得不含增值税销售额 30 万元,增值税税额 3.9 万元。甲啤酒厂当月销售啤酒消费税计税依据为( )。(2018 年改编)

A. 33.9 万

B. 30 万元

C. 100 吨

D. 150 吨

答案:C

【解析】啤酒为从量计征消费税,消费税的计税依据为销售数量 100 吨。故选 C。

4、【多选题】甲酒厂主要从事白酒生产销售业务。该酒厂销售白酒收取的下列款项中,应并入销售额缴纳消费税的有( )。(2016 年)

A. 向 W 公司收取的产品优质费

B. 向 Y 公司收取的品牌使用费

C. 向 X 公司收取的包装物租金

D. 向 Z 公司收取的储备费

答案:ABCD

5、【单选题】甲卷烟厂为增值税一般纳税人,受托加工一批烟丝,委托方提供的烟叶成本 49 140 元,甲卷烟厂收取含增值 税 加 工 费 2 373 元。 已 知 增 值 税 税 率 为13%,消费税税率为 30%,无同类烟丝销售价格,计算甲卷烟厂该笔业务应代收代缴消费税税额的下列算式中,正确的是( )。(2017 年改编)

A. [49 140 + 2 373÷(1 + 13%)]÷(1 -30%)×30%= 21 960(元)

B.(49 140 + 2 373)÷(1 - 30%)×30%= 22 077(元)

C. 49 140÷(1 - 30%)×30%= 21 060(元)

D. [(49 140 + 2 373)÷(1 + 13%)]÷(1 - 30%)×30%= 19 537.17(元)

答案:A

【解析】委托加工的应税消费品,按受托方的同类消费品的销售价格计算纳税,没有同类消费品销售价格的,按照组成计税价格计算纳税。本题中,烟丝实行从价定率办法计征消费税,计算公式为:组成计税价格=(材料成本+加工费)÷(1 -比例税率),应纳税额=组成计税价格 × 比例税率。加工费为含税价格,应价税分离。甲卷烟厂该笔业务应代收代缴消费税税额= [49 140 + 2 373÷(1 +13%)]÷(1 - 30%)×30% = 21 960(元)。故选 A。

6、【单选题】 甲汽车厂将 1 辆生产成本 5 万元的自产小汽车用于抵偿债务,同型号小汽车不含增值税平均售价 10 万元 / 辆,不含增值税最高售价 12 万元 / 辆。已知小汽车消费税税率 5%。甲汽车厂该笔业务应缴纳消费税税额的下列算式中,正确的是( )。(2016年)

A. 1×10×5% = 0.5(万元)

B. 1×12×5% = 0.6(万元)

C. 1×5×5% = 0.25(万元)

D. 1×5×(1 + 5%)×5% = 0.26(万元)

答案:B

【解析】消费税纳税人用于换取生产资料和消费资料、投资入股和抵偿债务等方面的应税消费品,应当以纳税人同类应税消费品的最高销售价格作为计税依据计算消费税。在本题中,甲汽车厂该笔业务应缴纳消费税税额=1×12×5% = 0.6(万元)。故选 B。

7、【判断题】纳税人自产自用应税消费品的,实行从量计征的,其计税依据为应税消费品的移送使用数量。( )

答案:√

8、【单选题】甲酒厂为增值税一般纳税人,下设非独立核算门市部。2019 年 7月将生产的一批红酒移送门市部销售,门市部取得含增值税销售额 226 万元,该批红酒成本为 100 万元。已知,增值税税率 13%,消费税税率 10%,甲酒厂该笔业务应缴纳消费税为( )。

A. 10 万元

B. 20 万元

C. 22.6 万元

D. 11.45 万元

答案:B

【解析】消费税纳税人通过自设非独立核算门市部销售的自产应税消费品,应当按照门市部对外销售额或销售数量征收消费税。在本题中,门市部取得含增值税销售额 226 万元,应先价税分离,则甲酒厂该笔业务应缴纳消费税税额= 226÷(1 + 13%)×10% = 20( 万 元)。故选 B。

9、【单选题】2019 年 9 月甲公司进口一批实木地板,海关审定货价为 1 000 万元,运抵我国海关前发生的运输费、包装费和保险费等共计 60 万元,缴纳关税税额 30万元。已知实木地板消费税税率为 5%。甲公司当月进口该批实木地板应缴纳消费税税额的下列计算中,正确的是( )。

A. 1 000×5% = 50(万元)

B.(1 000 + 60)×5% = 53(万元)

C.(1 000 + 60)÷(1 - 5%)×5% =55.79(万元)

D.(1 000 + 60 + 30)÷(1 - 5%)×5% = 57.37(万元)

答案:D

【解析】(1)一般贸易项下进口货物以海关审定的成交价格为基础的到岸价格作为关税完税价格;(2)到岸价格是指包括货价以及货物运抵我国关境内输入地点起卸前的包装费、运费、保险费和其他劳务费等费用构成的一种价格;(3) 进口货物适用从价计征消费税时,应纳消费税税额=(关税完税价格+关税)÷(1 -比例税率)× 消费税税率。则甲公司当月进口该批实木地板应纳消费税税额=(1 000 + 60 + 30)÷(1 - 5%)×5% =57.37(万元)。故选 D。

【点拨】遇到有关需要确认关税完税价格的问题时,一定要注意审查题目中的运输费等是发生在起卸前还是起卸后,前者计入关税完税价格;后者不计入关税完税价格。在第六章会详细讲解关税完税价格的确定。

本章节未完待续

沙发已就位,请评论后上座

加载失败,请刷新当前页面再试试!

发帖

回复

选择需要转移到的吧组

选择需要转移到的吧组分类