2020.04.29

考试干货 · 来自于PC

3234

学习指导

本章属于重要章节,难度较大。首先,大家需要概括性地了解企业投资的意义、分类和投资管理的特点、原则;其次,重点掌握项目投资和证券投资这两大部分。

对于项目投资,本书先介绍了六个投资项目财务评价指标,大家要掌握每种指标的适用范围、计算,并就计算结果进行评价分析。接着主要给出了三种常用的项目投资的决策(独立投资方案的决策、互斥投资方案的决策、固定资产更新的决策)。

对于证券投资,大家要掌握证券资产的特点和证券资产投资的目的、风险;熟悉证券中最常见的债券投资和股票投资的价值估计。

第二节 投资项目财务评价指标

6.2.4

现值指数(PVI)★★☆

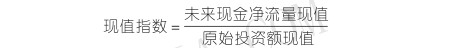

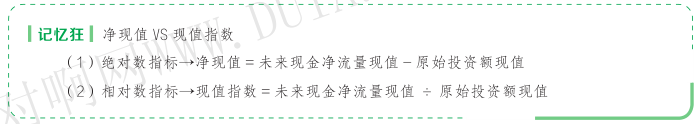

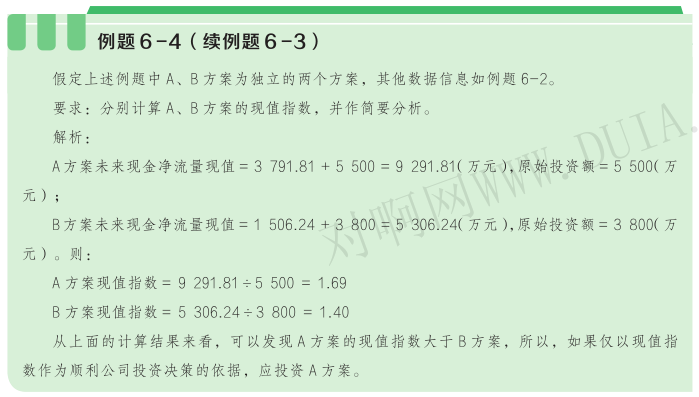

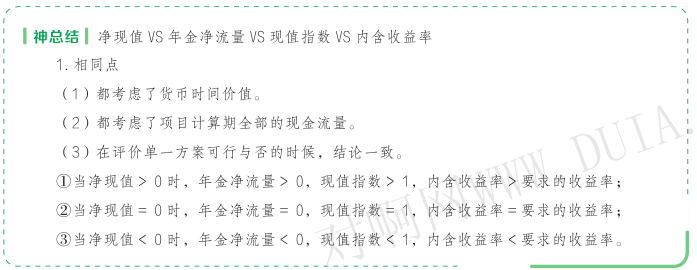

现值指数(present value index,PVI),是投资项目的未来现金净流量现值与原始投资额现值之比。

1. 计算公式

2. 决策原则

(1)单个方案

PVI ≥ 1,说明方案实施后的投资收益率≥必要收益率,方案可行;

PVI < 1,说明方案实施后的投资收益率<必要收益率,方案不可行。

(2)多个方案

现值指数越大,说明方案越好。

3. 适用范围

现值指数法也是净现值法的辅助方法,在各方案原始投资额现值相同时,实质上就是净现值法。

由于现值指数是未来现金净流量现值与所需原始投资额现值之比,是一个相对数指标,反映了投资效率。所以,用现值指数来评价独立投资方案,可以克服净现值指标的缺点,从而对方案的分析评价更加合理、客观。

6.2.5

内含收益率(IRR)★★☆

内含收益率(internal rate of return,IRR),是指对投资方案未来的每年现金净流量进行贴现,使所得的现值恰好与原始投资额现值相等,从而使净现值等于零时的贴现率。

1. 计算步骤

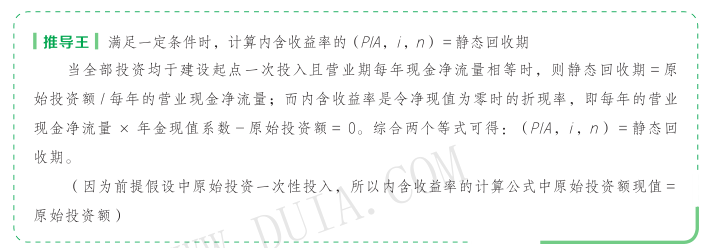

(1)如果未来每年现金净流量相等时,按下列步骤计算。

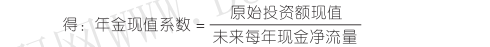

第一步,计算年金现值系数。

由:未来每年现金净流量 × 年金现值系数-原始投资额现值= 0

第二步,查年金现值系数表,在相同的期数内,找出与上述年金现值系数相邻近的较大和较小的两个折现率。

第三步,根据上述两个邻近的折现率和已求得的年金现值系数,采用插值法计算出该投资方案的内含收益率。

(2)如果未来每年现金净流量不相等,则需要按逐次测试法的步骤来计算。

第一步,先预估一个折现率,并按此折现率计算净现值。

如果计算出的净现值为正数,则表示预估的折现率小于该项目的实际内含收益率,应提高折现率,再进行测算;如果计算出的净现值为负数,则表示预估的折现率大于该方案的内含收益率,应降低折现率,再进行测算。经过如此反复测算,找到净现值由正到负并且比较接近于零的两个折现率。

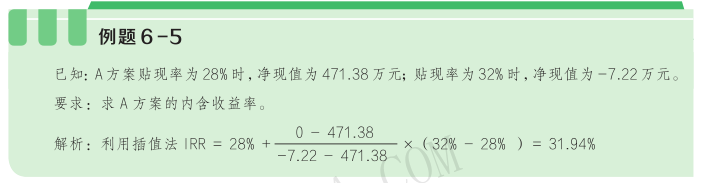

第二步,根据上述两个邻近的折现率用插值法,计算出实际的内含收益率。

2. 决策原则

(1)单个备选方案

内含收益率≥公司的资本成本率(必要收益率),可以采纳;

内含收益率<公司的资本成本率(必要收益率),不采纳。

(2)多个备选方案

在有多个备选方案中,选择内含收益率超过资本成本率或必要收益率最多的投资项目。

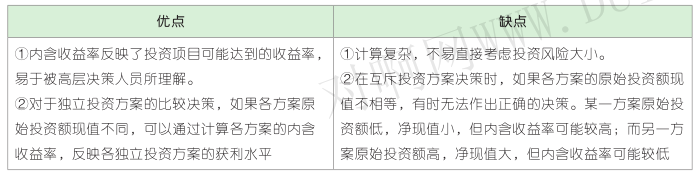

3. 内含收益率的特点

6.2.6

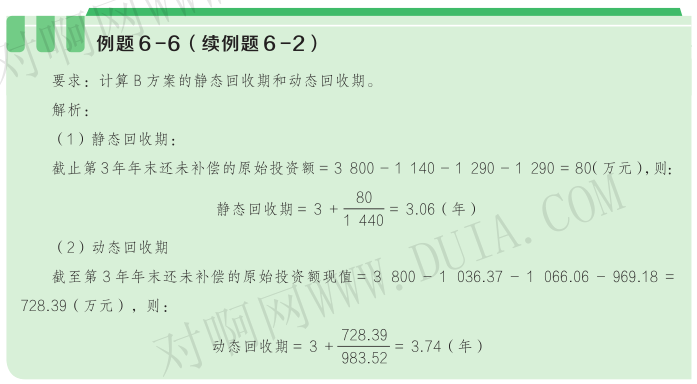

回收期(PP)★★☆

回收期(payback period,PP):指投资项目的未来现金净流量与原始投资额相等时所经历的时间,即原始投资额通过未来现金流量回收所需要的时间。

1. 回收期分类

(1)静态回收期:没有考虑货币时间价值,直接用未来现金净流量累计到原始投资数额时所经历的时间作为静态回收期。

(2)动态回收期:需要将投资引起的未来现金净流量进行贴现,以未来现金净流量的现值等于原始投资额现值时所经历的时间为动态回收期。

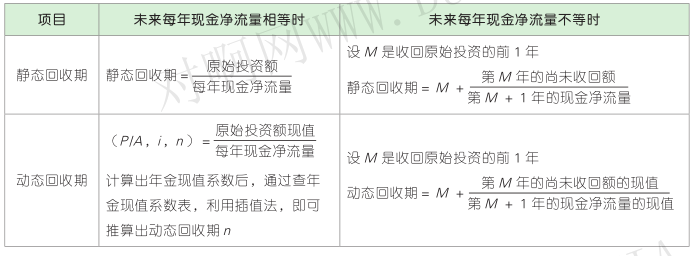

2. 计算公式

3. 决策原则

投资回收期越短,所冒的风险越小。

4. 回收期法的特点

(1)优点:计算简便,易于理解。

(2)缺点:

①静态回收期的不足之处是没有考虑货币的时间价值。

②回收期的计算,只考虑了未来现金净流量(或现值)总和中等于原始投资额(或现值)的部分,没有考虑超过原始投资额(或现值)的部分。显然回收期长的项目,其超过原始投资额(或现值)的现金流量并不一定比回收期短的项目少。

上一篇:【章节要点】中级财务管理 -第六章 投资管理 (二)

下一篇:【章节要点】中级财务管理 -第六章 投资管理 (四)

沙发已就位,请评论后上座

加载失败,请刷新当前页面再试试!

{{replyList.forUserName}}:

Duia_{{replyList.forUserId}}:

快来登录发表你的精彩评论啦

发帖

回复

选择需要转移到的吧组

选择需要转移到的吧组分类